Barclays: Thị trường vốn sẽ ổn khi Fed dừng thắt chặt định lượng

Quỳnh Chi

Junior Editor

Theo Barclays, thị trường tài chính Mỹ sẽ vững vàng khi Fed kết thúc quá trình thu hẹp bảng cân đối kế toán vào cuối năm nay trong bối cảnh không có dấu hiệu lo ngại nào đáng kể.

Joseph Abate, chiến lược gia của Barclays, trong một báo cáo gửi khách hàng hôm thứ Ba cho biết điều này một phần là do Fed đang chú ý hơn đến các điều kiện bên ngoài thị trường khi giảm dần danh mục đầu tư - một quá trình được gọi là thắt chặt định lượng (QT). Ông cũng lưu ý rằng hiện có các biện pháp hỗ trợ mạnh mẽ hơn để ngăn chặn các vấn đề trên thị trường.

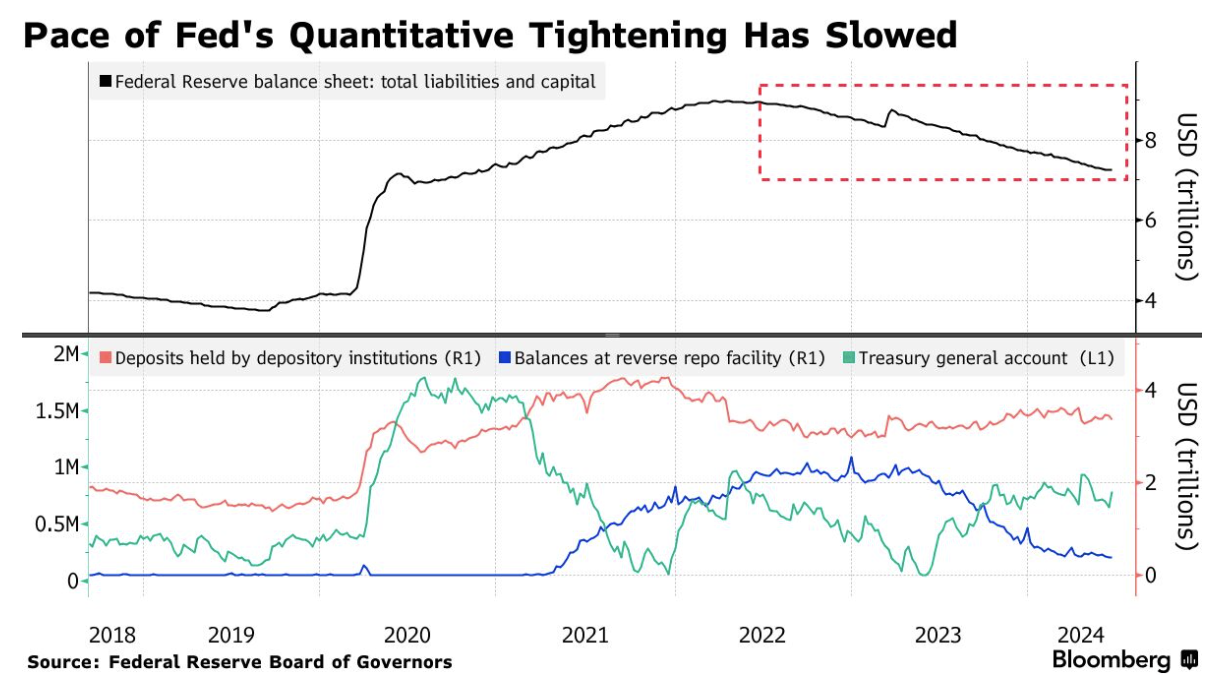

Tốc độ thắt chặt định lượng của Fed đã chậm lại

Các nhà hoạch định chính sách đã thực hiện QT từ tháng 6/2022 và dự kiến kết thúc quá trình này vào tháng 12. Điều này đã gây lo ngại cho một số nhà đâu tư ở Phố Wall - những người nhớ đến các vấn đề đáng lo ngại xuất hiện trên thị trường tài chính ngắn hạn vào năm 2019 khi xảy ra tình trạng thiếu hụt vốn nghiêm trọng. Tuy nhiên, theo Abate, khi Fed thu hẹp danh mục đầu tư trị giá 7.3 nghìn tỷ USD, vốn đã tăng vọt do các biện pháp kích thích thời kỳ đại dịch và các chỉ báo trên thị trường tài chính dường như vẫn ổn định.

Tháng này, Fed đã hạ mức trần cho phép TPCP đáo hạn mà không tái đầu tư hàng tháng xuống 25 tỷ USD từ 60 tỷ USD. Điều này diễn ra khi số dư dự trữ ngân hàng - yếu tố quyết định chính để dừng quá trình - ở mức khoảng 3.4 nghìn tỷ USD, một mức mà các nhà hoạch định chính sách cho là dồi dào.

Lần này, các quỹ phòng hộ nắm giữ lượng trái phiếu chính phủ Mỹ kỳ hạn dài được tài trợ bằng khoản vay có bảo đảm tương tự như năm 2019 nhưng bảng cân đối kế toán của các dealers gặp vấn đề khi nắm giữ trái phiếu chính phủ với mức cao kỷ lục khi lãi suất repo qua đêm tăng cao mặc dù lãi suất quỹ liên bang không thay đổi.

Vào tháng 4, Roberto Perli của Fed New York, người giám sát danh mục tài sản của NHTW, đã chỉ ra các chỉ số mà quan chức Fed đang theo dõi để xác định thời điểm dự trữ bắt đầu trở nên thiếu hụt và có thể phải dừng QT. Các chỉ số này bao gồm các khoản thanh toán liên ngân hàng được gửi vào cuối ngày, các khoản thấu chi trong ngày, cùng với tỷ lệ phần trăm các giao dịch repo song phương diễn ra ở mức lãi suất cao hơn lãi suất trên số dư dự trữ.

Hiện nay cũng có các biện pháp hỗ trợ mạnh mẽ hơn để giảm thiểu các vấn đề đã xảy ra vào năm 2019. Hợp đồng repo được bảo trợ, cho phép người cho vay giao dịch với các đối tác như quỹ thị trường tiền tệ và quỹ phòng hộ mà không gặp phải với các ràng buộc hạn chế của bảng cân đối kế toán riêng - vượt quá 1 nghìn tỷ USD và đã tăng gấp đôi so với năm 2019.

TPCP được hoán đổi qua đêm thành tiền mặt cũng cho phép các tổ chức vay tiền mặt đổi lấy TPCP với lãi suất phù hợp với mức cao nhất trong phạm vi mục tiêu chính sách của Fed. Điều này giúp đặt ra mức trần cho lãi suất repo, mặc dù vẫn còn những câu hỏi về vai trò những trái phiếu này trong các thời điểm căng thẳng.

Bloomberg