BoE cần dừng bán trái phiếu chính phủ để cứu nền kinh tế khỏi khủng hoảng

Huyền Trần

Junior Analyst

BoE vừa buộc phải hoãn kế hoạch bán trái phiếu dài hạn sau khi lợi suất tăng vọt, gây bất ổn thị trường. Dù đây là bước lùi nhỏ, giới chuyên gia cho rằng ngân hàng cần từ bỏ hoàn toàn chiến lược bán chủ động để tránh kéo theo thiệt hại lớn hơn cho nền kinh tế Anh. Trong bối cảnh các ngân hàng trung ương lớn khác đang thận trọng hơn, việc BoE vẫn quyết đẩy mạnh bán ra là một sai lầm rõ ràng.

Ngân hàng Trung ương Anh (BoE) vừa trở thành ngân hàng trung ương lớn đầu tiên buộc phải nhượng bộ trước làn sóng biến động mạnh trên thị trường trái phiếu toàn cầu — hệ quả từ căng thẳng thương mại. Hôm thứ Năm, BoE đã quyết định hoãn kế hoạch bán ra 600 triệu bảng Anh (khoảng 790 triệu USD) trái phiếu chính phủ kỳ hạn dài thuộc danh mục nới lỏng định lượng (QE), và thay vào đó chuyển sang bán trái phiếu chính phiếu chính phủ kỳ hạn ngắn. Điều này cho thấy BoE cuối cùng đã thừa nhận rằng việc bán trái phiếu cùng lúc với chính phủ có thể làm thị trường thêm rối loạn — một nhận thức đáng lẽ nên có từ trước. Tuy nhiên, bước đi hợp lý hơn lúc này là chấm dứt hoàn toàn việc bán ra.

Động thái trên phản ánh quan điểm của BoE rằng lợi suất trái phiếu chính phủ dài hạn hiện đang ở mức quá cao — ngụ ý ngân hàng trung ương có thể sẵn sàng can thiệp nếu lợi suất tiếp tục leo thang. Trước đó, BoE đã nhiều lần cảnh báo về rủi ro từ đòn bẩy cao tại các quỹ phòng hộ — một trong những nguyên nhân khiến lợi suất trái phiếu chính phủ Anh tăng vọt so với các nước phát triển khác. Tuy nhiên, đây mới là lần đầu tiên BOE có hành động cụ thể. Theo chiến lược gia Moyeen Islam của Barclays, dù chỉ là một thay đổi nhỏ trong kế hoạch bán trái phiếu, quyết định này cho thấy BoE đang nhận thức rõ hơn về mức độ nhạy cảm của thị trường và muốn tránh gây thêm bất ổn.

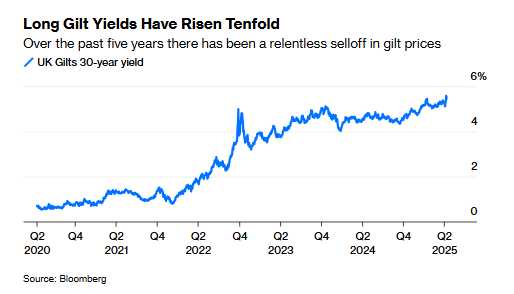

Lợi suất trái phiếu chính phủ Anh kỳ hạn dài đã tăng gấp 10 lần

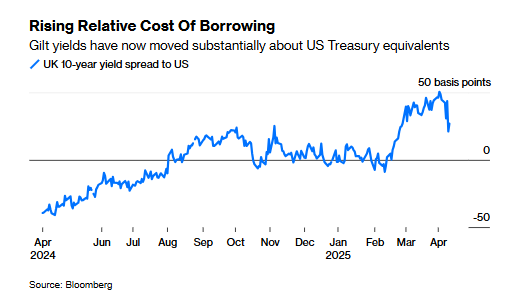

Giờ đây, điều đúng đắn cần làm là chấm dứt hoàn toàn việc bán ra các khoản trái phiếu đang ghi nhận thua lỗ nặng. Tốt hơn nữa, BoE nên hủy bỏ hẳn chiến lược bán chủ động một phần trong tổng số danh mục 650 tỷ bảng trái phiếu mà ngân hàng đang nắm giữ. Thay vào đó, giống như các ngân hàng trung ương khác, BoE nên để các trái phiếu trong danh mục đáo hạn một cách thụ động. Tham vọng cắt giảm quy mô bảng cân đối kế toán ít nhất 100 tỷ bảng mỗi năm đang khiến chính phủ Anh và người nộp thuế phải gánh khoản lỗ lên tới 150 tỷ bảng. Hiện tại, lợi suất trái phiếu chính phủ kỳ hạn 10 năm của Anh cao hơn khoảng 30 bps so với trái phiếu chính phủ Mỹ — trong khi chỉ mới đầu tháng 2, lợi suất Anh còn thấp hơn Mỹ.

Lợi suất trái phiếu chính phủ Anh hiện đã tăng đáng kể so với trái phiếu chính phủ Mỹ cùng kỳ hạn

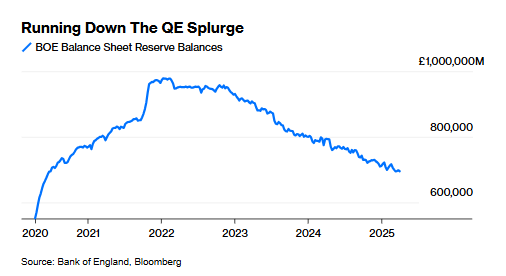

Trái ngược với BoE, Cục Dự trữ Liên bang Mỹ (Fed) tháng trước đã gần như dừng hoàn toàn hoạt động thu hẹp bảng cân đối kế toán một cách thụ động. Fed hiện tái đầu tư toàn bộ tiền gốc và lãi từ trái phiếu đáo hạn vào các khoản mua mới nhằm kiềm chế đà tăng của lợi suất. Trong khi đó, BoE lại nắm giữ lượng trái phiếu tương đương tới 37% GDP — gấp đôi tỷ lệ của Fed. Do trái phiếu Anh thường có kỳ hạn dài hơn, các giao dịch QE của BoE nhạy cảm hơn với làn sóng lạm phát hậu đại dịch, kéo theo khoản lỗ gấp bốn lần so với Fed và càng nghiêm trọng hơn khi BoE đẩy mạnh bán ra danh mục trái phiếu QE.

Thu hẹp dần danh mục trái phiếu từ chương trình QE trước đây

BoE dự kiến công bố lịch bán trái phiếu quý tiếp theo vào ngày 20 tháng 6 và cho biết sẽ nối lại hoạt động bán trái phiếu dài hạn. Đây sẽ là một sai lầm. Đến kỳ đánh giá chính sách thường niên vào tháng 9, BoE nên tuyên bố dừng hẳn việc bán chủ động. Văn phòng Quản lý Nợ công của Bộ Tài chính Anh cũng vừa cắt giảm mạnh kế hoạch phát hành trái phiếu dài hạn — vậy tại sao BoE vẫn tiếp tục đi ngược lại xu hướng đó?

Từ giữa tháng 9, lợi suất trái phiếu chính phủ Anh kỳ hạn 30 năm đã tăng hơn 115 bps, vượt mốc 5.5% — cao hơn 65 bps so với trái phiếu Mỹ cùng kỳ và vượt tới 260 bps so với trái phiếu Đức. Đây là một chi phí khổng lồ, gần như không thể đo lường, đối với nền kinh tế Anh, khi điều này ảnh hưởng trực tiếp đến chi phí vay của cả doanh nghiệp và người dân.

Chính sách bán trái phiếu chủ động được Ủy ban Chính sách Tiền tệ của BoE công bố vào tháng 9 năm 2022, và có thể đã góp phần vào cuộc khủng hoảng tài chính dưới thời Thủ tướng Liz Truss. Mặc dù BoE đã trì hoãn triển khai chính sách cho đến sau khi thực hiện thành công chương trình mua lại trái phiếu để ổn định thị trường — khi lợi suất còn thấp hơn hiện tại — nhưng cuối cùng ngân hàng vẫn bắt đầu bán ra từ tháng 11 năm đó.

Một phương án rút lui hợp lý và ít gây tổn hại về mặt thể diện có thể là cho phép các đại lý đấu giá mua lại các khoản trái phiếu chính phủ có kỳ hạn dưới ba năm — loại tài sản mà BoE chưa từng bán ra. Những trái phiếu này nhiều khả năng vẫn đang giao dịch gần với mức giá gốc, trái ngược với trái phiếu dài hạn mà BoE từng mua với giá cao hơn 100 xu trên mỗi bảng và nay có thể đang bán ra dưới 30 cent vì lợi suất tăng vọt.

Phó Thống đốc BoE Dave Ramsden vẫn bảo vệ cách tiếp cận này với lý do mọi khoản lỗ đều được Bộ Tài chính bồi hoàn. BoE ước tính việc bán chủ động làm tăng lợi suất trái phiếu thêm khoảng 10 bps, dựa trên khảo sát năm 2022.

Tuy nhiên, việc ngân hàng giảm mục tiêu bán xuống còn 13 tỷ bảng trong năm nay (so với mức tối đa 50 tỷ bảng trước đó) cho thấy họ đã nhận ra tác động thị trường thực tế lớn hơn rất nhiều.

Một báo cáo từ Cục Nghiên cứu Kinh tế Quốc gia Mỹ công bố tháng 4 năm 2024 cho rằng chính sách thu hẹp bảng cân đối kế toán của BoE có thể đã đẩy lợi suất trái phiếu chính phủ dài hạn tăng thêm tới 70 bps, trong đó phần lớn đến từ hoạt động bán chủ động. Christopher Mahon, giám đốc danh mục đầu tư tại Columbia Threadneedle Investments, trong một bài viết gần đây trên Financial Times, cho rằng mức tăng hợp lý hơn có thể chỉ là một nửa con số trên. Dù vậy, ông vẫn tha thiết đề nghị: “Làm ơn, Thống đốc, xin đừng bán nữa.” Và tôi hoàn toàn đồng tình.

Bloomberg