Chỉ số PMI dịch vụ và dữ liệu việc làm gây áp lực lên đồng đô la Mỹ

Bùi Hải Đăng

Junior Analyst

Khi các dữ liệu về PMI và việc làm được công bố, DXY đã chứng kiến một đợt bán tháo mạnh tuy nhiên chỉ số này đã phục hồi trở lại ngay sau đó.

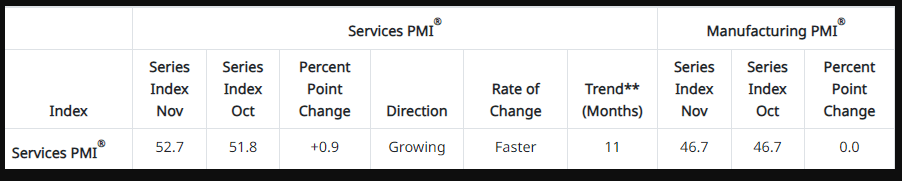

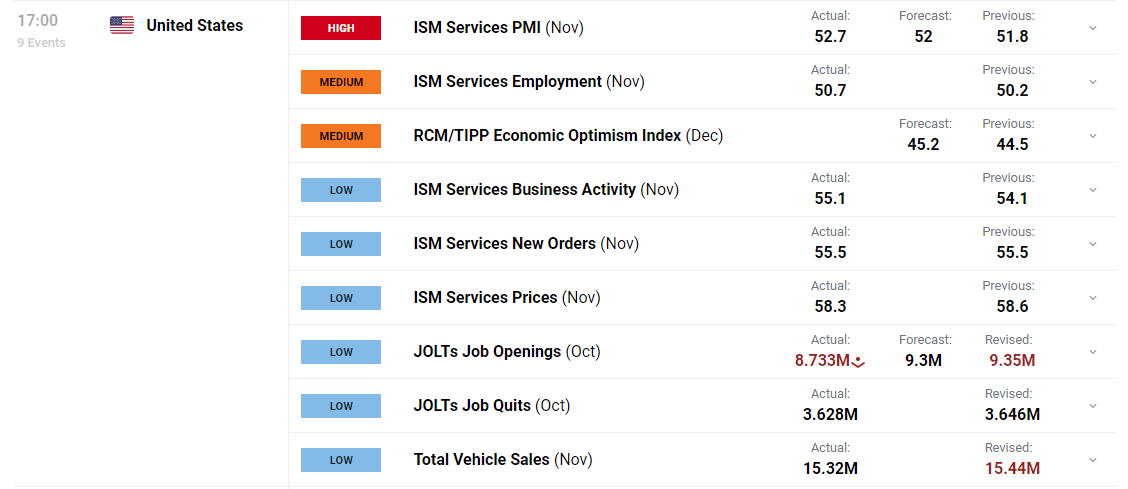

Theo số liệu từ ISM, chỉ số PMI dịch vụ của Mỹ vẫn duy trì ở mức cao trong tháng 11, vượt qua kỳ vọng của thị trường khi đạt 52.7 cao hơn so với mức 51.8 của tháng 10. Đây là tháng thứ 11 liên tiếp hoạt động của ngành dịch vụ Mỹ tăng trưởng, nguyên nhân của điều này có thể đến từ sự tăng trưởng của hoạt động kinh doanh và việc làm.

Trong khi đó, số lượng đơn hàng mới vẫn ổn định khi duy trì ở mức 55.5 và hàng tồn kho đã phục hồi lên mức 55.4 so với 49.5 của tháng trước. Ngoài ra, số lượng đơn hàng chờ giải quyết đã giảm (49.1 so với 50.9) và chỉ số giao hàng của nhà cung cấp tăng (49.6 so với 47.5).

Theo như nhận xét của nhiều doanh nghiệp, nỗi lo về lạm phát, lãi suất và bất ổn địa chính trị vẫn còn tồn tại. Ngoài ra, chi phí lao động tăng cao và ràng buộc lao động vẫn là những thách thức liên quan đến việc làm.

Dữ liệu việc làm Mỹ

Theo báo cáo mới nhất của Cục Thống kê Lao động Mỹ, số lượng việc trống đã giảm xuống còn 8.7 triệu cuối tháng 10, thấp nhất trong vòng 30 tháng qua. Cụ thể, số lượng việc trống giảm tập trung ở các ngành chăm sóc sức khỏe và an sinh xã hội (-236,000), tài chính và bảo hiểm (-168,000), trong khi đó bất động sản và các ngành cho thuê là các ngành duy nhất chứng kiến sự tăng trưởng. Ngoài ra trong tháng số lượng việc làm tuyển dụng và nghỉ việc không có nhiều thay đổi khi đạt mức lần lượt là 5.9 triệu và 5.6 triệu.

Triển vọng nền kinh tế Mỹ và đồng USD

Một loạt dữ liệu quan trọng khác sẽ được công bố trong tuần này và tâm điểm sẽ là báo cáo NFP vào thứ Sáu. Khi NFP được công bố sẽ có thể giải thích cho sự suy giảm của cơ hội việc làm trong báo cáo việc làm mới được công bố. Ngoài ra, thị trường dường như đang giảm kỳ vọng về việc cắt giảm lãi suất vào 2024 của Fed. Và điều này hoàn toàn phù hợp với quan điểm của các quan chức Fed rằng các nhà đầu tư đang quá vội vàng cho việc giảm lãi suất.

Phân tích kỹ thuật DXY

Sau khi các dữ liệu được công bố, DXY đã chứng kiến một đợt bán tháo mạnh tuy nhiên đã phục hồi lại ngay sau khi kiểm định lại đường MA 200 ngày.

DXY có thể sẽ trở nên ảm đạm trước khi báo cáo NFP được công bố vào thứ Sáu, tuy nhiên chỉ số này vẫn có thể giảm nhẹ trong các ngày tiếp theo.

Các mức hỗ trợ quan trọng:

- 103.56

- 103.30

- 102.50

Các mức kháng cự quan trọng:

- 104.00

- 104.28

- 105.00

Biểu đồ DXY khung ngày

DailyFX