Chứng khoán Mỹ: "Cơn ác mộng" ập đến với cổ phiếu vốn hóa nhỏ

Đặng Thùy Linh

Junior Analyst

Các cổ phiếu vốn hóa nhỏ của Mỹ đang có hiệu suất tệ nhất so với các công ty lớn trong hơn 200 năm, điều này cho thấy giới đầu tư đang đuổi theo các cổ phiếu công nghệ megacap, khi nhóm small-cap chịu áp lực trước lãi suất cao.

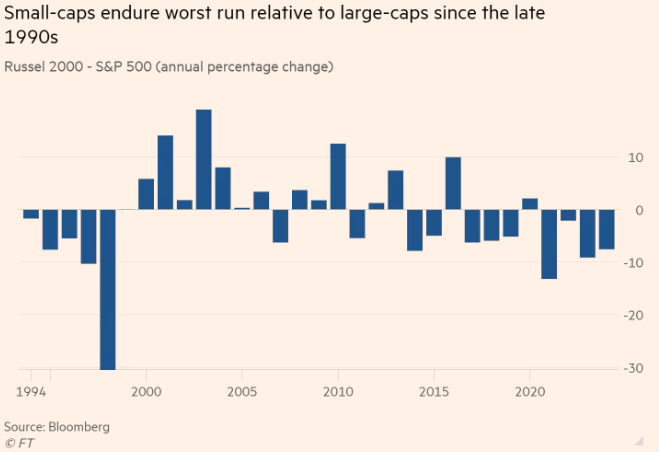

Chỉ số Russell 2000 đã tăng 24% kể từ đầu năm 2020, tụt hậu so với mức tăng hơn 60% của S&P 500 trong cùng kỳ. Khoảng cách này đã kéo dài và phá vỡ mức chênh lệch lịch sử, trong đó các công ty vốn hóa nhỏ tăng trưởng nhanh có xu hướng mang lại lợi nhuận cao hơn cho những nhà đầu tư có thể chấp nhận rủi ro biến động lớn hơn.

Theo các chuyên gia phân tích, mức chênh lệch bất thường giữa hai chỉ số đã được theo dõi trong những năm gần đây khi các cổ phiếu vốn hóa nhỏ với bảng cân đối kế toán tương đối yếu và định giá khiêm tốn đã bị ảnh hưởng do lạm phát cao và lãi suất tăng.

Greg Tuorto, nhà quản lý danh mục đầu tư vốn hóa nhỏ tại Goldman Sachs Asset Management, cho biết: “Tôi đã đầu tư vào các công ty vốn hóa nhỏ trong gần 30 năm và tôi chưa thấy dòng tiền lớn nào chảy vào lĩnh vực này kể từ năm 2016 hoặc 2017”.

"Sẽ cần một vài yếu tố thúc đẩy, có thể là các thương vụ M&A sôi động trở lại, hay thị trường IPO bùng nổ, để các công ty vốn hóa nhỏ thực sự cất cánh,” ông nói thêm.

S&P đã tăng đều đặn kể từ đầu tháng 11, với loạt báo cáo kết quả kinh doanh tích cực và sự hưng phấn của giới đầu tư về sự bùng nổ của AI đã mang lại lợi nhuận khổng lồ cho các công ty như Nvidia và Meta.

Ngược lại, sự phục hồi của các cổ phiếu vốn hóa nhỏ vào cuối năm 2023 đã chững lại, càng làm gia tăng khoảng cách về hiệu suất, vốn đã rộng.

Chênh lệch giữa chỉ số Russel 2000 và S&P 500

Ngoài khoảng thời gian ngắn hoạt động tốt vào năm 2020 trong giai đoạn đầu của đại dịch Covid, các cổ phiếu vốn hóa nhỏ đã tụt hậu so với các cổ phiếu lớn hơn kể từ năm 2016.

Vào những năm 2000, trước khi lãi suất toàn cầu giảm xuống gần bằng 0 sau cuộc khủng hoảng tài chính, các cổ phiếu thanh khoản thấp và ít được quan tâm thường hoạt động tốt hơn các công ty lớn nhất. Các chuyên gia phân tích cho rằng mô hình này là sự kết hợp giữa tính kém hiệu quả của thị trường và tiềm năng tăng trưởng bùng nổ của những công ty dẫn đầu thị trường trong tương lai.

Mặc dù có những dấu hiệu cho thấy sự phục hồi của thị trường chứng khoán đang bắt đầu mở rộng ra các cổ phiếu công nghệ lớn, lạm phát dai dẳng và thị trường việc làm kiên cường gần đây đã góp phần định hướng thị trường chấp nhận rằng lãi suất có thể ở mức cao hơn trong thời gian dài hơn họ dự đoán nhiều tháng trước.

Trong trường hợp xấu nhất khi Fed buộc phải giữ nguyên lãi suất trong nhiều tháng tới hoặc thậm chí tăng lãi suất, các công ty vốn hóa nhỏ có thể sẽ bị ảnh hưởng nặng nề nhất. Khoảng 40% nợ trên bảng cân đối kế toán của Russell 2000 là nợ ngắn hạn hoặc có lãi suất thả nổi, trong khi con số này ở các công ty S&P 500 chỉ khoảng 9%.

Theo dữ liệu của LSEG, kết quả lợi nhuận quý 4 của 30% các công ty thuộc Russell 2000 ghi nhận thua lỗ, giảm 17.6% so với cùng kỳ năm ngoái. Ngược lại, lợi nhuận của các công ty thuộc S&P tăng khoảng 4%, mặc dù phần lớn mức tăng được thúc đẩy bởi nhóm cổ phiếu công nghệ Magnificent Seven.

Tương quan giữa chỉ số Russell 2000 và S&P 500

Tuy nhiên, để tránh 1 cuộc suy thoái kinh tế, lợi nhuận của các công ty vốn hóa nhỏ dự kiến sẽ cải thiện khi lãi suất bắt đầu giảm. Chủ tịch Fed Jay Powell tuần trước giữ nguyên lãi suất và đưa ra tín hiệu cắt giảm 75bps trong năm nay, đã giúp Russell 2000 tăng 1% so với S&P trong phiên.

David Lefkowitz, giám đốc bộ phận đầu tư cổ phiếu Mỹ tại trụ sở chính UBS, cho biết: “Nếu lợi nhuận của các công ty vốn hóa nhỏ tăng lên, nhà đầu tư sẽ mua cổ phiếu của các công ty này".

Các chuyên gia phân tích đều kỳ vọng mức tăng trưởng lợi nhuận 14% cho các công ty thuộc rổ chỉ số Russell 2000 trong năm nay.

Lefkowitz cho biết: “Khả năng tiếp cận vốn đang được cải thiện, điều kiện tài chính được nới lỏng, thị trường trái phiếu ngày càng rộng mở và hoạt động phát hành cổ phiếu đang thực sự bùng nổ”.

Đối với Jill Carey Hall, giám đốc chiến lược bộ phận đầu tư cổ phiếu mid-caps của Hoa Kỳ tại BofA, việc các công ty vốn hóa nhỏ bị định giá thấp hơn là tín hiệu tốt cho nhà đầu tư. Trước đây, lĩnh vực này được giao dịch ở mức giá tương đương S&P500, tuy nhiên đà tăng gần đây của các công ty vốn hóa lớn đã khiến chỉ số này giao dịch ở mức đỉnh kỷ lục.

Bà nói: "Lần duy nhất thị trường chứng kiến mức định giá rẻ tương đương như vậy là vào năm 1999 và năm 2000, và đó là một thập kỷ tuyệt vời với các công ty vốn hóa nhỏ".

Financial Times