Commerzbank Research: Fed hiện nay không khác gì một công ty đang làm ăn thua lỗ

Nguyễn Thanh Thùy Dung

Junior Analyst

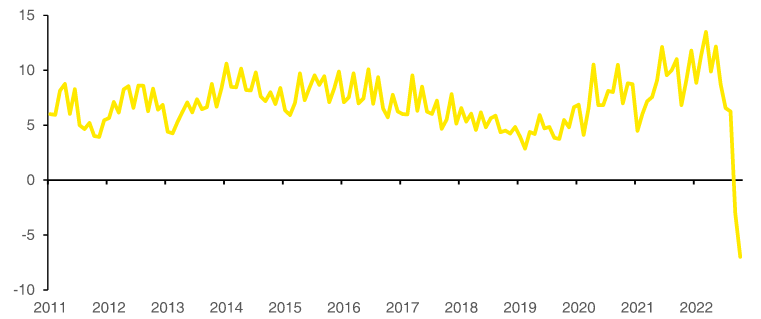

Một hệ quả của việc tăng mạnh lãi suất điều hành là Fed đã rơi vào tình trạng khủng hoảng. Lãi suất tiền gửi mà Fed phải trả đang vượt quá lợi tức của các khoản chứng khoán mà họ mua vào trong thời kỳ lãi suất thấp. Mặc dù đây không phải là vấn đề về mặt kinh tế, nhưng việc tiếp tục thua lỗ có thể khiến Fed chịu nhiều áp lực chính trị.

Fed hiện đang ở trong tình trạng khó khăn...

Fed đã công bố khoản lỗ đầu tiên vào tháng 9 (như dự kiến, theo biên bản cuộc họp FOMC gần đây nhất). Hai tuần đầu tiên của tháng 10 ghi nhận các khoản lỗ 6 tỷ USD. Số tiền lãi chuyển lên cho Bộ tài chính, lên tới 12 tỷ USD mỗi tháng đầu năm 2022, đã phải dừng lại. Hoạt động chuyển lợi nhuận sẽ chỉ được tiếp tục sau khi khoản lỗ lũy kế được bù đắp bằng lợi nhuận trong tương lai.

Biểu đồ 1 - Fed hiện đang trên đà thua lỗ

Thu nhập từ Cục Dự trữ Liên bang nộp về Kho bạc Hoa Kỳ, tính bằng tỷ USD, tính theo dữ liệu hàng tháng.

...khi tốc độ tăng của lãi suất ngày càng nhanh

Thực tế Fed đã tăng lãi suất điều hành thêm 300 điểm cơ bản trong năm nay. Lãi suất mà Fed trả cho các ngân hàng đối với các khoản tiền gửi họ giữ với Fed hiện ở mức 3.15%. Lãi suất reverse repo cũng đang ở mức 3.05%.

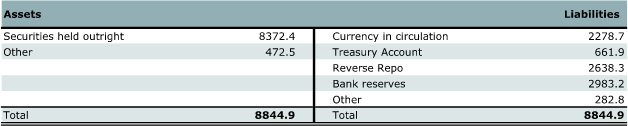

Tổng cộng, Fed phải trả lãi cho số tiền 5.6 nghìn tỷ USD nợ phải trả của họ vào tháng 9, trong khi gần 8.4 nghìn tỷ USD chứng khoán trên tài sản của bảng cân đối kế toán hiện nay lại mang về lợi suất suất thấp; năm 2021, thu nhập từ tiền lãi trong bảng cân đối của Fed chỉ dưới 123 tỷ USD, có nghĩa là lượng chứng khoán nắm giữ của họ chỉ mang về lợi suất 1.5%. Như vậy, Fed hiện đang lỗ ròng. (Việc thị trường tăng lãi suất cũng dẫn đến khoản lỗ trong danh mục đầu tư của Fed, tuy nhiên, chừng nào những khoản lỗ này chưa được tất toán, thì Fed sẽ chưa ghi nhận trên sổ sách).

... và điều này sẽ mất nhiều thời gian để thay đổi

Việc Fed tiếp tục tăng lãi suất có thể sẽ làm trầm trọng thêm vấn đề thu nhập trong những tháng tới. Chúng tôi kỳ vọng lãi suất chủ yếu sẽ đạt đỉnh ở mức 5%. Một tính toán tổng thể cho thấy Fed có thể lỗ 100 tỷ USD trong năm tới. Về lâu dài, mọi thứ sẽ thay đổi:

- Fed đã bắt đầu giảm lượng chứng khoán nắm giữ (thắt chặt định lượng) bằng cách chỉ tái đầu tư một phần số tiền có được từ chứng khoán đáo hạn. Đối với nợ phải trả, điều này được phản ánh qua sự sụt giảm của dự trữ và/hoặc reverse repo (bảng 1), làm giảm tỷ trọng nợ phải trả lãi thay vì nợ không phải trả lãi (tiền tệ và tiền gửi chính phủ). Ngược lại, tài sản hầu như chỉ bao gồm các khoản có lãi

- Trong 12 tháng tới, 1.2 nghìn tỷ USD trái phiếu sẽ đáo hạn, cùng với các khoản thanh toán trước trên MBS. Các khoản đáo hạn vượt quá 95 tỷ USD mỗi tháng sẽ được Fed tái đầu tư, khi đó sẽ có lợi suất cao hơn.

Tuy nhiên, sẽ mất một vài năm để thu hẹp khoảng cách thu nhập. Rốt cuộc, Fed chỉ giảm danh mục đầu tư 150 tỷ USD kể từ tháng 6, mức giảm chưa đến 2%. Lợi tức của tài sản cũng sẽ chỉ tăng dần do trái phiếu đáo hạn. Tuy nhiên, điều rõ ràng là Fed có lợi nhuận về mặt cơ cấu trong dài hạn: Gần như tất cả các tài sản đều sinh lãi, nhưng chỉ một phần nợ phải trả.

Bảng 1 - Bảng cân đối kế toán của Fed tính đến cuối tháng 9 năm 2022, tính bằng tỷ USD.

Điều này không quá quan trọng về mặt kinh tế

Tuy nhiên, việc tạo ra lợi nhuận không quá quan trọng đối với một Ngân hàng trung ương. Các mục tiêu chính của Fed là toàn dụng lao động và ổn định giá cả (với mục tiêu lạm phát là 2%). Hơn nữa, Fed không thể phá sản. Fed sẽ tiếp tục hoạt động ngay cả khi các khoản lỗ tiêu tốn toàn bộ vốn chủ sở hữu của họ. Rốt cuộc, Fed không trở nên kém thanh khoản vì họ có thể in tiền, và có các khoản nợ riêng bằng USD. Do đó, từ quan điểm kinh tế, chính phủ sẽ không cần tái cấp vốn nếu vốn chủ sở hữu âm.

Dù vậy, nhưng đây có thể trở thành một vấn đề chính trị

Quan trọng hơn là những hậu quả chính trị tiềm ẩn của việc Ngân hàng trung ương thâm hụt trong một thời gian dài:

- Gần đây nhất, Fed đã nộp hơn 100 tỷ USD lợi nhuận hàng năm cho chính phủ. Con số này tương đương với khoảng 2.5% doanh thu của chính phủ liên bang Hoa Kỳ. Sự thâm hụt trong nhiều năm đối với những khoản kiều hối này sẽ tiếp tục thu hẹp dư địa tài khóa của chính phủ liên bang. Điều này trong mọi trường hợp được giảm bớt bởi gánh nặng lãi suất gia tăng, do chính sách tiền tệ thắt chặt hơn của Fed.

- Nếu việc cắt giảm chi tiêu của chính phủ là cần thiết, Quốc hội có thể nhắm đến việc Fed thanh toán lãi suất tiền gửi, đặc biệt là các khoản tiền Fed gửi vào các ngân hàng nước ngoài. Các chi nhánh của ngân hàng nước ngoài tại Hoa Kỳ chiếm khoảng 40% số dư tiền mặt (tiền mặt và tiền gửi tại Fed) của các ngân hàng hoạt động tại Hoa Kỳ. Theo đó, họ nhận được một phần đáng kể lãi suất tiền gửi mà Fed trả cho các ngân hàng.

Theo đó, Fed có thể sẽ phải chịu áp lực chính trị ngày càng tăng, điều này có thể hạn chế quyền tự do của họ trong việc thiết lập chính sách tiền tệ.

Commerzbank