"Cuộc khủng hoảng Repo" tiếp theo đang tới gần - Fed sẽ lại "hoảng sợ"?

Trần Quốc Khải

Junior Editor

Hệ thống tài chính Mỹ đang đối mặt với nguy cơ khủng hoảng thanh khoản mới, khi lãi suất Repo tăng vọt và dự trữ sụt giảm đáng kể. Cựu nhà giao dịch Fed, Mark Cabana, cảnh báo tình hình hiện tại tương tự cuộc khủng hoảng Repo năm 2019 và có thể dẫn đến sự can thiệp khẩn cấp từ Fed nếu thanh khoản tiếp tục giảm sâu.

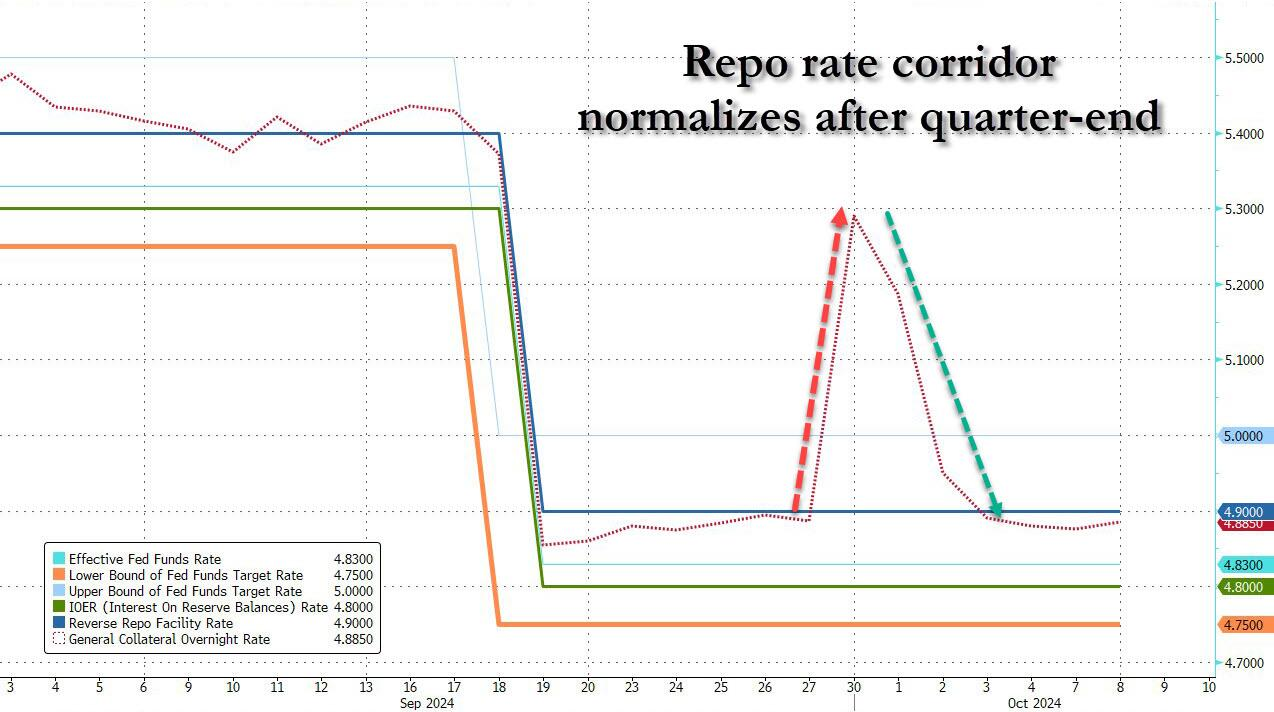

Vào đầu tháng 10, các nhà kinh tế đã chỉ ra một điều rất đáng lo ngại: hành lang lãi suất repo của Fed, điểm tựa của toàn bộ hệ thống tài chính Mỹ, đã bị phá vỡ - và bị phá vỡ một cách nghiêm trọng khi lãi suất General Collateral tăng gần 40 bps so với lãi suất của Reverse Repo Facility, vốn được thiết kế để là mức trần các lãi suất của Fed. Mức trần này, tức là, ngoại trừ vào thời điểm cuối tháng, và đặc biệt là cuối quý, khi các ngân hàng "làm đẹp" sổ sách của mình bằng cách hấp thụ càng nhiều thanh khoản càng tốt.

Chính lúc đó chúng ta mới thấy rõ "vị hoàng đế" thanh khoản trần trụi như thế nào. Và vào ngày 30 tháng 9, "vị hoàng đế này hoàn toàn trần trụi", như được minh họa trong biểu đồ dưới đây vào ngày 1 tháng 10.

Chuyển sang vài ngày sau, tin tốt là lãi suất General Collateral đã giảm trở lại dưới mức lãi suất Reverse Repo.

Tuy nhiên, tin xấu là những sự kiện xảy ra vào ngày 30 tháng 9 đã cho thấy chúng ta đang rất gần với một cuộc khủng hoảng thị trường repo và khủng hoảng thanh khoản hệ thống khác. Những sự kiện này cũng đủ để đánh thức một trong những chuyên gia hàng đầu về thị trường repo sau thời gian dài "ngủ đông."

Chiến lược gia lãi suất của Bank of America, Mark Cabana, có lẽ được biết đến nhiều nhất vì đã dự đoán chính xác "biện pháp thời chiến" của Fed khi tiếp quản toàn bộ thị trường vào tháng 3 năm 2020. Chỉ vài giờ trước khi Fed công bố bắt đầu mua các quỹ ETF trái phiếu, Cabana đã nói rằng điều này sẽ xảy ra. Không lâu sau đó, trong những ngày đen tối nhất của khủng hoảng Covid, Fed đã không biết phải liên hệ với ai để xin lời khuyên về những việc cần làm, vì vậy họ đã gửi email cho chúng tôi vào năm 2020 để cố gắng tìm cách liên lạc với cựu nhà giao dịch/phân tích của Fed và hiện là chiến lược gia của BofA.

Tất nhiên, vào năm 2020 mọi thứ đã thay đổi, và như một phần của gói cứu trợ hệ thống, Fed không chỉ mua các ETF trái phiếu (và ai biết được, có thể cả cổ phiếu thông qua Blackrock), mà còn triển khai gói bơm thanh khoản lớn nhất trong lịch sử, bơm vào hệ thống hàng nghìn tỷ USD - từ những đợt bơm tiền hàng ngày kỷ lục trong khuôn khổ chương trình nới lỏng định lượng (QE), nhồi nhét dự trữ và tung ra các giao dịch Reverse Repo lịch sử, đồng thời giữ lãi suất ở mức 0 - tất cả đều nhằm mục tiêu khởi động lại hệ thống tài chính.

Lượng thanh khoản được bơm vào lớn đến mức hoạt động gần như không có vấn đề gì (nếu không tính đến sự bùng nổ lạm phát sau đó, cùng với giá bitcoin, vàng và mức đỉnh của S&P 500 vào năm 2024). Nhưng tất cả những điều tốt đẹp đều có hồi kết, và chiến dịch cứu trợ hệ thống của Fed vào năm 2020 gần như đã kết thúc vào ngày 30 tháng 9 khi chúng ta phát hiện ra rằng hệ thống này đang rất gần một cuộc khủng hoảng thanh khoản khác.

Vậy chuyện gì đã xảy ra?

Như Mark Cabana đã viết trong ghi chú mới nhất của mình (có sẵn cho các thuê bao chuyên nghiệp), tình hình kích thích hiện nay cực kỳ giống với những gì đã xảy ra vào năm 2019.

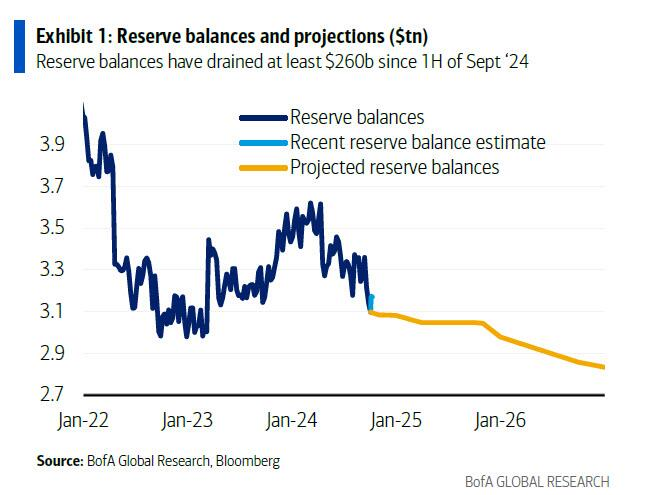

Cụ thể, từ nửa đầu tháng 9, khoảng 260 tỷ USD dự trữ đã bị rút khỏi hệ thống ngân hàng Mỹ do ba yếu tố riêng biệt.

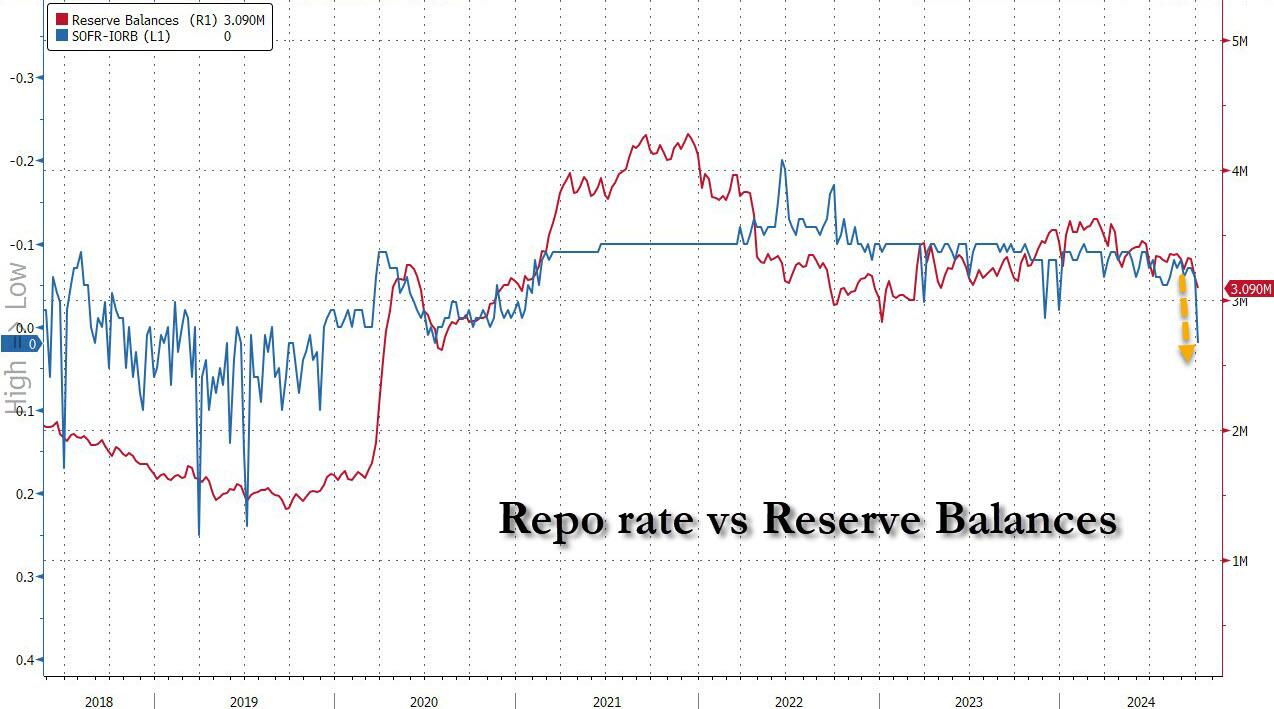

Khi tiền mặt rời khỏi hệ thống, lãi suất repo đột ngột tăng mạnh nhất kể từ khi cuộc khủng hoảng Covid làm tê liệt hệ thống tài chính.

Mối tương quan giữa số dư dự trữ và sự thắt chặt lãi suất repo được minh họa dưới đây.

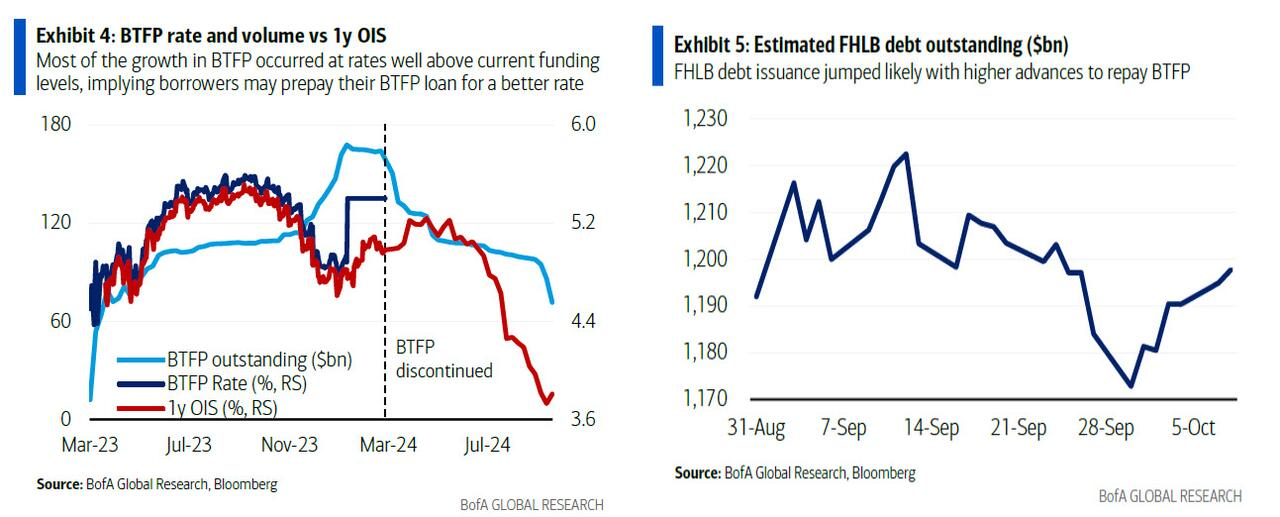

Sự sụt giảm mạnh về dự trữ là do ba yếu tố: 1) số dư tiền mặt của Bộ Tài chính Mỹ (TGA) tăng vào cuối quý, 2) sự giảm sút của BTFP do Fed cắt giảm lãi suất gần đây, và 3) kết thúc quý 3 với các hoạt động "làm đẹp" sổ sách. Sau đây là chi tiết về từng yếu tố:

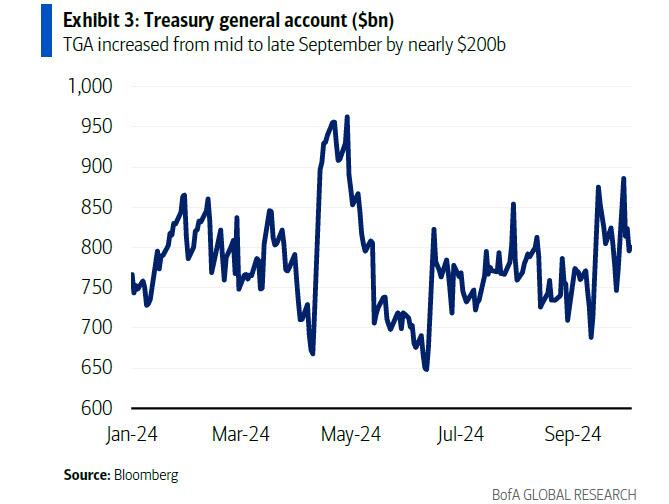

- Tài khoản Tổng quát của Bộ Tài chính (TGA hoặc tiền mặt của Bộ Tài chính): TGA đã tăng gần 200 tỷ USD từ giữa đến cuối tháng 9. Việc tăng TGA là do: (1) thời điểm nộp thuế doanh nghiệp giữa tháng 9, và (2) các khoản thanh toán TPCP vào cuối tháng. Nhớ rằng, đối với mỗi lần TGA tăng thêm 1 USD, dự trữ hoặc Reverse Repo (ON RRP) sẽ giảm tương ứng 1 USD.

- Sự giảm sút của BTFP: Việc sử dụng BTFP đã giảm 26 tỷ USD trong nửa đầu tháng 9. BTFP giảm khi lãi suất OIS kỳ hạn 1 năm giảm do Fed cắt giảm lãi suất. Nhớ rằng các khoản vay BTFP dựa trên lãi suất OIS kỳ hạn 1 năm nhưng có thể thanh toán trước bất kỳ lúc nào. Khi thị trường tài trợ có lãi suất thấp hơn BTFP (sau khi Fed cắt giảm lãi suất giữa tháng 9), một số khoản vay đã được trả lại. Đồng thời, việc phát hành nợ của FHLB tăng mạnh, có thể là để hoàn trả các khoản vay BTFP, gây áp lực tăng lên lãi suất liên ngân hàng.

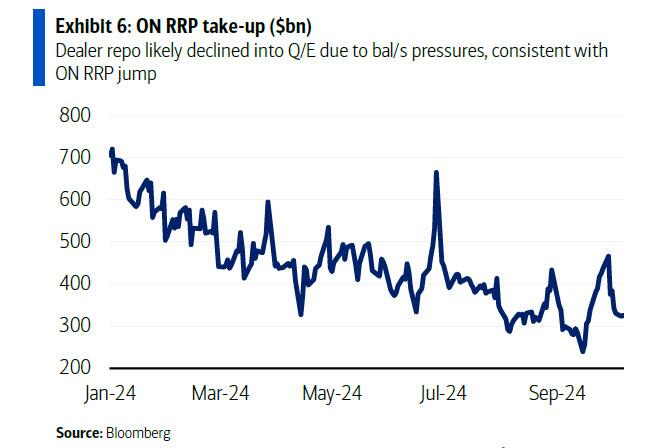

- "Làm đẹp" sổ sách: Một chiêu trò cũ nhưng hiệu quả, hoạt động repo của các đại lý có khả năng giảm vào cuối quý 3 do áp lực từ bảng cân đối kế toán, phù hợp với sự gia tăng của Reverse Repo qua đêm. Các ngân hàng thương mại có thể không có nhiều khả năng đầu tư tiền mặt vào repo do các hạn chế báo cáo.

Tóm tắt: Tăng TGA + Giảm BTFP + Các hạn chế của bảng cân đối = lượng tiền mặt giảm làm ngừng đà tăng của tài trợ vào cuối quý.

Điều này dẫn chúng ta đến một thuật ngữ: LCLoR (Lowest Comfortable Level of Reserves - Mức dự trữ tối thiểu phù hợp), hay có thể hiểu là nếu mức dự trữ dưới đó, thị trường đóng băng, Fed hoảng loạn và những điều tồi tệ xảy ra.

Ở đây, Cabana giải thích rằng ông từ lâu đã tin rằng thị trường tài trợ được xác định bởi 3 yếu tố cơ bản chính: tiền mặt, tài sản thế chấp, và khả năng của bảng cân đối đại lý. Vài ngày trước, khi lần đầu tiên xem xét sự tăng vọt của lãi suất repo, Cabana đã quy kết sự gia tăng này cho hai yếu tố cuối cùng; ông đã bỏ qua mức cạn kiệt của tiền mặt trong việc góp phần tạo áp lực.

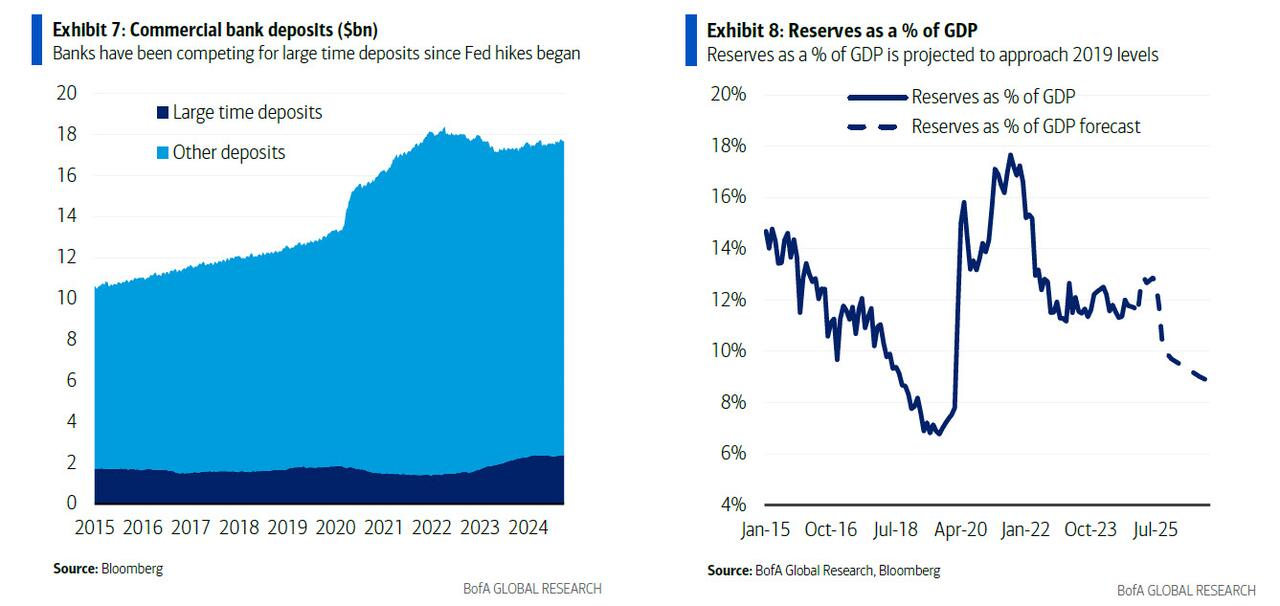

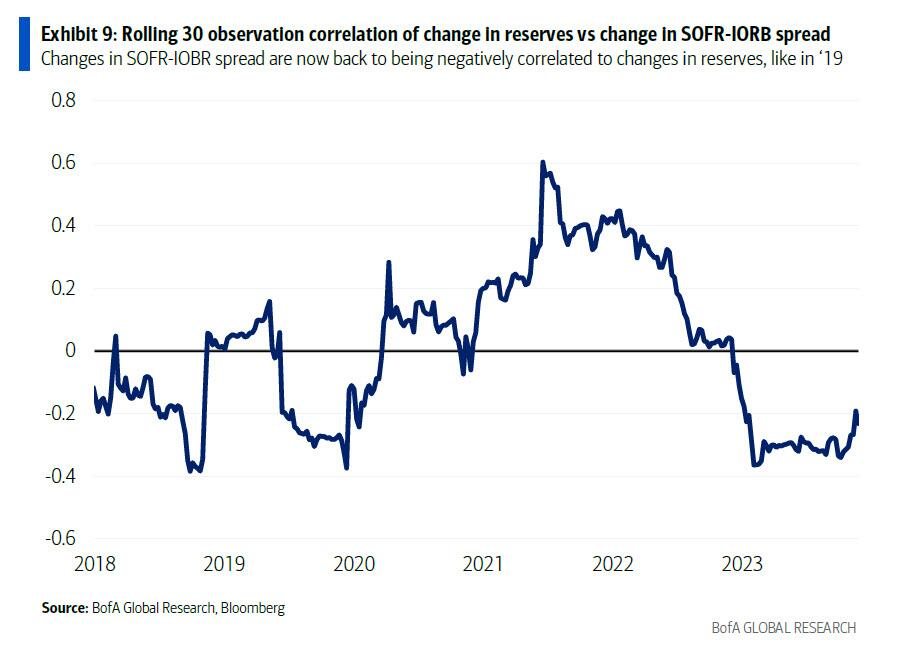

Như đã chi tiết ở trên, sự nhạy cảm gia tăng của tiền mặt với lãi suất SOFR gợi ý về LCLoR. Giống như lãi suất trung lập vĩ mô, LCLoR chủ yếu là một khái niệm lý thuyết, mà chỉ có thể được quan sát gần hoặc sau khi nó được đạt tới, và thường xảy ra trong thời kỳ khủng hoảng. Những người đọc thường xuyên sẽ biết rằng Cabana, cùng với các chuyên gia khác của Fed như Zoltan Pozsar, từ lâu đã tin rằng LCLoR nằm ở khoảng 3-3.25 nghìn tỷ USD dựa trên (1) sự sẵn sàng của các ngân hàng trong việc cạnh tranh cho các khoản tiền gửi kỳ hạn lớn và (2) tỷ lệ dự trữ/GDP (vào năm 2019, thị trường repo đã bị đóng băng khi dự trữ giảm xuống còn khoảng 7% GDP, không quá xa so với hiện tại). Quy mô kích thích gần đây hỗ trợ cho quan điểm này.

Và đúng vậy, đối với những ai nhớ đến các sự kiện trong tháng 9 - Cabana rõ ràng nhớ rất rõ - một động thái tương tự đã được nhìn thấy vào tháng 9 năm 2019. Vào thời điểm đó, mối tương quan giữa các thay đổi trong dự trữ và SOFR-IORB cũng đã diễn ra tương tự, và kết thúc với chương trình "Not QE" của Fed, chương trình này kéo dài vài tháng trước khi Covid bất ngờ xuất hiện và dẫn đến cuộc bơm thanh khoản lớn nhất trong lịch sử.

Cabana kết luận rằng vào thời điểm đó, mối tương quan giữa sự nhạy cảm của SOFR với dự trữ đã báo hiệu rằng chúng ta đang đến gần ngưỡng LCLoR. Chúng tôi cảm thấy rằng một động thái tương tự đang hiện diện ngày hôm nay.

Tuy nhiên, lần này không hoàn toàn giống nhau, bởi ngoài 3 nghìn tỷ USD dự trữ (chính xác là 3.09 nghìn tỷ USD), còn có thêm khoản dự phòng thanh khoản 300 tỷ USD từ cơ sở Reverse Repo. Tuy nhiên, giữa quá trình thắt chặt định lượng (QT) và đợt phát hành trái phiếu lớn sắp tới của Bộ Tài chính, chỉ còn là vấn đề thời gian trước khi Reverse Repo bị rút cạn (đặc biệt nếu Bộ Tài chính tiếp tục "làm ngập" hệ thống bằng các loại tín phiếu một khi cuộc khủng hoảng tiếp theo xuất hiện), và tổng dự trữ giảm xuống dưới 3 nghìn tỷ USD, đến lúc đó sẽ là thời điểm để chuẩn bị cho đợt hoảng loạn tiếp theo của Fed.

Bài viết dựa trên quan điểm cá nhân của Tyler Durden từ ZeroHedge