Đà tăng của CHF đứng trước rủi ro SNB kết thúc chu kỳ thắt chặt

Trần Minh Đức

Junior Analyst

Ngân hàng Quốc gia Thụy Sĩ có thể sẽ kết thúc chiến dịch tăng lãi suất của mình bằng cách tăng lãi suất thêm 0.25% vào thứ Năm, một động thái có nguy cơ chấm dứt đà tăng vượt trội của đồng franc.

Hầu hết nhà kinh tế tham gia cuộc khảo sát của Bloomberg đều kỳ vọng lãi suất cơ bản sẽ được nâng lên 2%, số nhỏ còn lại dự báo sẽ tạm dừng. Các nhà đầu tư đã tăng cường đánh xuống CHF, gần như tăng gấp đôi vị thế mua ròng USDCHF.

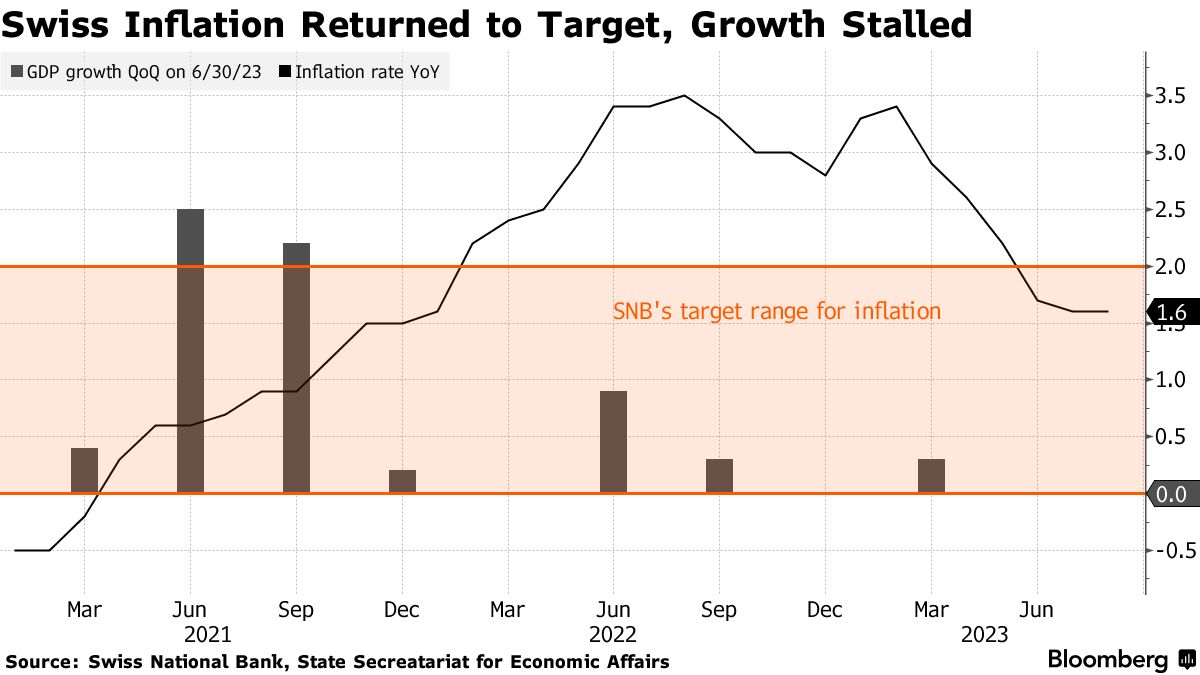

Đồng franc đã vượt trội so với tất cả các đồng tiền G10 trong năm nay nhờ hoạt động của SNB, tỷ giá EURCHF đạt mức thấp nhất trong 8 năm vào tháng 7. Giờ đây, các nhà phân tích cho rằng việc thắt chặt tiền tệ là không cần thiết do tăng trưởng đang chững lại và lạm phát đã quay trở lại mức mục tiêu.

Athanasios Vamvakidis, trưởng bộ phận chiến lược FX G-10 tại Bank of America, cho biết: “Các nhà đầu tư ngày càng hoài nghi về đà tăng của CHF, và chúng tôi cũng vậy. Chúng tôi lo ngại SNB đang thắt chặt quá mức.”

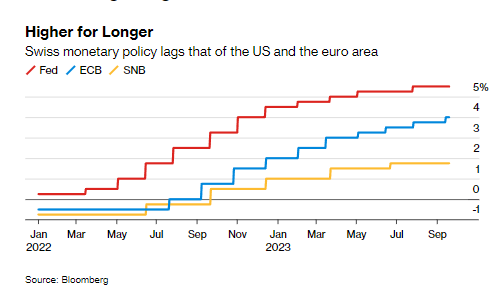

Với động thái tăng lãi suất thêm 0.25%, các nhà hoạch định chính sách Thụy Sĩ sẽ nối tiếp đà tăng tăng của Ngân hàng Trung ương Châu Âu vào tuần trước, thu hẹp chênh lệch lãi suất xuống 2.5%. Nhưng xét đến mức lạm phát chậm hơn ở Thụy Sĩ, lập trường của ngân hàng trung ương đã có tác động quá lớn.

Theo dữ liệu từ Ủy ban giao dịch hàng hóa tương lai, các nhà đầu tư đã tăng vị thế mua USDCHF trên thị trường quyền chọn và thị trường tương lai thêm gần 80% trong tuần kết thúc vào ngày 12 tháng 9.

Tỷ giá EURCHF đóng cửa ở mức 0.96 vào thứ Tư, sau khi tiếp cận tới vùng đỉnh của tháng 1. Tỷ giá đã giảm hơn 3% kể từ đầu năm.

Không phải tất cả các nhà kinh tế đều tin rằng việc tăng lãi suất là thực sự cần thiết.

Karsten Junius, nhà kinh tế trưởng tại Bank J Safra Sarasin Ltd, người đang dự đoán về một lần “tạm dừng hawkish” cho biết: “SNB không cần phải chứng minh bất cứ điều gì với bất kỳ ai”.

Ông cho biết, việc tăng lãi suất trong tuần này sẽ gây “căng thẳng không cần thiết” cho nền kinh tế. “Thay vào đó, việc dừng lại và đưa ra một động thái khác sẽ khiến vấn đề không chỉ xoay quanh cắt giảm lãi suất.”

Lạm phát đã nằm trong phạm vi mục tiêu 0-2% của SNB trong ba tháng qua. Câu hỏi quan trọng đối với các quan chức bây giờ sẽ là áp lực giá cả trong tương lai. Chi phí cho thuê nhà, điện và phương tiện giao thông công cộng dự kiến sẽ tăng, và chính phủ cũng đang tăng thuế giá trị gia tăng. Những biện pháp này đã đẩy dự báo lạm phát của ngân hàng trung ương lên 2% hoặc cao hơn từ quý cuối năm nay.

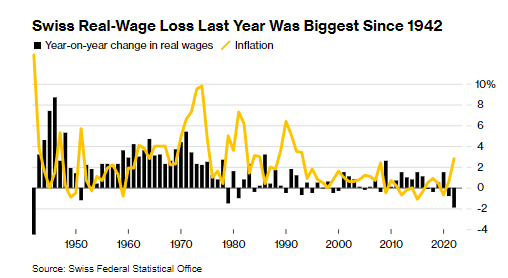

Trên hết, các công đoàn hiện đang đề nghị tăng 5% lương khi họ tiến hành đàm phán với bên sử dụng lao động. Động lực chính của họ là tiền lương thực ở Thụy Sĩ đã giảm hai năm liên tiếp, mức giảm lớn nhất kể từ năm 1942.

Đối với nhà kinh tế học Alessandro Bee của UBS, những yếu tố kết hợp này không chỉ ủng hộ lãi suất tăng 0.25% vào thứ Năm mà còn khiến ông mong đợi họ sẽ nâng lãi suất tăng thêm một lần nữa.

Ông nói: “Rủi ro lạm phát đã tăng lên khá nhiều kể từ mùa hè. Chúng tôi nhận thấy tốc độ tăng trưởng đang giảm sút đáng kể, nhưng chúng tôi dự báo rủi ro về giá cả vẫn sẽ là trọng tâm tại cuộc họp này”.

Chính phủ hôm thứ Tư đã cắt giảm dự báo lạm phát 2023 xuống còn 2.2%. Vào năm 2024, CPI được dự báo sẽ tăng 1.9%.

Trong bối cảnh suy đoán về việc liệu đồng franc có thể trở nên quá mạnh ngay cả đối với mục tiêu chống lạm phát của SNB hay không, các nhà đầu tư cũng sẽ theo dõi chặt chẽ dấu hiệu về hoạt động can thiệp FX của ngân hàng trung ương. Họ đã bán hơn 60 tỷ franc (67 tỷ USD) dự trữ ngoại hối để hỗ trợ nội tệ và thu hẹp lượng dự trữ nội tệ từ quý II/2022 đến quý I/2023.

“Giọng điệu về chính sách tỷ giá của SNB vẫn sẽ tập trung vào việc bán ngoại tệ để đảm bảo một đồng franc mạnh mẽ, bởi vì tình hình về lạm phát vẫn chưa rõ ràng," Paul Mackel, Trưởng bộ phận Nghiên cứu FX toàn cầu tại HSBC, cho biết.

Bloomberg