Giới giao dịch "đau đầu" tìm hướng đi mới sau khi chiến lược đánh cược trái phiếu ngắn hạn "bay hơi"

Ngọc Lan

Junior Editor

Các nhà giao dịch trên thị trường lãi suất đã tạm dừng đặt cược lớn khi đường hướng chính sách của Fed trong năm nay vẫn còn nhiều tranh cãi.

Các hoạt động gần đây trên thị trường tương lai cho thấy các nhà đầu tư đang đóng các vị thế bearish đối với trái phiếu ngắn hạn do lợi suất trái phiếu chính phủ Mỹ kỳ hạn 2 năm tiếp tục giảm xuống dưới mức 5%. Sự thay đổi này diễn ra sau khi các nhà giao dịch điều chỉnh tăng kỳ vọng về mức giảm lãi suất trong năm nay dựa trên dữ liệu việc làm yếu của Mỹ.

Với vị thế trên thị trường trái phiếu dường như đã chuyển sang trung lập, chiến lược đầu tư cho việc đặt cược vào lãi suất của Fed sẽ đi về đâu trong năm 2024 vẫn còn bỏ ngỏ. Phát biểu gần đây của Chủ tịch Jerome Powell phản bác về khả năng tăng lãi suất thêm có thể khiến động thái bearish của giới đầu tư thêm khó khăn.

Trong khi một số nhà đầu tư trên thị trường đang chờ đợi và quan sát, thì việc đóng các vị thế bán khống và mở vị thế mới đã khiến hoạt động trên thị trường tương lai tăng vọt trong tuần qua. Hầu hết các hoạt động diễn ra ở các trái phiếu có kỳ hạn ngắn đến trung bình - nhạy cảm nhất với lãi suất chính sách của Fed.

Lợi suất của các chứng khoán có kỳ hạn ngắn giảm chậm hơn so với các chứng khoán có kỳ hạn dài, động thái này được hỗ trợ bởi một đợt bán khối lượng lớn trong các hợp đồng tương lai liên quan đến lãi suất SOFR. Điều này diễn ra sau hoạt động tương tự được ghi nhận sau dữ liệu việc làm của tuần trước.

Các chuyên gia phân tích của các ngân hàng đang nhanh chóng điều chỉnh lại dự báo của mình. Barclays khuyến nghị bán khống hợp đồng tương lai lãi suất vì họ cho rằng việc cắt giảm lãi suất sẽ ít hơn dự đoán. Trong khi đó, Citigroup vẫn giữ nguyên quan điểm rằng Fed sẽ cắt giảm lãi suất nhiều lần trong năm nay.

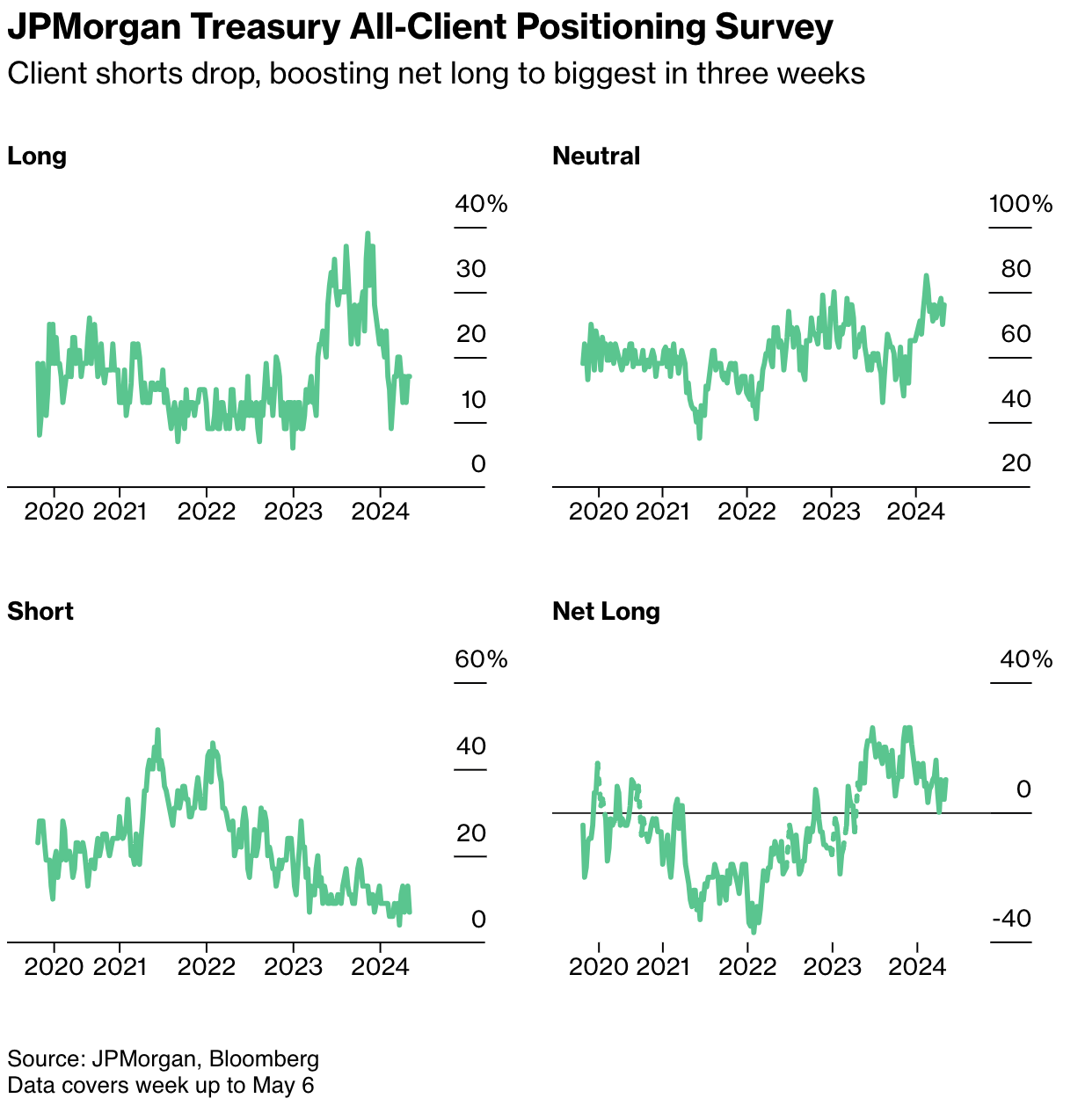

Xu hướng cơ cấu lại các vị thế bán khống cũng xuất hiện trên thị trường giao ngay. Khảo sát khách hàng mới nhất của JPMorgan Chase cho thấy các vị thế short giảm 6 điểm phần trăm trong tuần, khiến cho vị thế net long tăng lên mức cao nhất trong ba tuần.

Dưới đây là tóm tắt về các vị thế mới nhất trên toàn thị trường lãi suất:

Vị thế bán khống

Khảo sát mới nhất của JPMorgan về khách hàng mua/bán trái phiếu chính phủ Mỹ cho thấy các vị thế short giảm 6 điểm phần trăm trong tuần, nâng tổng vị thế net long lên mức cao nhất kể từ ngày 15/4.

Khảo sát vị thế mua/bán trái phiếu chính phủ Mỹ của tất cả khách hàng JPMorgan

Giao dịch khối lượng lớn được ưa chuộng

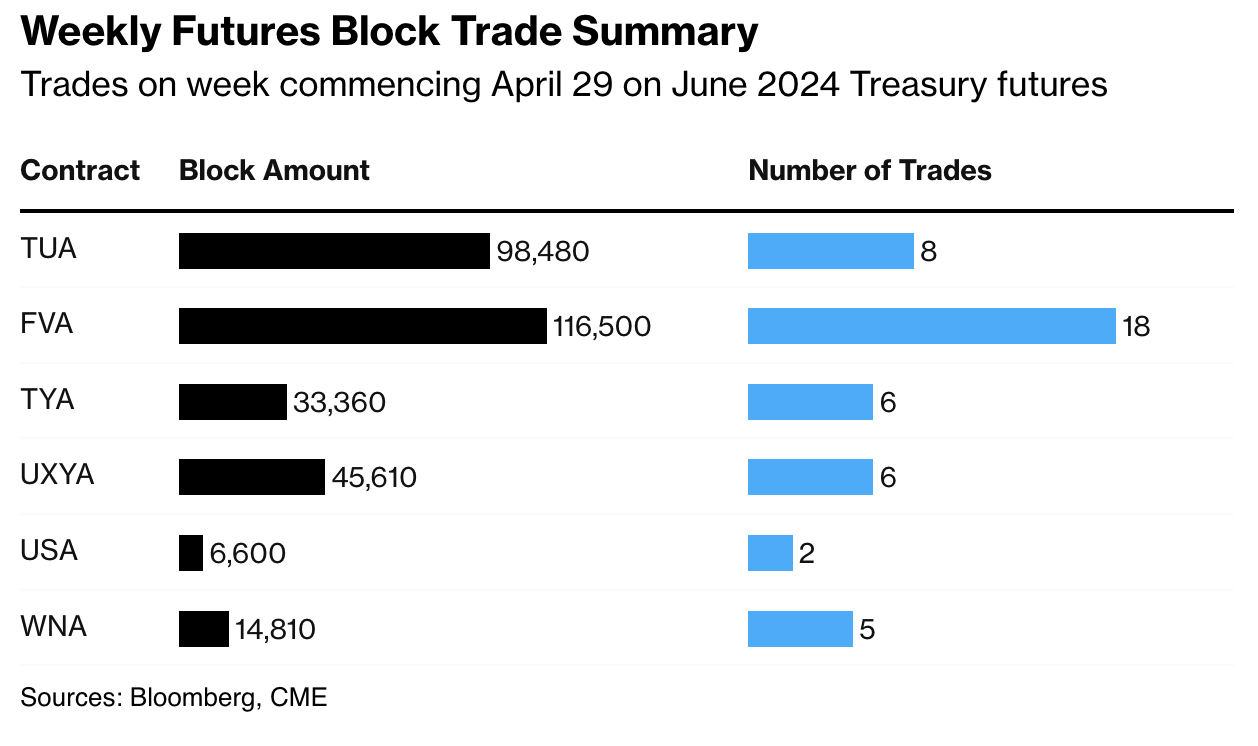

Các nhà giao dịch tương lai đã chuyển sang các giao dịch block trade (khối lượng lớn) trong tuần qua, khi hoạt động tăng vọt trên cả hợp đồng kỳ hạn trái phiếu hai và năm năm. Giao dịch được tập trung lớn nhất tuần qua là "Steepener" (đặt cược vào việc đường cong lợi suất dốc hơn, bằng cách Short trái phiếu 10 năm và Long 2 năm), với khối lượng tương đương với BPV đạt 1.4 triệu USD. Ngoài ra, tuần trước ghi nhận khối lượng mua hợp đồng tương lai trái phiếu 10 năm với BPV đạt 945 nghìn USD, dường như đã được đóng trong phiên giao dịch thứ Hai.

Bản tóm tắt giao dịch khối tương lai hàng tuần

Các nhà quản lý tài sản gia tăng vị thế long

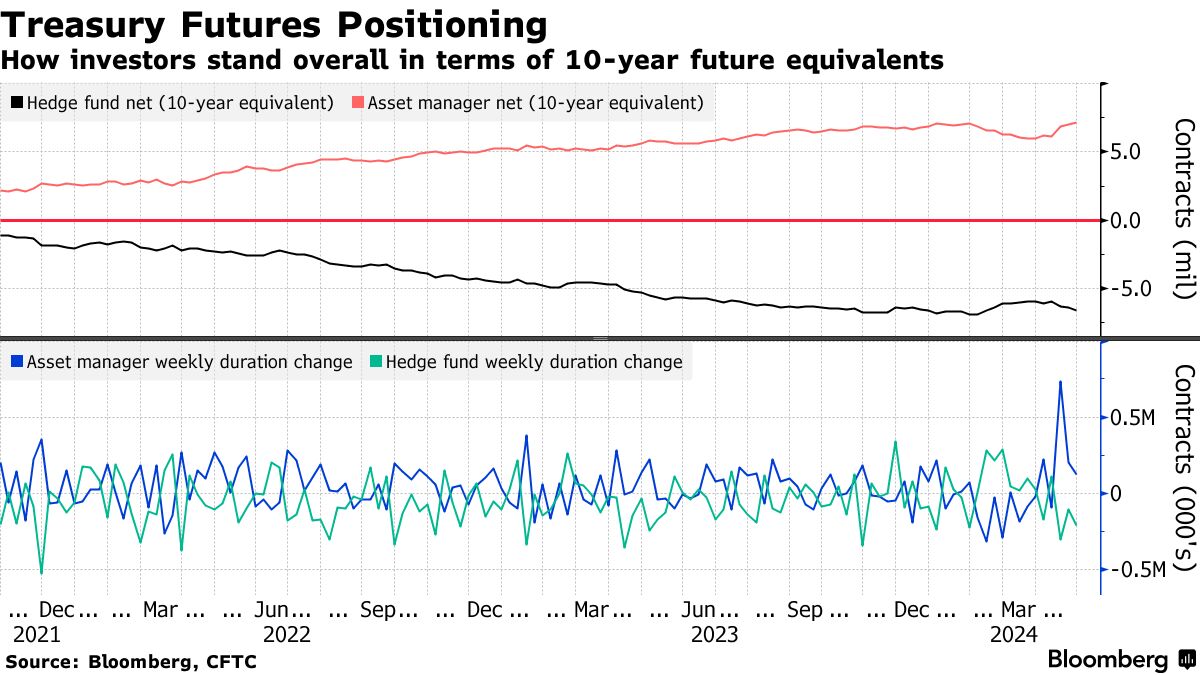

Dữ liệu từ CFTC cho thấy các vị thế bearish của các quỹ đầu cơ trong hợp đồng tương lai trái phiếu chính phủ Mỹ đã được mở rộng trong tuần tính đến ngày 30 tháng 4, chỉ một ngày trước khi Fed đưa ra quyết định chính sách vào ngày 1/5.

Vị thế của các nhà đầu tư

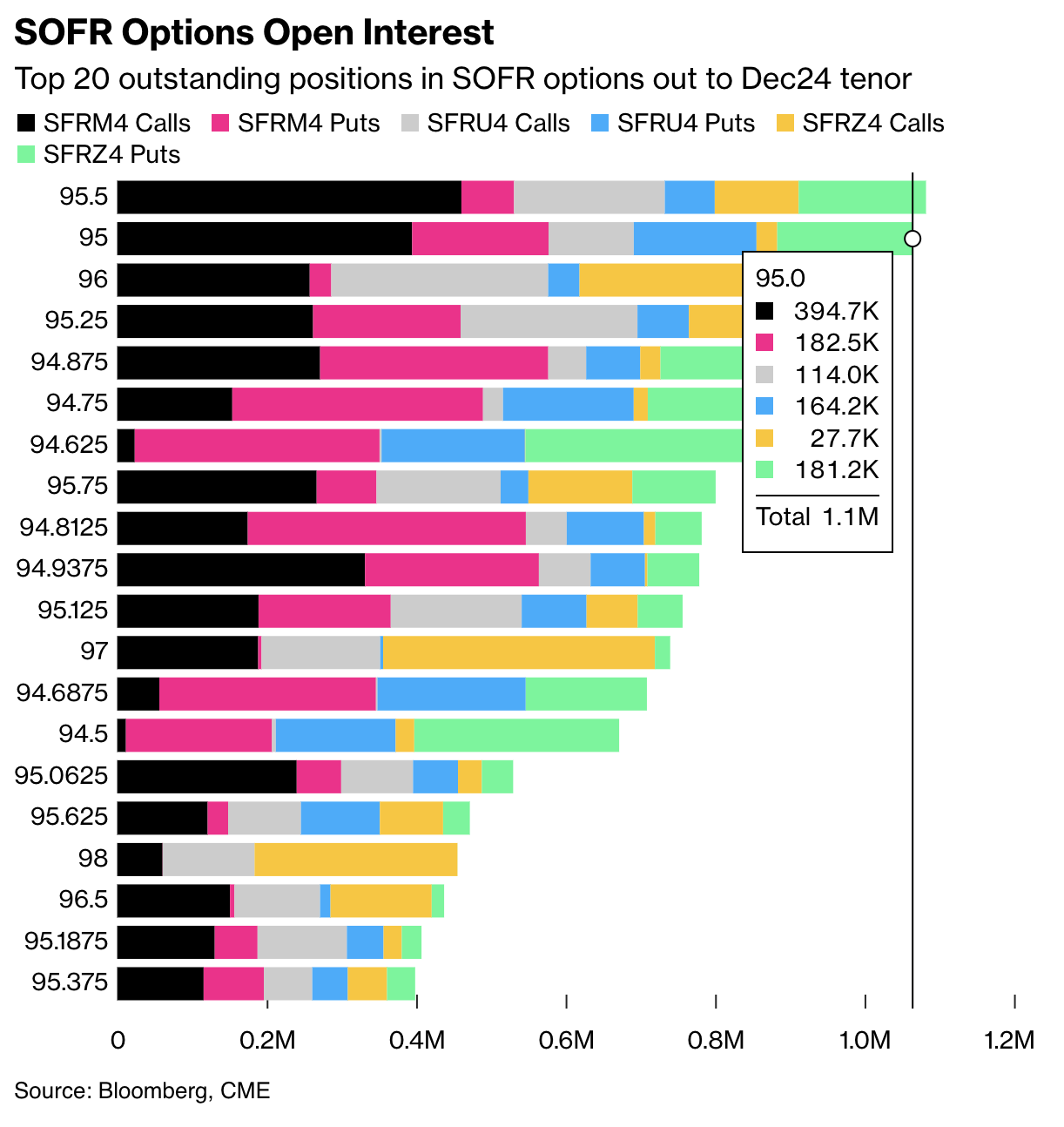

Giao dịch Quyền chọn SOFR sôi động nhất

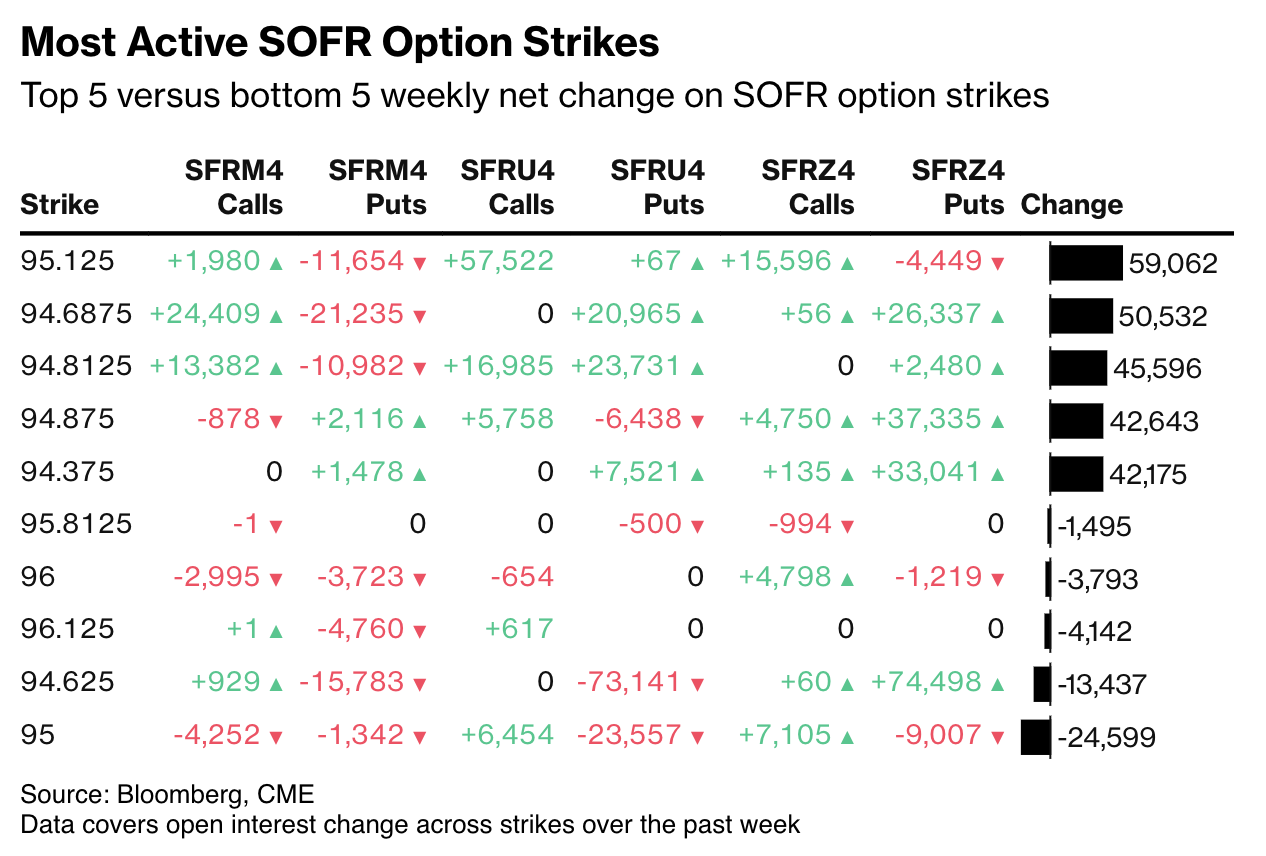

Các quyền chọn được liên kết với lãi suất SOFR chứng kiến gia tăng đáng kể rủi ro ở mức giá thực hiện 95.125. Điều này được thúc đẩy bởi các giao dịch gần đây, bao gồm khối lượng mua lớn đối với vị thế butterfly call, kỳ hạn tháng 9/2024, tại các mức giá thực hiện 95.00/95.125/95.25.

Ngoài ra, mức giá thực hiện 94.8125 cũng ghi nhận gia tăng khối lượng mở, nhờ các giao dịch gần đây, bao gồm nhà đầu tư mua vào vị thế butterfly call tại mức giá thực hiện 94.8125/94.9375/95.0625, kỳ hạn tháng 9/2024.

Vị thế được đóng lớn nhất là quyền chọn Put ở mức giá thực hiện 95.00, đáo hạn tháng 9/2024.

Các mức giá thực hiện quyền chọn SOFR được giao dịch nhiều nhất

Biểu đồ Nhiệt SOFR Option

Biểu đồ nhiệt quyền chọn SOFR cho thấy mức giá thực hiện được ưa chuộng nhất cho kỳ hạn 12/2024 hiện là 95.50. Chúng ta có thể thấy một lượng lớn khối lượng mở tập trung vào quyền chọn mua tháng 6/2024. Mức giá thực hiện được giao dịch nhiều thứ hai là 95.00, chủ yếu đến từ quyền chọn mua tháng 6/2024.

Lợi suất mở trên Quyền chọn SOFR

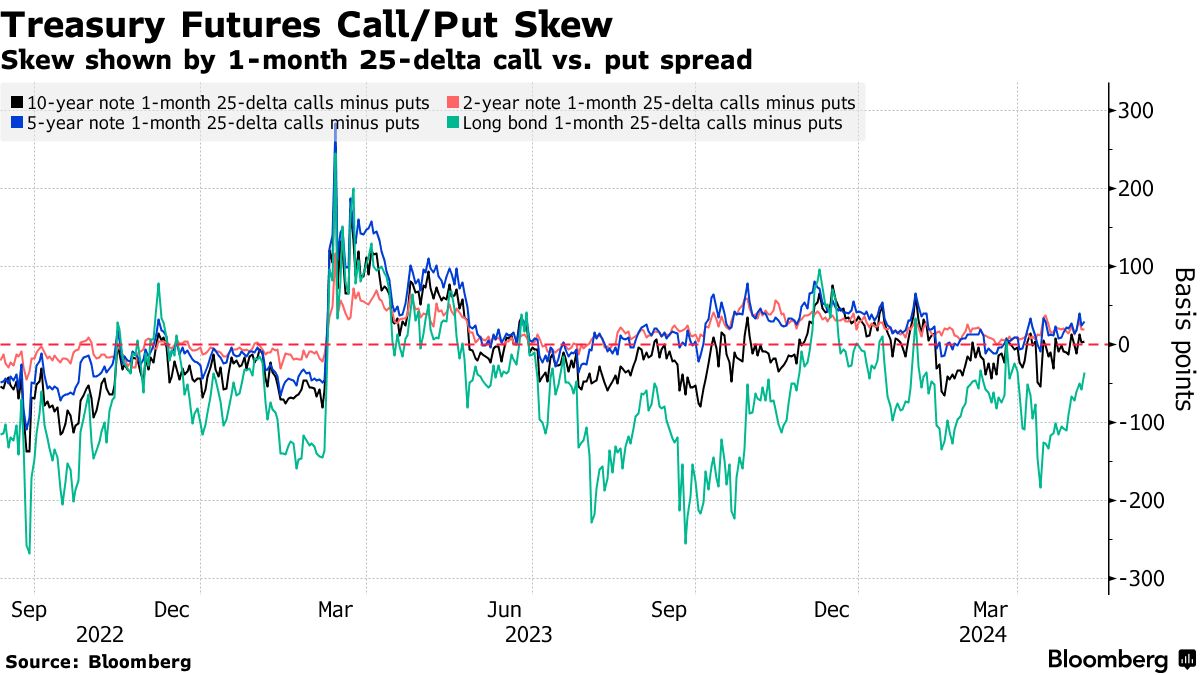

Chi phí phòng hộ rủi ro bán tháo giảm xuống

Giá trên các quyền chọn để phòng hộ bán tháo trong hợp đồng tương lai trái phiếu chính phủ Mỹ dài hạn tiếp tục giảm. Điều này được phản ánh qua mức chênh lệch giữa giá quyền bán (put) và quyền mua (call) tiến gần hơn đến mức trung tính trong tuần qua.

Độ lệch Call/Put trong Hợp đồng Tương lai trái phiếu chính phủ Mỹ

Bloomberg