Hãy chú ý đến "các khoảng Gap" khi Fed hạ lãi suất!

Đặng Thùy Linh

Junior Analyst

Cục Dự trữ Liên bang sắp bắt đầu cắt giảm lãi suất, điều này sẽ làm giảm đi gap lãi suất với các NHTW khác. Đối với các trader muốn tận dụng carry-trade, thì bây giờ chính là thời điểm phù hợp để thực hiện điều đó.

Các ngân hàng trung ương toàn cầu phần lớn đang trong cùng 1 tâm thế, điều này có thể càng khiến tương quan các lãi suất kỳ hạn dài rõ ràng hơn. Tuy nhiên vẫn có 1 vài mức chênh lệch đáng kể giữa các lãi suất của các NHTW có thể mang lại cơ hội đầu tư. Khi xét qua lăng kính tham chiếu của Hoa Kỳ, các khoản gap này có khả năng sẽ thu hẹp khi Fed hạ lãi suất trong 12 - 18 tháng tới.

Lấy ví dụ, chênh lệch lãi suất giữa Mỹ - Nhật có khả năng sẽ thu hẹp khi BoJ tăng lãi suất. Và so với EU, việc cắt giảm quá mức của Fed so với EU sẽ khiến chênh lệch lãi suất giữa 2 nước thu hẹp. Đồng thời, 1 số trường hợp mà khoản gap lãi suất sẽ có xu hướng mở rộng. Một số NHTW ở các quốc gia mới nổi sẽ có khả năng cắt giảm nhiều hơn Fed, điển hình là Banxico ở Mexico, bất chấp câu chuyện cải cách tư pháp.

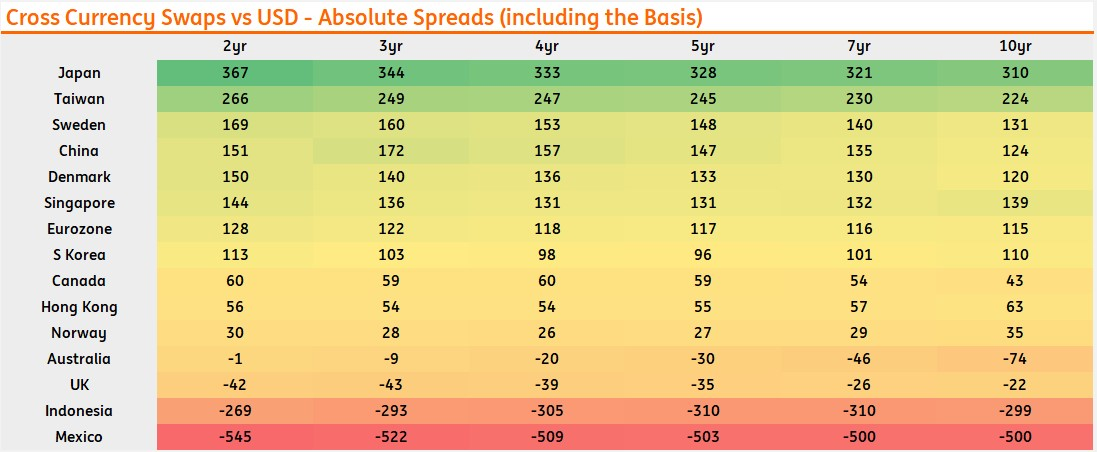

Biểu đồ bên dưới cho thấy chênh lệch lãi suất giữa Hoa Kỳ và các nước cho kỳ hạn từ 2 năm tới 10 năm.

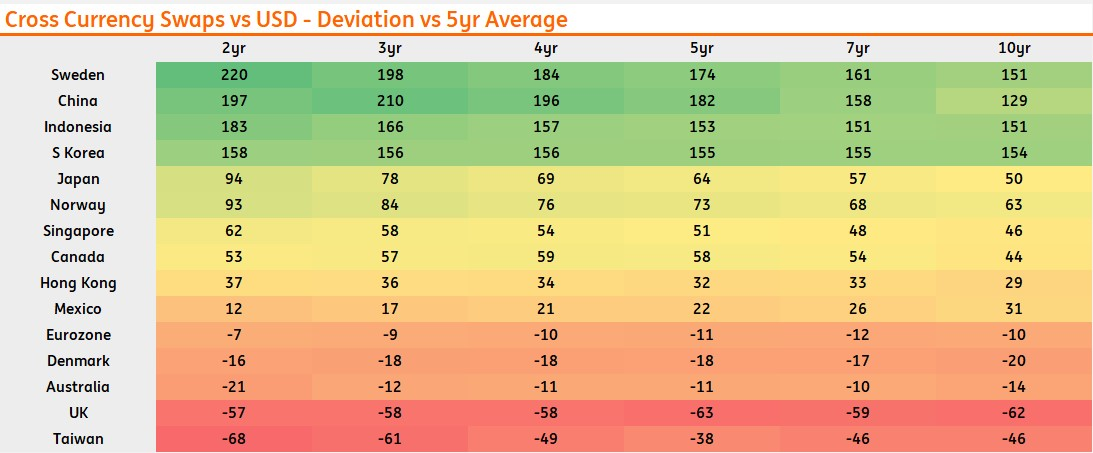

Trong khi bảng trên cho thấy rõ chênh lệch giữa các nước, thì để đánh giá được mức độ cao hay thấp so với lịch sử lại cần phải nhìn vào bảng bên dưới. Chênh lệch hiện tại sẽ được so sánh với chênh lệch trung bình (5 năm) cho từng kỳ hạn. Chênh lệch dương có nghĩa là chênh lệch cao hơn mức trung bình, trong đó Thụy Điển đứng đầu. Chênh lệch âm có nghĩa là chênh lệch hiện tại thấp hơn mức trung bình của chúng. Vì vậy có thể thấy chênh lệch so với Đài Loan là rộng (theo trị tuyệt đối) nhưng cũng thấp hơn mức trung bình khoảng 50 - 60 bps.

Ví dụ, ở đây chúng ta thấy rằng lãi suất của Hoa Kỳ không chỉ cao hơn nhiều so với lãi suất của Nhật Bản hoặc Trung Quốc mà mức chênh lệch tương ứng cũng cao hơn mức trung bình lịch sử. Ngược lại, trong khi lãi suất của Hoa Kỳ vẫn cao hơn nhiều so với lãi suất của khu vực đồng Euro, chúng cũng thấp hơn một chút so với mức chênh lệch trung bình 5 năm.

Nói như vậy để nhấn mạnh rằng, mức chênh lệch này có khả năng giảm xuống thấp hơn trong những tháng tới khi Fed hạ lãi suất. Do đó, bất kể các rủi ro ngoại hối tiềm ẩn, các vị thế hiện tại dường như đang đặt cược vào sự thu hẹp của các khoản gap lãi suất này.

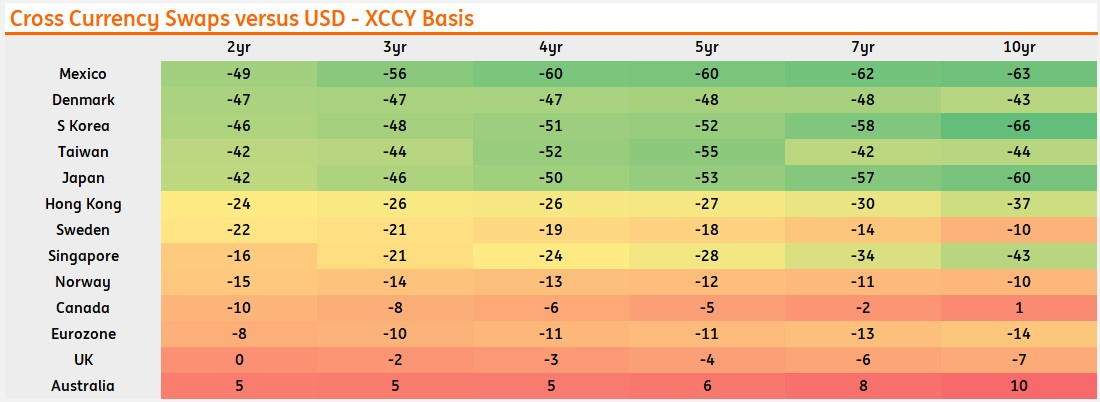

Các nhà giao dịch cặp tiền cũng sẽ tìm kiếm cơ hội arbitrage. Về cơ bản, nó sẽ bù đắp cho sự chênh lệch giữa tỷ giá cố định/thả nổi (ví dụ giữa lãi suất SOFR và lãi suất ESTR kỳ hạn 5 năm) và tỷ giá forward 5 năm của cặp tiền. Điều đó ngụ ý khi có chênh lệch tỷ giá giao ngay và tỷ giá forward của cặp tiền EUR/USD, thị trường sẽ thực hiện hoạt động arbitrage ở mức cần thiết để bù đắp cho các khoản basis (chênh lệch tỷ giá) không phản ánh đúng mức kỳ vọng.

Điều mà thị trường đang tìm kiếm là độ lệch của basis so với 0, độ lệch càng lớn, thì cơ hội càng cao. Xem bảng dưới đây có thể thấy, độ lệch "âm" càng lớn càng là cơ hội cho các trader hưởng lợi khi basis về mức cân bằng, hay nói cách khác là được trả lãi cho việc lãi suất thấp hơn. Hầu hết các quốc gia trong bảng dưới đều ở mức basis âm, phản ánh một phần việc đồng USD đang được định giá cao hơn.

Chúng ta có thể sử dụng chiến lược nhằm thu lợi từ basis âm này bằng cách, phát hành trái phiếu bằng USD và sử dụng các hợp đồng swap để hoán lãi suất với các đồng tiền khác như EUR hoặc JPY. Trong giao dịch này, họ sẽ nhận lãi suất SOFR (lãi suất tham chiếu cho USD) và trả lãi suất ESTR (tham chiếu cho EUR) hoặc TONA (tham chiếu cho JPY). Nếu 'basis' âm này đủ lớn, họ có thể trả lãi suất thấp hơn, mang lại lợi nhuận cao hơn. Tuy nhiên, việc liệu có thực sự mang lại lợi ích hay không còn tùy thuộc vào từng trường hợp cụ thể.

ING