Hướng đi nào cho S&P 500 và Nasdaq 100 sau công bố CPI Mỹ?

Phạm Anh Vũ

Junior Analyst

Ngoài các biến động đột ngột sau khi dữ liệu lạm phát của Hoa Kỳ được công bố, chứng khoán Hoa Kỳ dường như đang chuẩn bị cho một đợt tăng giá khác.

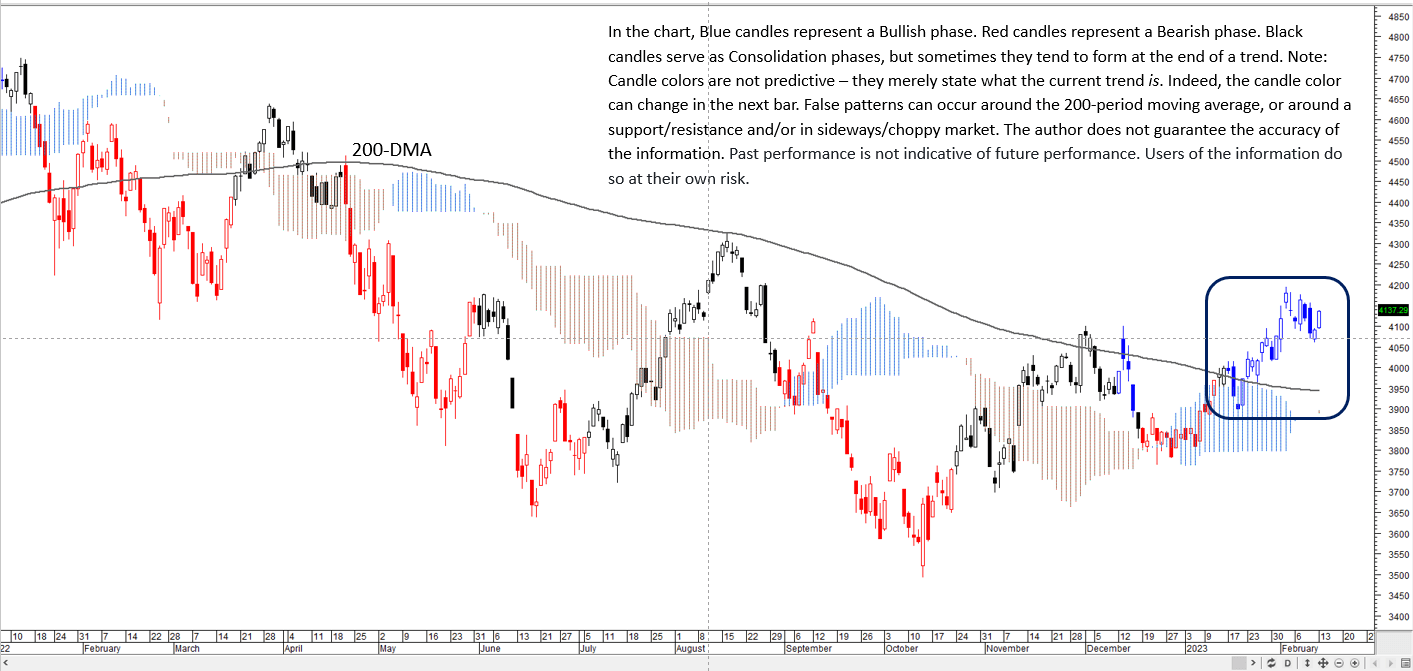

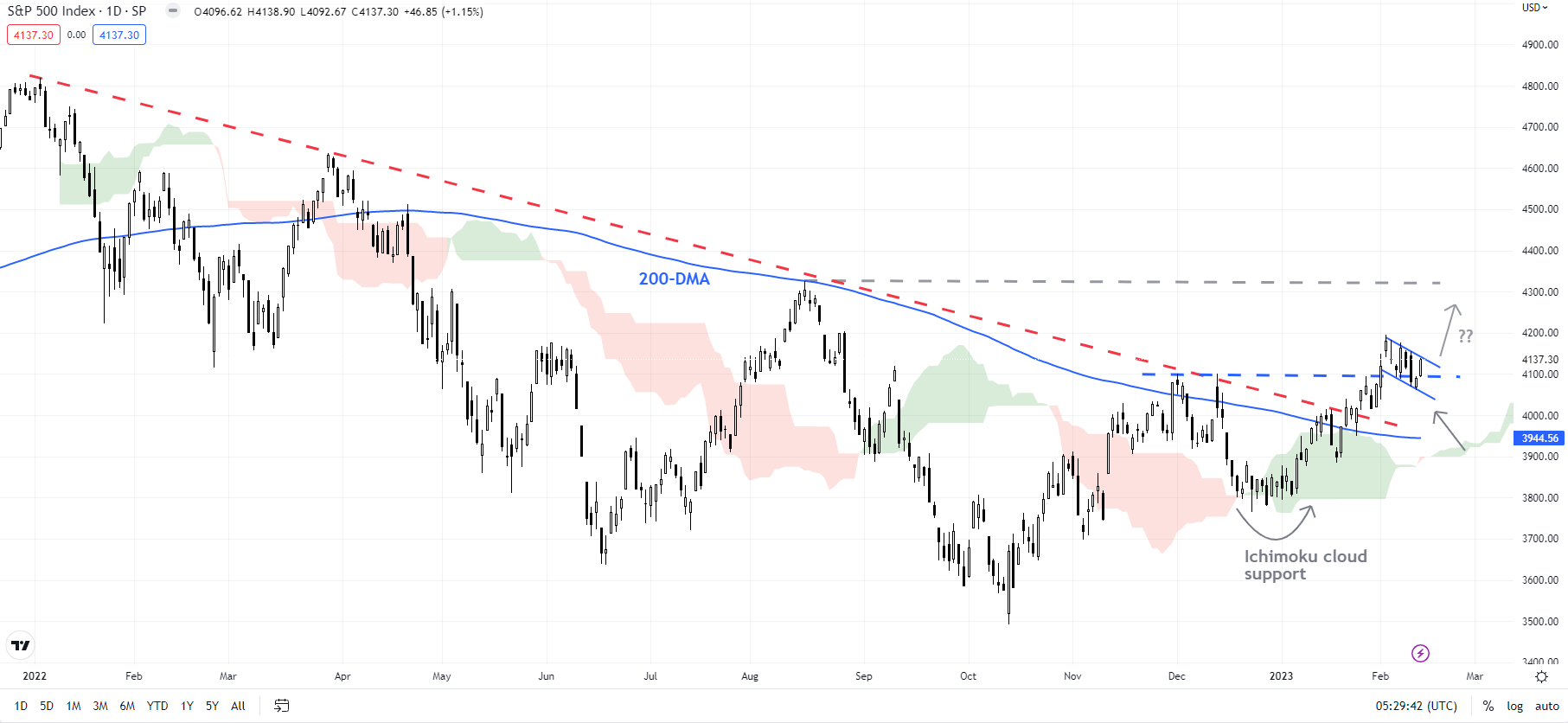

Chỉ số S&P 500 và Nasdaq 100 gần đây dường như đã ổn định với mô hình cờ tăng. Bất kỳ cú bứt phá nào lên cạnh trên của cờ đều có thể dọn đường hướng tới mức đỉnh tháng 8. Hơn nữa, các chỉ báo xu hướng/động lượng cho thấy chứng khoán Mỹ gần đây đã bước vào giai đoạn tăng giá lần đầu tiên kể từ khi xu hướng giảm bắt đầu.

Biểu đồ S&P 500 D1

Hơn nữa, bất chấp dữ liệu việc làm và dịch vụ mạnh mẽ của Hoa Kỳ, chỉ số S&P 500 và Nasdaq 100 đã giữ trên mức kháng cự cũ ở mức đỉnh vào cuối năm 2022. Tuy nhiên, dữ liệu đã ngăn cản các chỉ số tiến xa hơn sau các đợt bứt phá tăng giá vào tháng trước.

Biểu đồ NASDAQ 100 D1

Biến động của S&P 500 phản ánh sự lo lắng trước công bố dữ liệu CPI của Hoa Kỳ vào cuối ngày hôm nay do kỳ vọng lãi suất FED gần đây được định giá cao hơn. Giá tiêu dùng hàng tháng của Hoa Kỳ và CPI lõi có thể tăng 0.4% so với tháng trước trong tháng Giêng. CPI lõi có khả năng tăng 5.5% so với cùng kỳ năm ngoái và lạm phát tiêu đề tăng 6.2% so với cùng kỳ vào tháng trước.

Biểu đồ S&P 500 D1

Dữ liệu mềm hơn dự kiến có thể tái khẳng định quan điểm rằng lạm phát của Mỹ đang đạt đỉnh và xoa dịu tâm lý của các nhà đầu tư, đặc biệt là khi Chủ tịch FED Powell không nghiêng về lập trường diều hâu trong bài phát biểu sau khi công bố dữ liệu việc làm.

Biểu đồ NASDAQ 100 D1

Tất nhiên, rủi ro là một đợt giảm mạnh của các chỉ số xuống dưới mức đệm quan trọng. Một cú break như vậy sẽ làm tăng áp lực giảm ngắn hạn. Chỉ một cú bứt phá xuống dưới mức đáy tháng 12 tại 3765 đối với chỉ số S&P 500 và 10672 đối với Nasdaq 100 mới có thể gây rủi ro cho xu hướng tăng mới hình thành, làm tăng khả năng xảy ra đợt sụt giảm sâu hơn.

DailyFX