Liệu điều gì sẽ xảy ra sau đà tăng ấn tượng của S&P500 từ đầu năm 2024?

Trần Phương Thảo

Junior Analyst

Các nhà đầu tư đang ngày càng tỏ ra nghi ngờ về khả năng phục hồi của thị trường chứng khoán Mỹ khi tâm điểm hiện là triển vọng nới lỏng chính sách tiền tệ của Fed

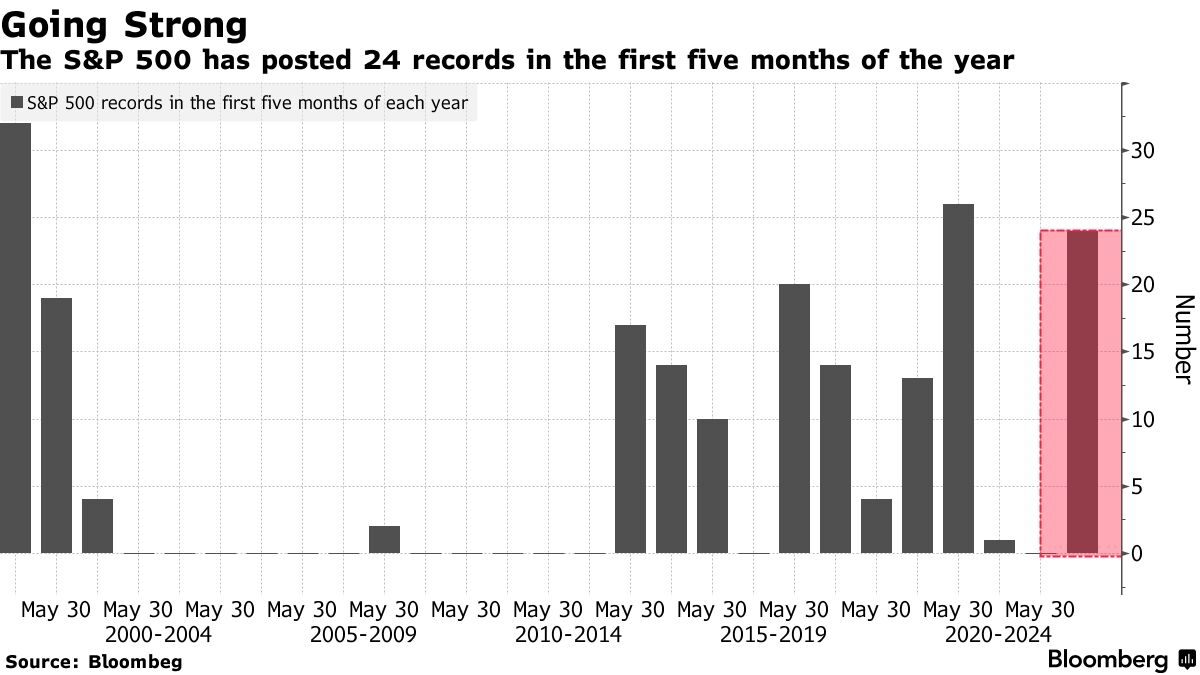

Chỉ số S&P 500 đã tăng gần 11% từ đầu năm, đạt một chuỗi mức cao kỷ lục nhờ nền kinh tế kiên cường, thu nhập doanh nghiệp ấn tượng và lạm phát nhìn chung hạ nhiệt, chưa kể đến nhu cầu nóng bỏng về cổ phiếu liên quan đến sự bùng nổ trí tuệ nhân tạo. Đây là khoảng thời gian từ tháng 1 đến tháng 5 tốt thứ hai kể từ năm 2000.

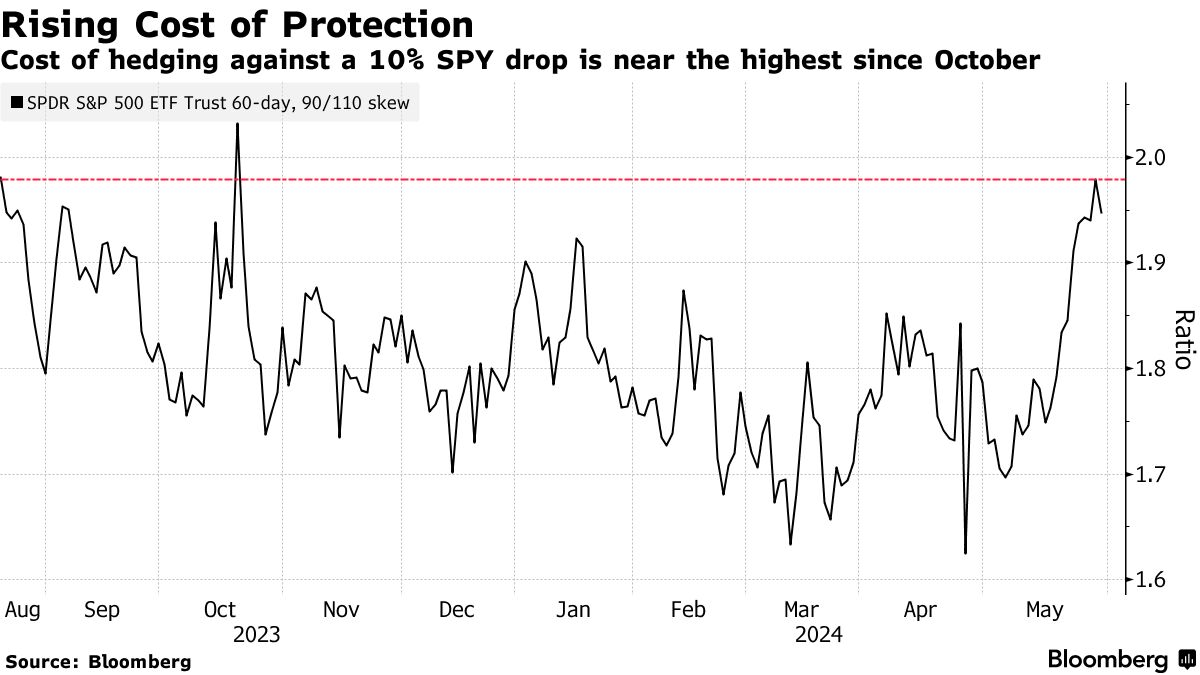

Tuy nhiên, thị trường dường như ngày càng mất niềm tin rằng Big Tech có thể thúc đẩy cổ phiếu tăng cao hơn nữa, vì các nhà đầu tư đang bắt đầu chi tiền để phòng ngừa khả năng bán tháo. Trên thị trường quyền chọn, chi phí của các hợp đồng phòng hộ sự sụt giảm 10% của SPDR S&P 500 ETF Trust - quỹ giao ETF lớn nhất theo dõi S&P500, tăng lên gần mức cao nhất kể từ tháng 10, dữ liệu do Bloomberg tổng hợp cho thấy.

Sam Stovall, chiến lược gia đầu tư chính tại CFRA, cho biết: “AI từng là động lực cho chứng khoán, nhưng giờ đây mọi thứ đang dần lu mờ bởi sự bất ổn ngày càng tăng về lãi suất và lạm phát. Mặc dù tháng 6 về mặt lịch sử là một tháng khá buồn tẻ, nhưng tôi lo lắng rằng việc cổ phiếu giảm 5% kể từ tháng này có nhiều khả năng xảy ra.”

Chi phí phòng hộ tăng cao

Với việc giai đoạn các quan chức Fed bị hạn chế phát biểu trước cuộc họp chính sách tháng 6 đã bắt đầu, câu hỏi quan trọng đối với các nhà giao dịch cổ phiếu vẫn là thời điểm nới lỏng tiềm năng. Thước đo lạm phát yêu thích của Fed đã hạ nhiệt trong tháng 4, nhưng các quan chức đã phát tín hiệu rằng Fed có ý định giữ lãi suất cao trong thời gian dài hơn để kiềm chế lạm phát.

Cuộc họp tiếp theo của Fed sẽ mang đến thông tin cập nhật về dự báo lãi suất của các nhà hoạch định chính sách. Trước đó, các quan chức dự báo sẽ cắt giảm lãi suất 3 lần vào năm 2024. Trong khi đó, thị trường swaps định giá 25% khả năng Fed cắt giảm lãi suất trước tháng 12, dự đoán chỉ có một đợt cắt giảm trong năm nay. Báo cáo lao động hàng tháng của tuần tới sẽ trở thành điểm dữ liệu quan trọng trước khi Fed họp.

Theo Citigroup, thị trường quyền chọn đang chuẩn bị cho động thái ngụ ý lớn nhất đối với S&P 500 vào Fed công bố quyết định chính sách kể từ tháng 12.

Dù cổ phiếu gần đây chao đảo, S&P 500 đã tăng nhanh trong 5 tuần và đã lập được 24 kỷ lục trong năm nay - khiến đây là khoảng thời gian từ tháng 1 đến tháng 5 mạnh thứ hai kể từ năm 2000, dữ liệu tổng hợp bởi Bloomberg.

Đà tăng vọt này được thúc đẩy bởi lĩnh vực công nghệ thông tin và dịch vụ truyền thông của S&P 500, nơi tập trung một số gã khổng lồ công nghệ, bao gồm Apple, Nvidia và Alphabet. Cổ phiếu công nghệ thông tin đã tăng 17% vào năm 2024 và dịch vụ truyền thông tăng 20%. Cổ phiếu ngành Tiện ích đã tăng 14%, được thúc đẩy bởi việc đặt cược vào nhu cầu về các trung tâm dữ liệu mới như một phần trong sự phát triển của AI.

S&P500 đã phá vỡ 24 kỷ lục trong năm 2024

Tất nhiên, các nhà đầu tư đang chờ đợi một tháng 6 bất ngờ khi đây thường là giai đoạn suy yếu, với mức tăng trung bình của S&P 500 chỉ là 0.1% kể từ năm 1950. Gần đây tình hình đã tốt hơn vì S&P500 chỉ ghi nhận mức lỗ tháng 6 hai lần trong thập kỷ qua.

Trong tháng 6 này, chứng khoán Mỹ có thể hướng tới một thời kỳ tương đối yên bình với khối lượng giao dịch thấp hơn. Theo dữ liệu của CFRA, kể từ năm 1945, S&P 500 đã tăng trung bình 1.6% kể từ ngày lễ Tưởng niệm tháng 5 đến Ngày lễ Lao động vào tháng 9. Đó là một câu chuyện khác trong những năm bầu cử tổng thống kể từ Thế chiến thứ hai, khi chỉ số này tăng trung bình 3.7% trong khoảng thời gian đó.

Tất nhiên, quân bài đặc biệt trong những tháng tới là Fed. Một yếu tố cần lưu ý khác là niềm tin kinh doanh. Theo Bloomberg Intelligence, niềm tin của các công ty lớn nhất đã giảm nhẹ trong quý đầu tiên một phần do giá hàng hóa tăng và biến động của thị trường, một động thái thường trùng hợp với sự biến động của giá cổ phiếu.

Kathryn Kaminski, chiến lược gia trưởng nghiên cứu và quản lý danh mục đầu tư tại AlphaSimplex, cho biết: “Đã có một đợt tăng điểm lớn và bây giờ chúng tôi thấy khẩu vị rủi ro suy giảm. Các nhà đầu tư đang tự hỏi điều gì sẽ xảy ra tiếp theo sau khi S&P 500 tăng cao đến như vậy. Khi không rõ nên tập trung vào điều gì thì rủi ro sẽ trở thành điều mà chúng ta không đoán trước được?”

Bloomberg