Ngân hàng lớn nhất Nhật Bản đang chuẩn bị cho động thái của BoJ

Nguyễn Tuấn Đạt

Junior Analyst

Ngân hàng Mitsubishi UFJ Financial Group dự kiến BoJ sẽ tăng lãi suất sau hai tuần nữa và đang chuẩn bị những phương án thích nghi với điều này.

MUFG đang đánh giá xác suất BoJ xoay trục chính sách cao hơn so với con số 50% mà thị trường hợp đồng swaps đang định giá. Thị trường TPCP Nhật Bản (JGB) và đồng JPY sẽ chịu ảnh hưởng lớn nếu BoJ xoay trục.

Hiroyuki Seki, người đứng đầu bộ phận kinh doanh thị trường toàn cầu tại Mitsubishi UFJ Financial Group, cho biết trong một cuộc phỏng vấn: “Tôi nghĩ cần phải tăng lãi suất vào tháng 3 chứ không phải tháng 4”.

Lý do của Seki là BoJ có thể sẽ thực hiện một đợt tăng lãi suất bổ sung, đưa lãi suất lên 0.25% muộn nhất vào tháng 10 để đảm bảo tính linh hoạt của chính sách trong tương lai. BoJ cần có đủ thời gian chuẩn bị trước đợt tăng lãi suất tiếp theo. Ông cho biết quan điểm của ông dựa trên những gợi ý được đưa ra bởi các quan chức BoJ cũng như các sự kiện chính trị khác trong năm nay, ảnh hưởng đến các quyết định đối với chính sách tiền tệ.

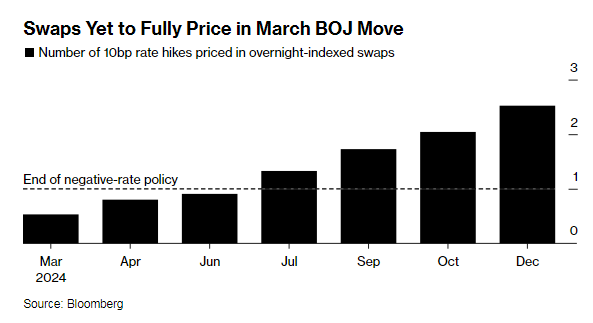

Các nhà giao dịch hợp đồng swap kỳ hạn qua đêm định giá khả năng tăng lãi suất vào tháng 3 là 53%, con số này đối với tháng 4 là 80%.

Seki cho biết khi BoJ tăng lãi suất, nhu cầu về TPCP Nhật Bản có thể giảm, đẩy giá của chúng xuống và tăng lợi suất.

Lợi suất TPCP kỳ hạn 10 năm của Nhật Bản đã tăng 0.5 bps lên 0.700% vào thứ Tư.

Seki cho biết MUFG đang giữ vị thế bearish đối với JGB thông qua các quỹ đầu tư và hợp đồng swap kỳ hạn qua đêm để đón đầu động thái của BoJ.

Ông nói: “Chúng tôi đang chuẩn bị những phương án thích nghi khi BoJ tăng lãi suất”.

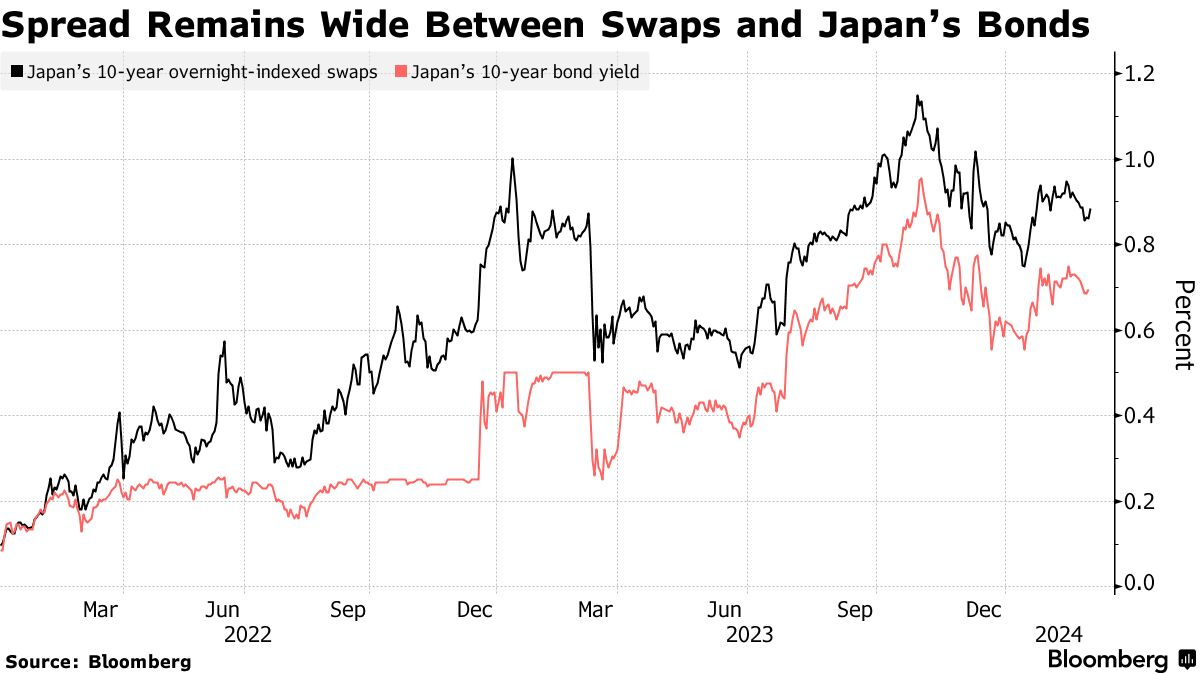

Ông cho biết, sau khi lãi suất ngắn và trung hạn bắt đầu tăng, MUFG sẽ xây dựng vị thế nhận lãi suất cố định của hợp đồng swaps vì lãi suất OIS (overnight-indexed swaps) bị định giá thấp so với trái phiếu. Seki cho biết thêm ngân hàng có kế hoạch thực hiện điều đó khi OIS kỳ hạn 10 năm đạt ít nhất 1.1% hoặc OIS 5 năm ít nhất 0.6%.

Ông cũng có kế hoạch bắt đầu đầu tư vào JGB nếu việc định giá của TPCP Nhật Bản được điều chỉnh lại. Theo Seki, lợi suất trái phiếu kỳ hạn 10 năm có thể sẽ có xu hướng ở mức 1.0% trở lên và lợi suất trái phiếu kỳ hạn 5 năm là 0.6% trở lên.

Seki kỳ vọng BoJ sẽ hành động nhiều hơn là chỉ tăng lãi suất. Khi hạ lãi suất vào năm 2016, 3 mức lãi suất 0.1%, 0% và -0.1% được áp dụng đối với khoản tiền mặt dự trữ tại BoJ của các ngân hàng thương mại. Seki kỳ vọng lãi suất 0.1% có thể sẽ được áp dụng cho toàn bộ dự trữ của BoJ.

Lãi suất liên ngân hàng qua đêm ở Nhật cũng có thể sẽ tăng lên mức 0-0.1% từ mức -0.1-0% hiện tại.

Seki hy vọng BoJ sẽ duy trì việc kiểm soát đường cong lợi suất trong một thời gian để hạn chế sự biến động mạnh sau khi thay đổi chính sách.

“Tôi không nghĩ mức trần lãi suất liên ngân hàng sẽ bị loại bỏ.” ông ấy nói. “Nó có thể sẽ được giữ linh hoạt hơn.”

BoJ được kỳ vọng tăng lãi suất trong năm nay, ngược lại với hầu hết các ngân hàng trung ương lớn khác.

USDJPY đã tăng dần lên mức 150.000 sau khi Fed bắt đầu thắt chặt vào đầu năm 2022.

Seki cho biết việc cắt giảm lãi suất dự kiến tại Fed sẽ không ngăn cản BoJ tăng lãi suất, miễn là nền kinh tế Mỹ tránh được tình trạng suy thoái mạnh.

Ông cũng cho biết MUFG vẫn thận trọng với đầu tư trái phiếu nước ngoài khi tình trạng đường cong lợi suất đảo ngược tiếp tục diễn ra ở TPCP Mỹ.

Bloomberg