Nhu cầu trái phiếu Nhật Bản sẽ được thử thách trong các cuộc đấu thầu quan trọng

Hoàng Thế Vinh

Junior Analyst

Chính phủ Nhật Bản sẽ kiểm tra nhu cầu trên thị trường trái phiếu bằng các cuộc đấu thầu trái phiếu có kỳ hạn 10 năm và 30 năm trong tuần này sau khi các nhà đầu tư chê mức lợi suất được chào bán trong tháng trước.

Bộ Tài chính sẽ bán 2.7 nghìn tỷ Yên ( tương đương 18.4 tỷ USD) trái phiếu kỳ hạn 10 năm vào thứ Ba và 900 tỷ Yên trái phiếu kỳ hạn 30 năm vào thứ Năm. Đợt chào bán này được đưa ra khi các nhà đầu tư theo dõi xem Ngân hàng trung ương Nhật Bản sẵn sàng để lợi suất tăng bao nhiêu sau khi điều chỉnh chương trình kiểm soát đường cong lợi suất vào cuối tháng 7.

Các trader đang tìm kiếm những dấu hiệu cho thấy lợi suất trong nước vẫn chưa đủ cao để thúc đẩy các nhà đầu tư Nhật Bản mua vào trong nước và bán bớt chứng khoán nước ngoài như trái phiếu chính phủ Mỹ, Châu Âu và Úc. Ngân hàng Trung ương Châu Âu cho biết vào tháng 5 rằng việc lợi suất tăng tại Nhật Bản có thể kiểm tra sức mạnh của thị trường nợ toàn cầu.

Ayako Sera, chiến lược gia thị trường tại Sumitomo Mitsui Trust Bank Ltd, cho biết: “Các nhà đầu tư có thể đang tìm kiếm lợi suất cao hơn khi lợi suất dài hạn của Mỹ tăng, đặc biệt là sau khi BOJ cho phép YCC linh hoạt hơn”. Bà cũng cho biết thêm: ’’Mặc dù lợi suất trái phiếu siêu dài hạn đã tăng lên phần nào nhưng mức này chưa đủ cao để khuyến khích các công ty bảo hiểm nhân thọ và quỹ hưu trí mua vào nhiều hơn’’. Thêm vào đó các nhà giao dịch lo ngại về kết quả của cuộc đấu giá trái phiếu kỳ hạn 30 năm hơn là đợt bán trái phiếu kỳ hạn 10 năm trong tuần này.

Sự giảm sút trong nhu cầu trái phiếu chính phủ của Nhật Bản phản ánh những thách thức mà BOJ sẽ phải đối mặt khi cố gắng hủy bỏ chính sách siêu nới lỏng đã được áp dụng trong một thập kỷ. Lãi suất tăng sẽ khiến việc vay tiền trở nên đắt đỏ hơn và đồng Yên tăng giá có thể gây áp lực lên thị trường cổ phiếu thiên về xuất khẩu của Nhật Bản. Lợi suất cao hơn đồng nghĩa với việc chi phí trả nợ của chính phủ sẽ tăng lên trong năm tới.

Theo Bloomberg, chi phí sẽ tăng 11.5% so với năm trước lên đến 28.1 nghìn tỷ JPY vào năm tới.

Tình hình tài chính của Nhật Bản xấu đi sẽ làm giảm niềm tin của nhà đầu tư đối với trái phiếu kỳ hạn dài, nhưng cấu trúc hệ thống tại đây đồng nghĩa với việc các cuộc đấu thầu của Nhật Bản sẽ không thất bại. Bộ tài chính yêu cầu 20 dealer chính – các ngân hàng, công ty môi giới Nhật Bản và các đối tác nước ngoài của họ – mỗi bên đấu thầu ít nhất 5% số đợt phát hành theo kế hoạch nếu cần, có nghĩa là chính phủ sẽ không bao giờ thiếu nhu cầu khi phát hành trái phiếu.

Các cuộc đấu thầu trái phiếu tại Nhật Bản vào tháng trước đã nhấn mạnh sự suy yếu của nhu cầu nợ khi các nhà đầu tư chờ đợi lợi suất cao hơn.

Tại một cuộc đấu giá trái phiếu kỳ hạn 20 năm, chênh lệch giữa giá trung bình và giá đến tay nhà đầu tư chạm mức lớn nhất kể từ năm 1987, một dấu hiệu cho thấy nhu cầu đối với trái phiếu đã giảm. Điều đó khiến lợi suất trái phiếu kỳ hạn 20 năm tăng trong những ngày tiếp theo, đạt mức cao nhất trong 7 tháng tại 1.42% vào ngày 23/8. Trong khi đó, đợt đấu thầu trái phiếu 2 năm tuần trước ghi nhận hệ số chào mua/chào bán ở mức thấp nhất kể từ năm 2010, phản ánh nhu cầu ảm đạm.

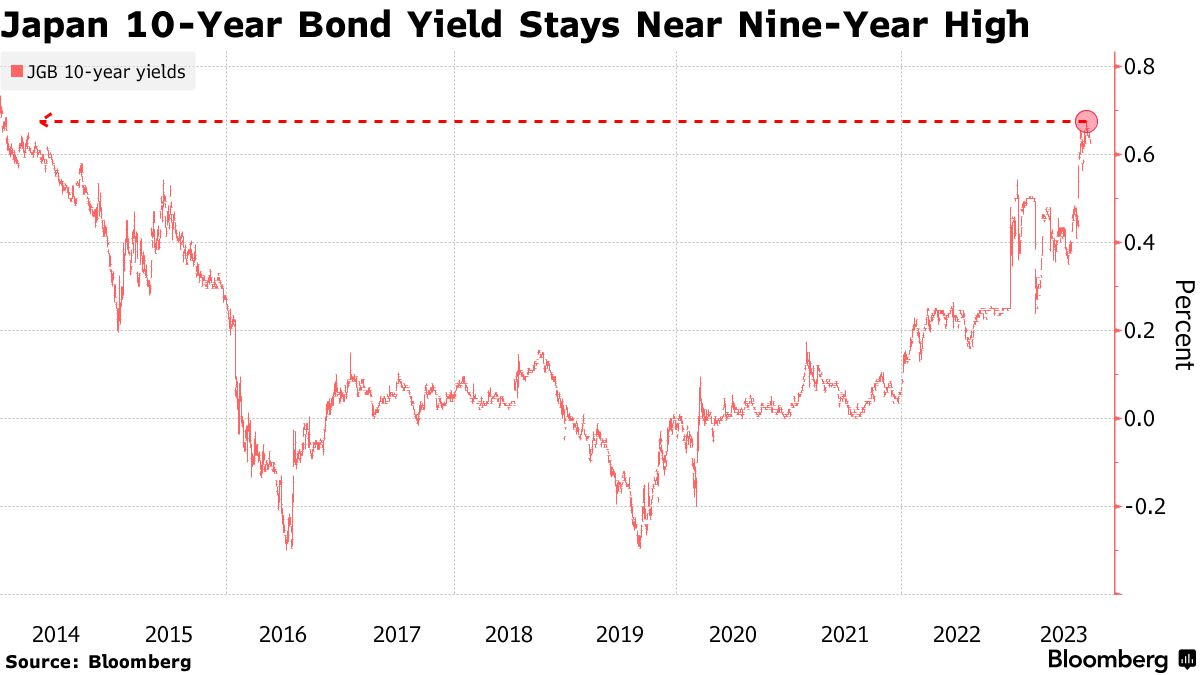

Lợi suất trái phiếu 10 năm của Nhật Bản giao dịch ở mức 0.64% vào thứ Hai sau khi chạm mức cao nhất trong 9 năm tại 0.675% vào ngày 23 tháng 8. Các trader đang thử nghiệm quyết tâm của BOJ trong việc ngăn chặn lợi suất tăng quá nhanh sau khi điều chỉnh YCC, cho phép lợi suất 10 năm tăng len 1%. Nhưng ngân hàng trung ương đã và đang can thiệp thị trường trái phiếu khi lợi suất tăng nhanh.

Lợi suất trái phiếu kỳ hạn 30 năm đã tăng lên mức cao nhất trong hơn 7 tháng tại 1.69% vào ngày 23 tháng 8 trước khi thoái lui về mức 1.65% vào thứ Hai.

Shoki Omori, chiến lược gia trưởng tại Mizuho Securities, cho biết miễn là lợi suất trái phiếu 10 năm vẫn ở mức hiện tại, “nhiều khả năng thị trường sẽ chỉ thấy ghi nhận nhu cầu để đóng vị thế short.” Ông cũng cho biết thêm: “Thị trường đang ngày càng cảnh giác trước các cuộc đấu thầu và điều đó có thể sẽ tiếp tục cho đến khi những người tham gia thị trường nhìn thấy kết quả đấu giá vào tháng 9.”

Bloomberg