Tại sao Fed không nên "chủ quan" về lạm phát?

Đặng Thùy Linh

Junior Analyst

Tại hội nghị gần đây của ngân hàng trung ương ở Jackson Hole, Chủ tịch Fed Jerome Powell đã đưa ra một thông điệp, vốn được dự đoán từ trước, về lãi suất: "Đã đến lúc phải điều chỉnh chính sách." Ông gần như xác nhận rằng Fed sẽ cắt giảm lãi suất ít nhất 25bps khi các nhà hoạch định chính sách họp vào tháng 9 tới.

Việc cắt giảm nhẹ là hợp lý. Lạm phát vẫn cao hơn một chút so với mục tiêu nhưng đang tiếp tục giảm - và nhờ vào thị trường lao động hạ nhiệt, lãi suất thấp hơn sẽ đủ để duy trì áp lực giảm nhẹ lên giá cả. Tuy nhiên, một điểm mà Powell nhấn mạnh trong bài phát biểu của mình cần được chú ý. Trong những tháng tới, sai lầm lớn nhất mà ngân hàng trung ương có thể mắc phải là để nhà đầu tư nghĩ rằng sự chú ý của họ đang dần chuyển hướng ra khỏi lạm phát.

Fed có nhiệm vụ kép - ổn định lạm phát và tối đa hóa việc làm - đồng thời cần duy trì trọng số cân bằng cho cả hai. Như Powell đã chia sẻ, rủi ro lạm phát tăng cao đã giảm và rủi ro thị trường việc làm suy yếu đã tăng. Điều đó đòi hỏi một sự điều chỉnh chính sách, nhưng không nên hiểu là cần ưu tiên việc làm hơn lạm phát. Sự thay đổi trong cán cân rủi ro không có nghĩa là thay đổi tầm quan trọng của từng mục tiêu.

Đây không chỉ là sự phân biệt về mặt ngữ nghĩa. Bài phát biểu của Powell đã nhấn mạnh những nguy cơ tiềm ẩn nếu Fed bị nghi ngờ không đạt được mục tiêu lạm phát.

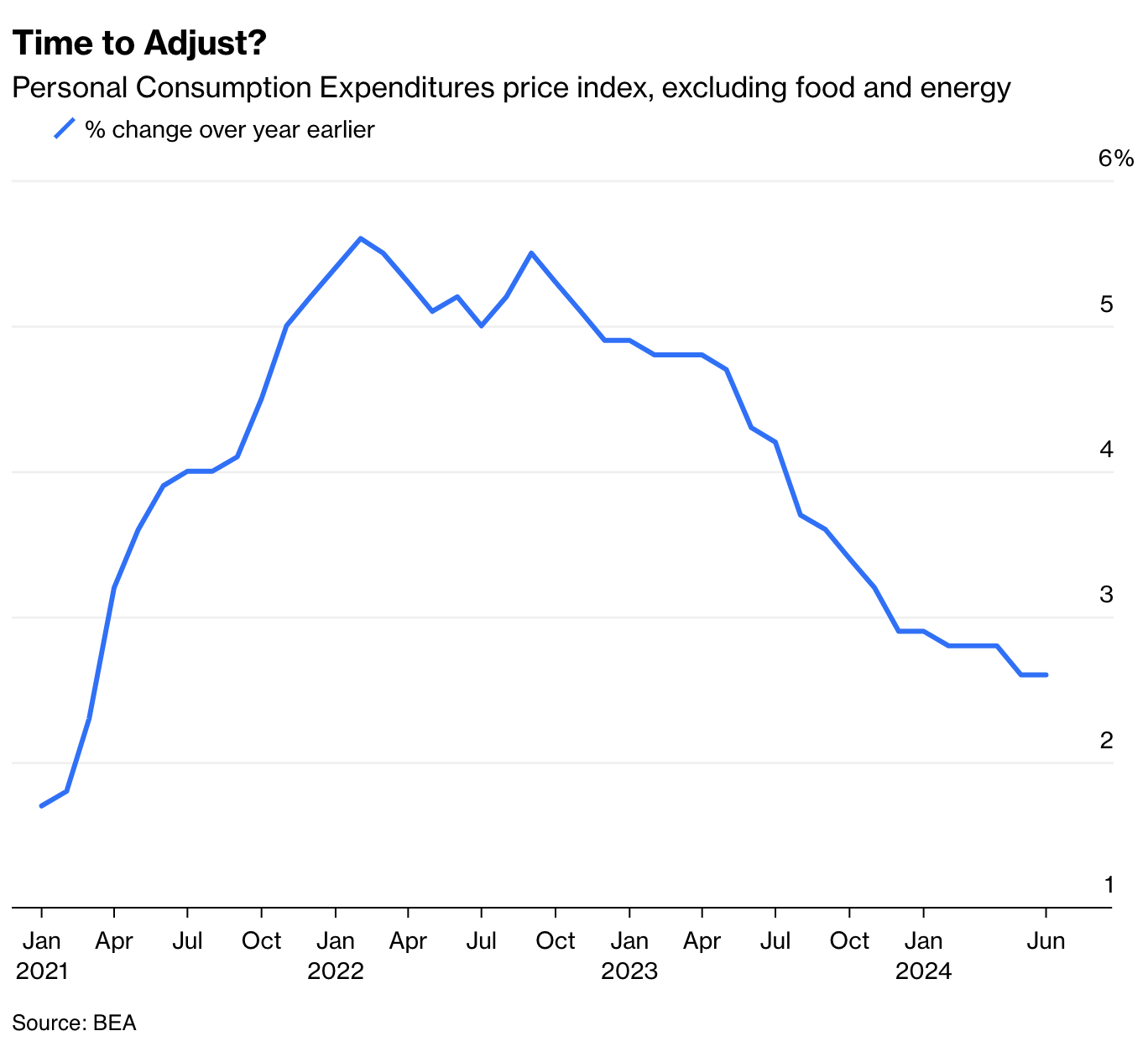

Ông Powell đã đặt câu hỏi: Fed đã làm thế nào để thành công trong việc kiềm chế lạm phát mà không làm suy yếu nền kinh tế? Câu trả lời chính của ông là khi thắt chặt chính sách một cách quyết đoán (mặc dù muộn) vào mùa xuân năm 2022, ngân hàng trung ương đã khẳng định cam kết của mình đối với mục tiêu lạm phát 2% - điều này đã giữ cho kỳ vọng của thị trường ổn định. Do đó, thước đo lạm phát chính của ngân hàng trung ương đã đạt mức 2.6% vào tháng 6, giảm so với mức đỉnh là 5.6% vào năm 2022, mà không có sự gia tăng đáng kể nào về tỷ lệ thất nghiệp, chứ chưa nói đến suy thoái. Nếu Fed để kỳ vọng tăng cao, thì rất có thể sẽ cần phải có một cuộc suy thoái để kiểm soát giá cả.

Nhiệm vụ quản lý kỳ vọng này trở nên phức tạp hơn do nhà đầu tư và chuyên gia phân tích mong đợi những bước ngoặt quan trọng - tức là họ coi việc điều chỉnh chính sách là sự thay đổi từ cơ chế này sang cơ chế khác, thay vì chỉ là sự điều chỉnh theo cách tiếp cận nhất quán. . Để tránh gây bất ngờ cho nhà đầu tư, đôi khi ngân hàng trung ương làm vấn đề này trở nên nghiêm trọng hơn bằng cách ám chỉ rằng việc thay đổi lãi suất sẽ được cam kết thực hiện trong vòng một năm hoặc lâu hơn. Điều này giúp giải thích lý do tại sao Fed không tăng lãi suất trong nửa cuối năm 2021 và không cắt giảm lãi suất tại cuộc họp vào tháng trước: Trong cả hai trường hợp, bằng chứng đều ủng hộ việc thay đổi lãi suất, nhưng không đủ chắc chắn để biện minh cho một lộ trình chính sách hoàn toàn mới.

Có rất nhiều lý do để thay đổi lãi suất một cách linh hoạt hơn dựa trên dữ liệu mới, đồng thời tránh những cam kết về lộ trình chính sách trong tương lai. Cam kết nên là với các mục tiêu của ngân hàng trung ương, chứ không phải là định hướng của các chính sách sắp tới. Gần đây, Powell và các quan chức khác đã dần đi theo hướng này, đặt ít trọng tâm hơn vào “định hướng trước” và nhiều hơn vào “phụ thuộc dữ liệu” để đạt được mục tiêu kép. Đây là một chiến lược khôn ngoan. Trong đợt đánh giá lại chiến lược chính sách tiền tệ sắp tới, Fed nên tiếp cận sâu hơn theo hướng này.

Theo tình hình hiện tại, một đợt cắt giảm lãi suất nhẹ là hợp lý. Liệu Fed nên cắt giảm 0.25% hay 0.50%, cần chờ thêm thông tin về lạm phát và việc làm được công bố từ bây giờ cho đến cuộc họp tháng tới để có định hướng rõ ràng. Việc lãi suất giảm, tăng hay giữ nguyên sẽ phụ thuộc vào dữ liệu.

Bloomberg