Thị trường chú ý Fed, nhưng đừng bỏ qua "quả bom hẹn giờ" Trung Quốc!

Quỳnh Chi

Junior Editor

Tâm điểm chú ý tuần này KHÔNG phải là động thái cắt giảm 50 bps của Fed. Mặc dù đây là một quyết sách quan trọng, nhưng có một vấn đề còn đáng quan ngại hơn đang diễn ra.

Nền kinh tế Trung Quốc đang tiếp tục suy thoái từ nội tại.

Đây là hiện tượng mà chúng ta cần đặc biệt lưu tâm.

PPI" src="/uploads/2024/09/23/image-37f1b7e28cc648cd2fe3ef15f3484394.png" />

Chỉ số giá bất động sản tại các thành phố cấp 1 của Trung Quốc liên tục thiết lập mức đáy mới, và hiện đang tiệm cận mức thấp nhất trong 8 năm qua!

Đến đây, câu hỏi đặt ra là: liệu sự sụt giảm giá nhà đất có thực sự là vấn đề nghiêm trọng?

Trong bối cảnh thông thường, điều này có thể không được xem là một thảm họa. Tuy nhiên, đối với người dân Trung Quốc, tình hình lại hoàn toàn khác biệt:

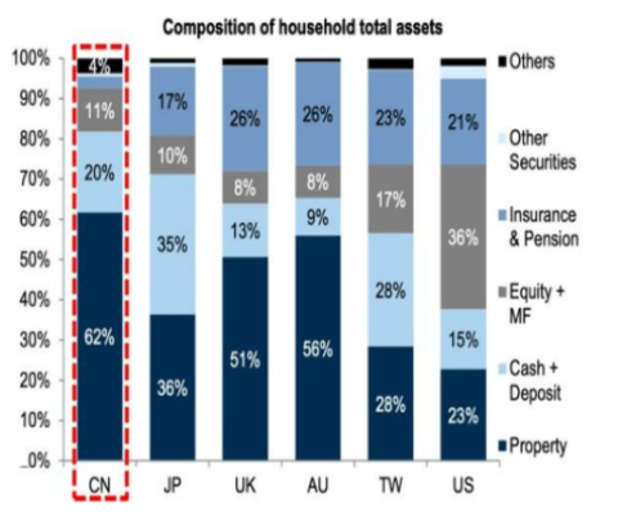

Các hộ gia đình Trung Quốc đang nắm giữ trên 60% tài sản của họ trong lĩnh vực bất động sản.

Con số này vượt xa so với Mỹ, nơi các hộ gia đình chỉ đầu tư 23% tài sản vào bất động sản, trong khi phần lớn còn lại được phân bổ vào thị trường chứng khoán hoặc các kế hoạch hưu trí.

Hãy thử tưởng tượng danh mục đầu tư cổ phiếu của bạn sụt giảm về mức của năm 2016.

Bạn sẽ thấy thế nào?

Đó chính xác là trạng thái tâm lý hiện tại của các hộ gia đình Trung Quốc!

Vậy điều gì khiến nền kinh tế Trung Quốc suy thoái nhanh chóng đến vậy?

Nguyên nhân nằm ở tham vọng của Chủ tịch Tập Cận Bình trong việc kiến tạo một mô hình kinh tế mới mang tên "thịnh vượng chung". Mô hình này giảm thiểu sự phụ thuộc vào đòn bẩy tài chính, bong bóng công nghệ, các dự án cơ sở hạ tầng thiếu hiệu quả và giá bất động sản tăng cao, thay vào đó tập trung vào thúc đẩy tiêu dùng nội địa.

Thách thức đặt ra là việc giảm đòn bẩy tài chính trong một thị trường bất động sản có quy mô lên tới 50 nghìn tỷ USD - vốn đã được bơm phồng bởi các mức đòn bẩy phi lý - không phải là một nhiệm vụ dễ dàng thực hiện.

Trung Quốc đang triển khai chính sách cắt giảm lãi suất mạnh mẽ nhằm kiềm chế đà suy giảm: Lãi suất trái phiếu chính phủ kỳ hạn 10 năm của Trung Quốc vừa lần đầu tiên trong lịch sử giảm xuống dưới ngưỡng 2%.

Tuy nhiên, việc cắt giảm lãi suất trong bối cảnh thị trường bất động sản đang trải qua quá trình giảm đòn bẩy sẽ khó có tác dụng đáng kể. Kinh nghiệm của Nhật Bản trong thập niên 1990 là một minh chứng điển hình cho tình huống này.

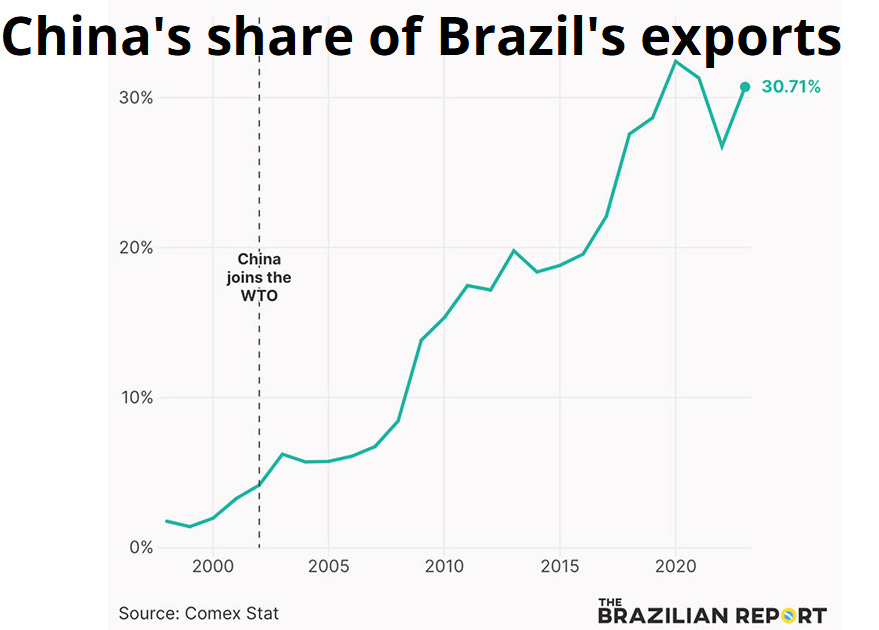

Sự suy thoái nội tại của Trung Quốc đang lan tỏa ảnh hưởng đến toàn cầu. Với vị thế là đối tác thương mại hàng đầu của nhiều quốc gia, Trung Quốc đóng vai trò then chốt trong việc nhập khẩu nguyên liệu thô từ một số khu vực cụ thể. Brazil là một ví dụ tiêu biểu cho mối quan hệ thương mại này.

Trong khi dư luận đang tập trung vào Fed, yếu tố vĩ mô thực sự đáng quan tâm chính là Trung Quốc. Đây là một biến số cần được theo dõi sát sao!

Bên cạnh đó, không thể không đề cập đến động thái của Fed. Đợt cắt giảm 50 điểm cơ bản tuần này ban đầu được thị trường đón nhận tích cực: xét cho cùng, một đợt cắt giảm đáng kể như vậy từ Fed dường như là một tín hiệu đáng mừng.

Tuy nhiên, cách diễn giải đơn thuần này bỏ qua một yếu tố quan trọng: chính sách tiền tệ của Fed cần được đánh giá trong mối tương quan với các điều kiện tăng trưởng nền tảng.

Lãi suất quỹ liên bang ở mức 4.75% có thể được diễn giải theo hai hướng:

- Vẫn còn nới lỏng: trong trường hợp nền kinh tế Mỹ đang trải qua giai đoạn tăng trưởng nóng

- Vẫn còn thắt chặt: nếu nền kinh tế Mỹ đang suy giảm nhanh chóng

Nói cách khác, mức độ nới lỏng hoặc thắt chặt của chính sách tiền tệ cần được đánh giá trong bối cảnh các điều kiện kinh tế hiện hành.

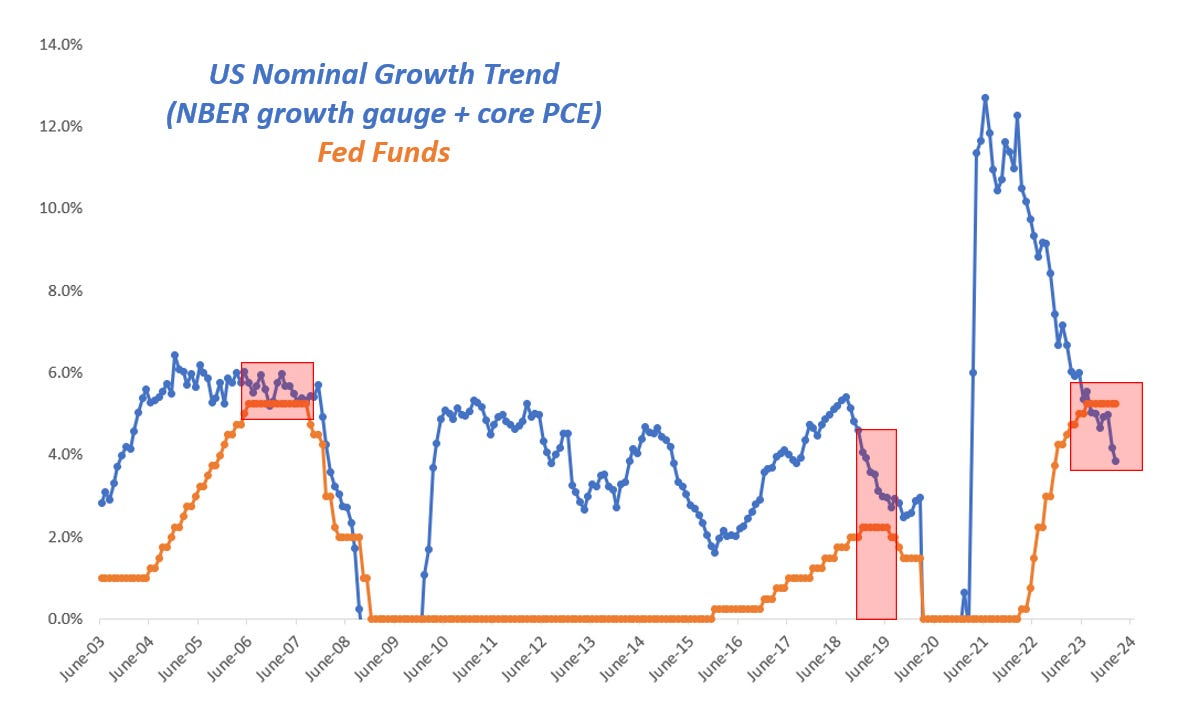

Biểu đồ trên minh họa điều này bằng cách so sánh lãi suất quỹ liên bang (đường màu cam) với xu hướng cơ bản của tăng trưởng danh nghĩa của Mỹ (đường màu xanh).

Chỉ số đại diện cho tăng trưởng danh nghĩa của Mỹ được tổng hợp từ chỉ số PCE lõi - mục tiêu lạm phát chính thức của Fed - và chỉ số NBER đo lường tăng trưởng kinh tế thực của Mỹ.

Lý do sử dụng chỉ số NBER thay vì GDP thực là vì NBER là cơ quan có thẩm quyền cuối cùng trong việc xác định liệu nền kinh tế Mỹ có đang trong giai đoạn suy thoái hay không. Họ thực hiện điều này bằng cách phân tích một rổ 7 chỉ số toàn diện, bao quát mọi lĩnh vực của nền kinh tế Mỹ, từ tiêu dùng đến sản xuất công nghiệp và thị trường lao động.

Kết quả của phân tích này hết sức rõ ràng.

Không có cơ sở nào để lạc quan.

Chính sách của Fed vẫn đang ở mức thắt chặt đáng lo ngại.

Như có thể quan sát được, hiếm khi xảy ra tình trạng lãi suất quỹ liên bang (đường màu cam) tiệm cận hoặc thậm chí vượt qua mức tăng trưởng danh nghĩa của Mỹ (đường màu xanh) trong một khoảng thời gian kéo dài.

Và khi hiện tượng này xảy ra, luôn báo hiệu những khó khăn cho nền kinh tế.

Fed cần có những biện pháp quyết liệt hơn nữa.

Nếu không, NHTW này có nguy cơ tụt hậu so với diễn biến thị trường, dẫn đến những hệ lụy tiêu cực cho nền kinh tế.

Investing