Thị trường dự báo Fed cắt giảm 25bps lãi suất, định hướng tiếp theo mới là chìa khóa. Tác động đến DXY, Dow Jones và S&P 500

Diệu Linh

Junior Editor

Cuộc họp sắp tới của Cục Dự trữ Liên bang là sự kiện quan trọng đối với nền kinh tế Mỹ và thị trường tài chính nói chung. Dữ liệu kinh tế mới nhất cho thấy Fed nên bắt đầu hạ lãi suất. Tuy nhiên, thị trường đã kỳ vọng về việc cắt giảm lãi suất và dựa trên

Cuộc họp FOMC

Cuộc họp sắp tới của Cục Dự trữ Liên bang là sự kiện then chốt đối với kinh tế Mỹ và thị trường tài chính toàn cầu.

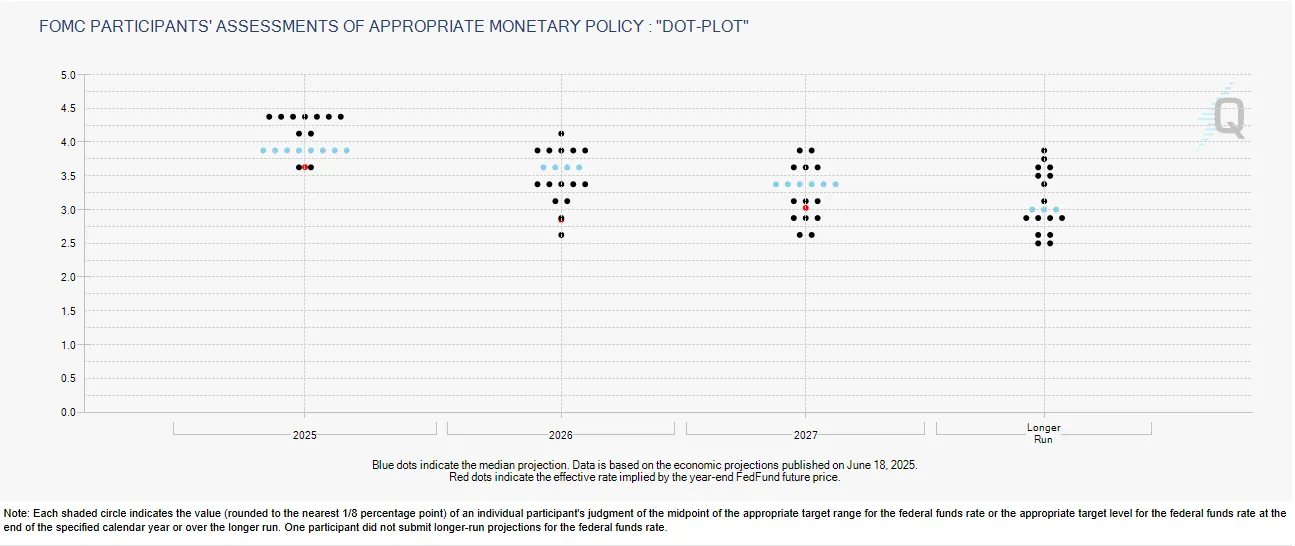

Các dữ liệu kinh tế gần đây cho thấy Fed nên bắt đầu hạ lãi suất. Tuy nhiên, thị trường đã sớm định giá động thái này, và nhìn vào biến động hiện tại, phần lớn kỳ vọng dường như đã được phản ánh. Do đó, thông điệp định hướng chính sách của Fed có khả năng quan trọng hơn quyết định thực tế. Đây sẽ là yếu tố thực sự tạo biến động, trừ khi Fed đưa ra một quyết định bất ngờ.

Nguồn: Công cụ CME FedWatch

Luận điểm kinh tế vĩ mô cho việc cắt giảm lãi suất

Mối lo ngại lớn nhất đến từ thị trường lao động đang suy yếu. Dù kinh tế tăng trưởng 3.3% trong quý II, động lực chủ yếu là biến động thương mại, che lấp thực tế tiêu dùng yếu. Người dân giảm chi tiêu do lo ngại thuế quan, thị trường lao động hạ nhiệt và bất ổn tài sản.

Sách Beige của Fed xác nhận bức tranh này: hoạt động kinh tế trì trệ, chi tiêu tiêu dùng sụt giảm trên diện rộng, tình hình tuyển dụng yếu và thị trường việc làm chậm lại. Báo cáo việc làm tuần trước cũng cho thấy số việc làm mới thấp và tỷ lệ thất nghiệp tăng. Các điều chỉnh dữ liệu từ năm ngoái cho thấy số việc làm thực tế chỉ bằng một nửa so với báo cáo ban đầu.

Dù lạm phát vẫn trên mục tiêu, rủi ro đối với thị trường lao động hiện được Fed xem là cấp bách hơn. Nhiều khả năng họ sẽ bắt đầu chuyển sang chính sách ít thắt chặt hơn.

Ba yếu tố từng đẩy lạm phát lên trong năm 2022 — giá dầu, giá thuê nhà và tiền lương — nay đã giảm nhiệt, thậm chí góp phần kéo lạm phát xuống. Cùng với đà suy yếu kinh tế và tỷ lệ thất nghiệp cao hơn, lạm phát có thể quay về mức 2% vào cuối năm 2026.

Fed nhiều khả năng sẽ hạ dự báo tăng trưởng và lạm phát, đồng thời nâng dự báo thất nghiệp. Chúng tôi kỳ vọng Fed sẽ hạ lãi suất 0.25% tại cuộc họp ngày 17/9, kèm theo các đợt cắt giảm tiếp vào tháng 10, 12, 1 và 3. Một động thái mạnh hơn ở mức 0.50% cũng có thể, nhưng 0.25% hợp lý hơn vì đa số thành viên vẫn thận trọng với tác động của thuế quan đến lạm phát.

Thách thức của Fed: Kiềm chế kỳ vọng hawkish

Fed đang đối diện với thế tiến thoái lưỡng nan. Bằng chứng ủng hộ việc hạ lãi suất khá rõ, nhưng thị trường lại đặt cược vào nhiều đợt cắt giảm nhanh. Đây là thách thức lớn trong cách Fed truyền thông và định hướng kỳ vọng.

Bất ngờ hawkish

Một kịch bản là Fed đáp ứng hoặc vượt kỳ vọng của thị trường. Hiện giới giao dịch dự báo nhiều lần cắt giảm từ nay đến cuối 2026. Để thông điệp của Fed thực sự là bất ngờ tích cực, họ cần ám chỉ tốc độ hạ lãi suất nhanh hơn dự báo. Nếu chỉ phát tín hiệu thận trọng, dù kèm theo động thái hạ lãi suất, thị trường vẫn có thể thất vọng. Vấn đề nằm ở khoảng cách giữa những gì Fed nói và những gì thị trường muốn nghe.

Phản ứng của Powell

Một kịch bản khác là Chủ tịch Powell sẽ chủ động hạ nhiệt kỳ vọng. Ông có thể phủ nhận khả năng hạ lãi suất nhanh vào tháng 10 hay 12, thay vào đó nhấn mạnh Fed sẽ phụ thuộc vào dữ liệu mới và giữ các lựa chọn chính sách linh hoạt.

Cách tiếp cận này nhằm bảo vệ uy tín Fed. Sau những chỉ trích vì đánh giá sai lạm phát trước đây, Fed không muốn hạ lãi suất quá sớm rồi phải đảo ngược nếu lạm phát quay lại. Kiên nhẫn và bám sát dữ liệu sẽ giúp Fed duy trì sự tin cậy và chủ động ứng phó với kinh tế thay vì bị dẫn dắt bởi lịch trình do thị trường áp đặt.

Kịch bản có thể xảy ra và triển vọng tiếp theo

Nguồn: Google Gemini

Phân tích tác động đến các chỉ số Mỹ và thị trường rộng hơn

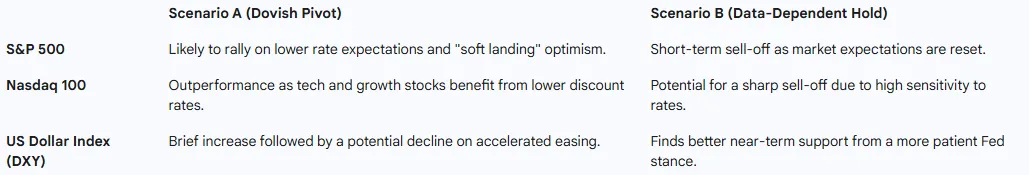

Phản ứng thị trường với cuộc họp FOMC sẽ diễn biến theo hai kịch bản chính và để lại hệ quả cụ thể cho chứng khoán Mỹ và các loại tài sản khác.

Nếu Fed phát tín hiệu ôn hòa, cổ phiếu có thể bật tăng. S&P 500 sẽ được hỗ trợ nhờ kỳ vọng chi phí vốn rẻ hơn và tâm lý “ưa rủi ro”. Nasdaq 100, vốn nhạy cảm với lãi suất, có thể vượt trội hơn.

Ngược lại, nếu Fed giữ giọng điệu hawkish, kỳ vọng của giới đầu tư sẽ hụt hẫng, có thể kích hoạt nhịp điều chỉnh ở các chỉ số Mỹ khi giới giao dịch hạ cược vào tốc độ hạ lãi suất mạnh. Các cổ phiếu công nghệ và tăng trưởng đặc biệt dễ chịu tác động.

Nguồn: Google Gemini

Trong bối cảnh thị trường đã rất hawkish, một Fed thận trọng có thể gây ra thất vọng lớn. Đợt bán tháo nếu xảy ra có thể mạnh nhưng ngắn hạn nếu dữ liệu vĩ mô vẫn tích cực. Quyết định thận trọng hôm nay có thể chỉ là trì hoãn một đợt cắt giảm đã nằm trong kịch bản. Điều này quan trọng với nhà đầu tư dài hạn để phân biệt biến động tạm thời với sự thay đổi thực chất của quỹ đạo kinh tế.

Cuộc họp ngày mai hứa hẹn đầy kịch tính bất kể kết quả. Biến động chắc chắn sẽ xuất hiện, với tác động lan tỏa đến thị trường toàn cầu và tâm lý rủi ro.

Action Forex