Trái phiếu chính phủ dài hạn tại Mỹ: Tín hiệu về tâm lý "risk-off" trên thị trường

Đặng Thùy Linh

Junior Analyst

Lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm và trên 20 năm tăng bất chấp động thái cắt giảm lãi suất của Fed.

Điều này có vẻ mâu thuẫn với những tín hiệu ôn hòa của Fed.

Tuy nhiên, nhiều nhà đầu tư đã dự đoán động thái cắt giảm lãi suất và phản ánh trên thị trường trái phiếu trước khi Fed đưa ra quyết định chính thức. Dường như "sell the event" là tình huống khá quen thuộc với các nhà giao dịch.

Tuy nhiên, điều quan trọng hơn là những diễn biến xảy ra sau đó. Dữ liệu kinh tế Mỹ tiếp tục cho thấy dấu hiệu suy thoái. Đồng thời, nhiều loại hàng hoá đang tăng vọt nhờ gói kích thích kinh tế của Trung Quốc, xung đột địa chính trị và biến động thời tiết.

Bên cạnh đó, còn có những thông tin về việc Fed sẽ tiếp tục cắt giảm lãi suất thêm trong năm nay.

Lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm được cho là sẽ không tăng cao hơn nhiều so với mức hiện tại.

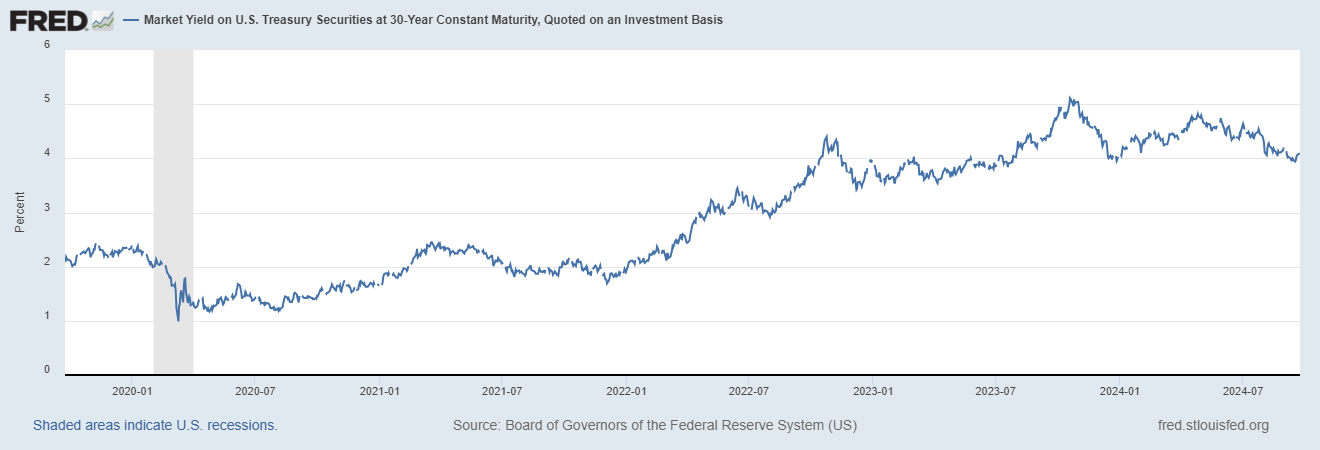

Biểu đồ trên cho thấy mức tăng lợi suất trái phiếu chính phủ kỳ hạn 30 năm.

Quan trọng hơn, bạn có thể theo dõi xem sau khi Fed cắt giảm lãi suất, liệu xu hướng tăng này có đảo ngược hay tiếp tục.

Với việc TLT vẫn nằm trên đường MA23 tháng và trên mức hỗ trợ trong biểu đồ ngày, chúng ta nên chú ý điều gì?

- Đầu tiên, cần phải theo dõi xem đường MA50 ngày bị break không. Mức này hiện được xem là hỗ trợ chính (97.20).

- Thứ hai, TLT xuất hiện mẫu hình nến "inside day", nghĩa là phiên hôm nay, giá giao dịch trong phạm vi của phiên hôm qua. Break qua 98.89 sẽ là tín hiệu tăng tích cực.

- Thứ ba, động lực suy yếu cho thấy phân kỳ âm. Do đó, việc break xuống mức 97.85 có thể khiến giá lao dốc xuống đường MA50 ngày.

TLT hiện đang có hiệu suất kém hơn SPY, điều này có lợi cho thị trường và cho thấy tâm lý "risk on".

Đây là lý do tại sao việc theo dõi trái phiếu dài hạn rất quan trọng.

Sự phục hồi của TLT có thể ảnh hưởng tiêu cực đến đồng USD và cổ phiếu, nhưng lại có lợi cho các thị trường mới nổi và hàng hóa.

Investing