Trong các chu kỳ tăng lãi suất, thị trường chứng khoán có giữ được tỷ suất sinh lời cao?

Đức Nguyễn

FX Strategist

Lợi suất trái phiếu lại đang tăng trở lại. Chứng khoán Mỹ có vẻ đang đứng trước nguy cơ điều chỉnh mạnh. Nhưng có thể thấy điều gì chỉ sau 2 tuần đầu năm mới?

Một điều rất chắc chắn là: thời kỳ tiền rẻ đã kết thúc. Lãi suất đang chuẩn bị tăng, cùng với đó lợi suất cũng song hành.

Có vẻ như các thành viên Fed đã rất rõ ràng tuần trước, khi thị trường hướng tới cuộc họp FOMC ngày 25-26/1. Hơn nữa, cả CPI và PPI Mỹ đều đã củng cố kỳ vọng Fed thắt chặt mạnh thay hơn.

Câu hỏi còn lại là, FOMC sẽ có bao nhiêu lần tăng lãi suất trong năm 2022? CEO JPMorgan, ông Jamie Dimon, cho rằng 7 lần là con số hợp lý, còn thị trường đang kỳ vọng 3 lần.

Trong khi đó, lợi suất trái phiếu 10 năm chạm mức 1.771% phiên thứ Sáu, tăng 26bp chỉ trong 10 ngày đầu năm mới; mức tăng mạnh nhất kể từ năm 1992. Khi đó, lợi suất 10 năm tăng 32bp lên khoảng 7% trong năm mới.

Lợi suất 2 năm, vốn rất nhạy cảm với lãi suất, đang tiến sát 1%, đã tăng 24bp trong năm nay.

Nhưng lãi suất tăng cao có đồng nghĩa với chứng khoán suy yếu?

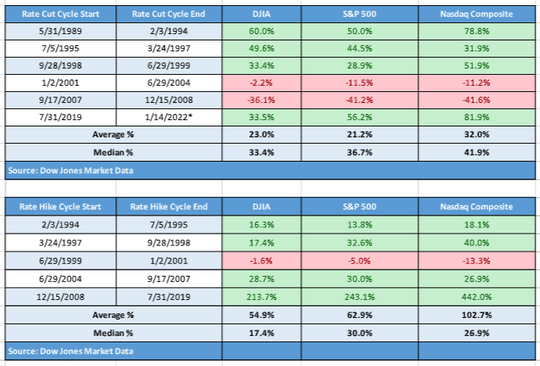

Có vẻ như trong các chu kỳ tăng lãi suất, thị trường lại tăng khá mạnh: Chỉ số Dow Jones tăng trung bình 55%, S&P tăng 62.9% còn Nasdaq tăng tới 102.7%, theo dữ liệu kể từ 1989. Trong các chu kỳ cắt lãi suất, các chỉ số cũng tăng tương đối ấn tượng, dù điều này không bất ngờ.

Nhưng thị trường chưa chắc đã có hiệu suất sinh lời như vậy khi lạm phát đang cao như những năm 1970. Có vẻ như phe bò sẽ không ghi nhận tăng trưởng 2 chữ số nếu nhìn vào thị trường đầu năm 2022: Chỉ số Dow Jones giảm 1.2%, S&P 500 giảm 2.2% và Nasdaq giảm gần 5%.

Những gì đang hoạt động tốt?

Tới giờ, năng lượng đang là tốt nhất, với chỉ số ngành năng lượng S&P 500 tăng 16.4% từ đầu năm tới giờ, theo sau là tài chính, tăng 4.4%. 9 chỉ số ngành còn lại đi ngang hoặc giảm.

Trong khi đó, đầu tư giá trị đang quay trở lại, ghi nhận mức tăng 1.2% từ đầu năm, theo ETF iShares S&P 500 Value.

Những gì đang hoạt động không tốt?

Các yếu tố tăng trưởng đang bị đạp rất mạnh, khi lợi suất tăng khiến dòng tiền tương lai không còn nhiều giá trị. Lãi suất cao cũng hãm lại việc các công ty công nghệ mua lại cổ phiếu. ETF iShares S&P 500 Growth đã giảm 5.1% kể từ đầu năm.

Công nghệ sinh học là mảng buồn nhất, giảm tới 9% từ đầu năm. Một quỹ ETF tập trung vào bán lẻ, SPDR S&P Retail cũng đã giảm 7.4%.

Quỹ ARK của bà Cathie Wood chốt tuần giảm 5%, tức đã mất 15.2% giá trị từ đầu năm tới giờ. Các quỹ khác trong hệ sinh thái ARK cũng đang chật vật.

Một số cổ phiếu meme cũng đang bị đạp mạnh: GameStop giảm 21%, còn AMC giảm 24% kể từ đầu năm.

Market Watch