USD giằng co giữa các yếu tố tác động trái chiều: NFP yếu có thể gây biến động mạnh hơn

Diệu Linh

Junior Editor

Thị trường ngoại hối vẫn chủ yếu đi ngang khi nhà giao dịch chờ đợi báo cáo việc làm phi nông nghiệp (NFP) của Mỹ hôm nay. Các chỉ báo lao động gần đây, bao gồm thành phần việc làm trong ISM, đều cho thấy rủi ro nghiêng về kịch bản NFP suy yếu. Cả chỉ số thành phần sản xuất lẫn dịch vụ đều duy trì trong vùng suy giảm, trong khi tăng trưởng việc làm ADP chậm lại rõ rệt trong tháng 8. Điều này hàm ý báo cáo yếu là kịch bản có khả năng cao.

Thị trường ngoại hối

Thị trường ngoại hối vẫn chủ yếu đi ngang khi nhà giao dịch chờ đợi báo cáo việc làm phi nông nghiệp (NFP) của Mỹ hôm nay. Các chỉ báo lao động gần đây, bao gồm thành phần việc làm trong ISM, đều cho thấy rủi ro nghiêng về kịch bản NFP suy yếu. Cả chỉ số thành phần sản xuất lẫn dịch vụ đều duy trì trong vùng suy giảm, trong khi tăng trưởng việc làm ADP chậm lại rõ rệt trong tháng 8. Điều này hàm ý báo cáo yếu là kịch bản có khả năng cao.

Đáng chú ý, tác động đối với đồng đô la mang tính không cân xứng. Một báo cáo việc làm yếu – đặc biệt nếu hụt kỳ vọng lớn – có thể châm ngòi làn sóng bán tháo USD kéo dài, khi thị trường định giá khả năng Fed hành động mạnh hơn, thậm chí xem xét các đợt cắt giảm liên tiếp. Ngược lại, một báo cáo mạnh hơn chỉ có thể làm chậm tốc độ nới lỏng, chứ khó đảo ngược xu hướng; đồng nghĩa với bất kỳ cú tăng nào của USD nhiều khả năng chỉ mang tính tạm thời.

Ngoài ra, báo cáo việc làm Canada cũng là tâm điểm, với thị trường theo dõi sát để đánh giá liệu dữ liệu có củng cố kỳ vọng BoC nối lại chu kỳ cắt giảm lãi suất trong tháng này hay không.

Tính đến thời điểm này trong tuần, USD là đồng tiền thể hiện tốt nhất. AUD và EUR theo sau, trong khi JPY là đồng yếu nhất trong nhóm G10. NZD và CHF cũng kém hiệu quả, còn GBP và CAD đứng ở vị trí trung bình.

Thương mại và thuế quan

Tổng thống Mỹ Donald Trump hôm thứ Năm đã ký sắc lệnh thực thi thỏa thuận tháng 7 với Nhật Bản, áp thuế cơ bản 15% lên hầu hết hàng nhập khẩu từ Nhật, bao gồm cả ô tô. Động thái này giúp loại bỏ một yếu tố bất định quan trọng đối với BoJ, tạo điều kiện để ngân hàng trung ương này đánh giá lại khả năng nâng lãi suất trong phần còn lại của năm.

Trump đồng thời gia tăng áp lực lên lĩnh vực công nghệ, cảnh báo rằng các mức thuế “đáng kể” sẽ được áp lên nhập khẩu chất bán dẫn từ các công ty từ chối chuyển dịch sản xuất về Mỹ. Những doanh nghiệp có kế hoạch mở rộng trong nước, như Apple, sẽ được miễn áp thuế.

Chứng khoán và trái phiếu toàn cầu

Tại châu Á, Nikkei tăng 1.06%, HSI của Hồng Kông tăng 1.29%, Shanghai SSE của Trung Quốc tăng 1.21%, còn Straits Times của Singapore tăng 0.32%. Lợi suất JGB 10 năm của Nhật giảm 0.03 điểm xuống 1.575%. Trước đó, Dow Jones tăng 0.77%, S&P 500 tăng 0.83%, NASDAQ tăng 0.98%. Lợi suất 10 năm của Mỹ giảm 0.035 điểm xuống 4.176%.

USD trước NFP: rủi ro nghiêng về kịch bản tiêu cực

Mọi sự chú ý dồn vào báo cáo NFP của Mỹ hôm nay, với thị trường chuẩn bị cho biến động lớn. Đồng thuận kỳ vọng ghi nhận 78 nghìn việc làm mới trong tháng 8, tỷ lệ thất nghiệp tăng lên 4.3% và thu nhập bình quân theo giờ tăng 0.3% so với tháng trước. Rủi ro hiện nghiêng về kịch bản tiêu cực đối với USD, với phản ứng có thể mạnh hơn nếu dữ liệu gây thất vọng.

Một số quan chức, bao gồm Chủ tịch Fed Chicago Austan Goolsbee, vẫn chưa đưa ra quyết định rõ ràng. Tuy nhiên, đồng thuận rộng hơn là Fed sẽ cắt giảm 25 bps trong tháng này. Một báo cáo NFP chỉ hơi mạnh hơn dự báo có thể khiến kỳ vọng nới lỏng bổ sung suy yếu, nhưng khó ngăn được đợt cắt giảm vào tháng 9.

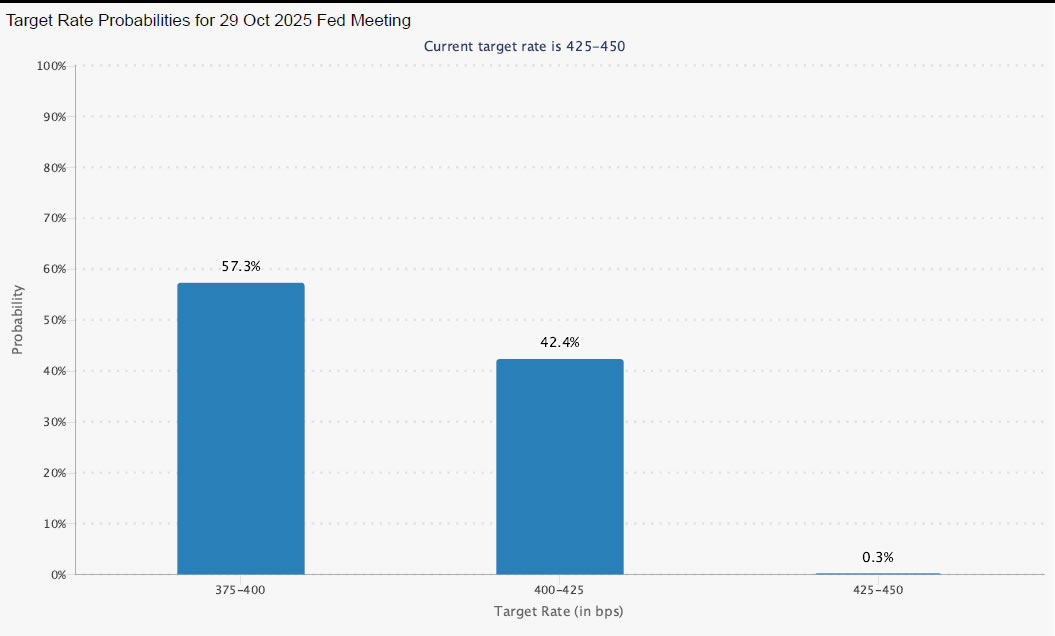

Thực tế, một báo cáo mạnh nhiều khả năng chỉ làm giảm xác suất hành động tiếp theo vào tháng 10, vốn đang được thị trường định giá ở mức trên 50%. Do đó, bất kỳ cú bật nào của USD trước báo cáo mạnh có thể chỉ ngắn hạn, khi Fed vẫn duy trì lộ trình giảm lãi suất, dù với tốc độ chậm hơn.

Ngược lại, một báo cáo yếu hơn nhiều so với dự kiến có thể làm dấy lên lo ngại Fed đang tụt hậu. Khi đó, thị trường có thể bắt đầu tính đến khả năng Fed cắt giảm 50 bps ngay tháng này – hiện chưa được đặt cược – hoặc củng cố kỳ vọng về các đợt cắt giảm liên tiếp trong tháng 10 và 12. Điều này gần như chắc chắn sẽ kích hoạt làn sóng bán tháo USD mới.

Hỗ trợ cho kịch bản tiêu cực là các chỉ báo lao động đã suy yếu rõ rệt. Chỉ số việc làm dịch vụ ISM ở mức 46.5, còn thành phần sản xuất chỉ nhích nhẹ lên 43.8. Báo cáo ADP cho thấy chỉ có 54 nghìn việc làm mới trong tháng 8, giảm mạnh so với 106 nghìn tháng 7. Đơn xin trợ cấp thất nghiệp cũng có xu hướng tăng, với mức trung bình 4 tuần lên 231 nghìn so với 221 nghìn trước đó.

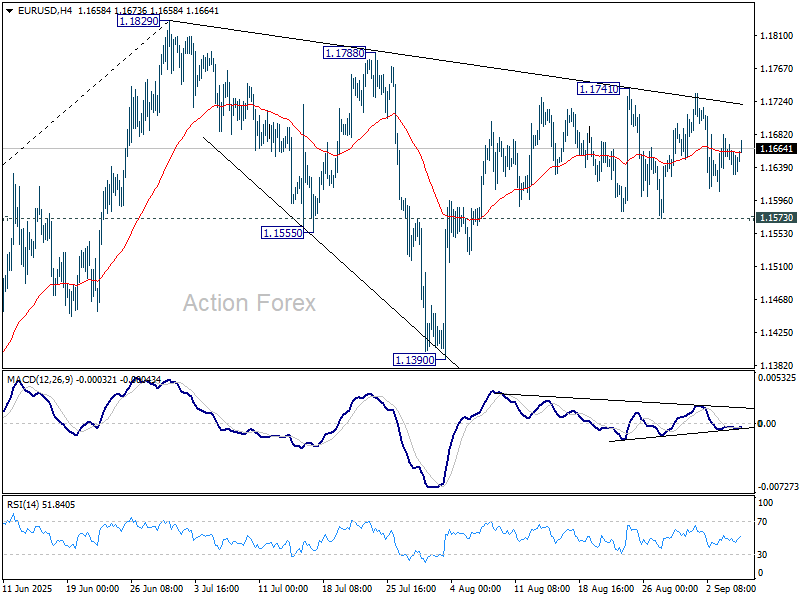

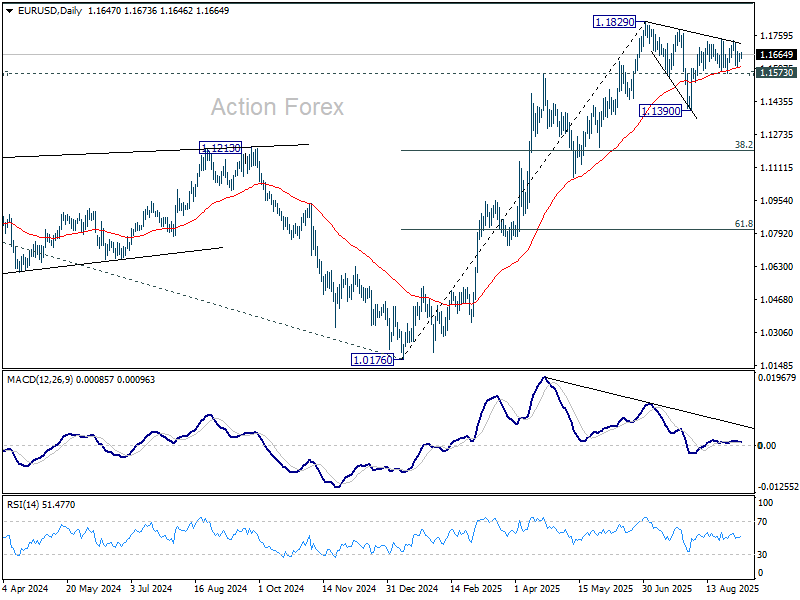

Đối với EUR/USD, phân tích kỹ thuật cũng củng cố tiềm năng USD yếu đi. Cặp tiền vẫn được hỗ trợ bởi đường EMA 55 ngày, tích lũy trong vùng 1.1573–1.1741. Nếu phá lên trên 1.1741, xu hướng tăng lớn hơn từ 1.0176 sẽ tiếp tục, với mục tiêu gần 1.1829.

Ngược lại, phá xuống dưới 1.1573 sẽ kéo dài mô hình điều chỉnh từ 1.1829, mở đường cho một nhịp giảm nữa về vùng hỗ trợ 1.1390. Trong trường hợp này, xu hướng tăng chỉ bị trì hoãn chứ chưa bị phá vỡ.

Động thái của Fed

Chủ tịch Fed New York John Williams hôm thứ Năm cho rằng chính sách tiền tệ hiện “hơi thắt chặt” và phù hợp với tình hình, nhưng ám chỉ lãi suất có thể được điều chỉnh dần về mức trung tính nếu tiến triển về lạm phát và việc làm tiếp tục. Ông dự báo GDP tăng 1.25–1.50% trong năm nay, tỷ lệ thất nghiệp nhích từ 4.2% hiện tại lên 4.5% vào năm tới. Williams nhấn mạnh thị trường lao động đã hạ nhiệt và rủi ro việc làm rõ ràng nghiêng về chiều hướng xấu.

Về lạm phát, ông cho rằng thuế quan đang đẩy giá cả cao hơn, đóng góp thêm 1.0–1.5% cho lạm phát năm nay. Ông dự báo PCE sẽ trung bình ở mức 3–3.25% năm 2025, giảm xuống 2.5% năm sau và trở lại mục tiêu 2% của Fed vào 2027. Williams lưu ý rủi ro từ thuế quan đã giảm bớt “ở mức cục bộ,” song động lực lạm phát nhìn chung vẫn trong tầm kiểm soát.

Trong khi đó, Chủ tịch Fed Chicago Austan Goolsbee thận trọng hơn, cho biết ông chưa quyết định liệu có nên cắt giảm lãi suất tại cuộc họp FOMC ngày 16–17/9. Ông mô tả đây là một “cuộc họp sống,” nhấn mạnh báo cáo việc làm hôm nay và dữ liệu lạm phát sắp tới sẽ là yếu tố quyết định.

Nhật Bản: Tiền lương thực tăng trở lại nhưng tiêu dùng vẫn yếu

Dữ liệu tiền lương Nhật Bản tháng 7 cho thấy sự cải thiện đáng chú ý, với lương thực tăng 0.5% so với cùng kỳ năm trước, lần tăng đầu tiên trong 7 tháng. Thu nhập danh nghĩa tăng 4.1% yoy, vượt xa dự báo 3.0%, và đánh dấu tháng tăng trưởng thứ 43 liên tiếp.

Động lực đến từ thu nhập đặc biệt (chủ yếu là tiền thưởng mùa hè) tăng 7.9% yoy, cùng với lương cơ bản tăng 2.5% và thu nhập làm thêm tăng 3.3% yoy, mức mạnh nhất từ cuối 2022.

Tuy nhiên, lạm phát tiếp tục ăn mòn một phần lợi ích. Chỉ số giá tiêu dùng dùng để tính lương thực tăng 3.6% trong tháng 7, cao hơn mục tiêu 2% của BoJ. Giá thực phẩm, đặc biệt là gạo, vẫn là động lực chính.

Chi tiêu hộ gia đình cũng được công bố, tăng 1.4% yoy, thấp hơn kỳ vọng, dù điều chỉnh theo mùa ghi nhận mức tăng 1.7% mom. Theo quan chức Bộ, sự gia tăng này chủ yếu đến từ chi phí điện và chi tiêu liên quan đến ô tô, trong khi chi cho thực phẩm hằng ngày vẫn yếu. “Đà phục hồi tiêu dùng vẫn chưa vững chắc,” quan chức này cảnh báo.

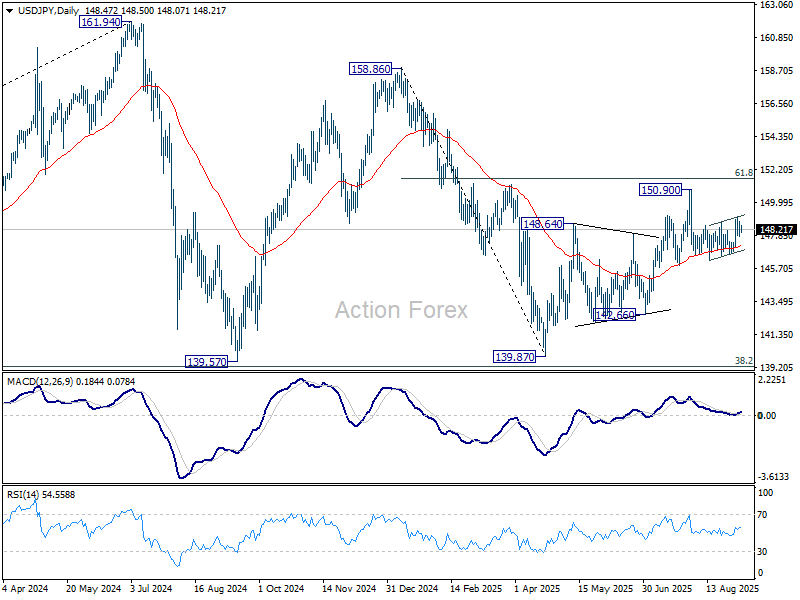

Nhận định USD/JPY khung ngày

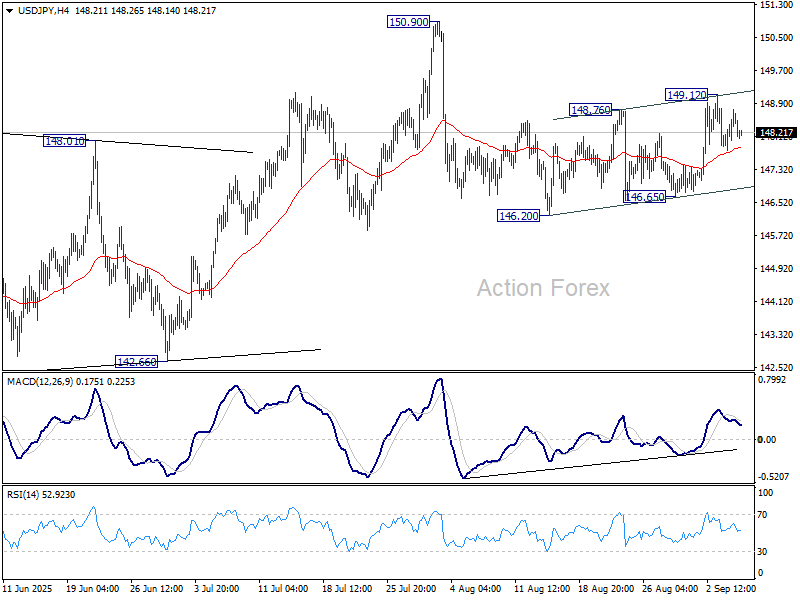

Các mức pivot: (S1) 147.91; (P) 148.35; (R1) 148.90.

Trong ngắn hạn, xu hướng USD/JPY vẫn trung lập. Nếu phá lên trên 149.12, đà phục hồi từ 146.20 sẽ tiếp tục, hướng về kiểm định lại đỉnh 150.90. Vượt mốc này sẽ xác nhận xu hướng tăng từ 139.87, với mục tiêu 151.22 theo fibonacci. Ở chiều ngược lại, nếu thủng hỗ trợ 146.65, xu hướng giảm từ 150.90 sẽ tái diễn, kéo giá xuyên qua 146.20.

Trong bức tranh lớn hơn, biến động từ đỉnh 161.94 (2024 high) đang được xem là mô hình điều chỉnh cho nhịp tăng từ đáy 102.58 (2021 low). Nếu phá vỡ dứt khoát mốc 151.22 (mức thoái lui 61.8% của 158.86–139.87), có thể lập luận rằng mô hình điều chỉnh đã hoàn tất với ba sóng tại 139.87. Khi đó, xu hướng tăng lớn có thể sẵn sàng nối dài lên trên đỉnh 161.94. Trường hợp mô hình điều chỉnh còn kéo dài, hỗ trợ mạnh được kỳ vọng tại 139.26 (mức thoái lui 38.2% của 102.58–161.94) để kích hoạt đợt hồi phục mới.

Action Forex