Vàng, USD và Cổ phiếu: Chu kỳ ẩn có thể kích hoạt sự đảo chiều thị trường | Investing.com

Diệu Linh

Junior Editor

Được viết bởi chuyên gia từ Investing.com

Vũ điệu USD Thuế quan: Căng thẳng thương mại định hình lại thị trường như thế nào

Dù thông báo cắt giảm thuế quan mạnh mẽ giữa Mỹ và Trung Quốc là yếu tố kích hoạt trực tiếp, nhưng thị trường đang cho thấy những diễn biến kỹ thuật đã được dự báo từ lâu. Điều này đặc biệt đúng với tình hình của Chỉ số USD, nơi tâm lý đặc biệt tiêu cực trong khi nó đảo chiều bằng cách hình thành mô hình vai đầu vai ngược cổ điển, và nó đã làm như vậy ở các mức hỗ trợ cực kỳ mạnh dựa trên mức thoái lui Fibonacci 61.8% dài hạn. Tuy nhiên, trước khi chuyển sang biểu đồ, hãy xem xét những diễn biến trên môi trường vĩ mô.

Mối quan hệ giữa Chỉ số USD, thị trường chứng khoán và giá hàng hóa trong thời kỳ căng thẳng thương mại tuân theo các mô hình riêng biệt mà các nhà đầu tư có kinh nghiệm có thể tận dụng để định vị chiến lược. Khi Mỹ áp đặt thuế quan, đồng USD thường mạnh lên thông qua việc giảm nhu cầu nhập khẩu và dòng vốn trú ẩn an toàn, tạo ra hiệu ứng lan tỏa có thể dự đoán được trên khắp các thị trường. Sự mạnh lên của đồng USD này sau đó gây áp lực giảm lên giá hàng hóa – đặc biệt là kim loại công nghiệp như đồng – thông qua việc giảm sức mua toàn cầu và động lực thị trường tài chính.

Thuế quan làm đồng bạc xanh mạnh lên như thế nào

Các tranh chấp thương mại luôn thúc đẩy đồng USD tăng giá thông qua nhiều kênh củng cố. Trong cuộc chiến thương mại Mỹ-Trung 2018-2020, Chỉ số Đô la mạnh lên từ khoảng 90 lên 98 – mức tăng giá 8-9% – khi thuế quan tăng từ 3.8% lên 19.3% đối với hàng nhập khẩu của Trung Quốc.

Mối quan hệ hoạt động thông qua ba cơ chế chính:

1. Kênh cầu: Thuế quan làm giảm nhu cầu nhập khẩu của Mỹ, giảm nhu cầu về ngoại tệ để mua các mặt hàng đó. Điều này tạo áp lực tăng trực tiếp lên đồng USD khi ít USD được trao đổi lấy ngoại tệ.

2. Kênh dòng vốn: Căng thẳng thương mại gây ra sự bất ổn toàn cầu, thúc đẩy dòng vốn trú ẩn an toàn chảy vào các tài sản định giá bằng USD. Trong giai đoạn leo thang 2018-2019, chỉ số DXY tăng khoảng 2% khi thuế quan tăng từ 10% lên 25% đối với 200 tỷ USD hàng hóa Trung Quốc.

3. Kênh chênh lệch lãi suất: Nếu thuế quan tạo ra áp lực lạm phát trong nước, các ngân hàng trung ương có thể phản ứng bằng chính sách tiền tệ thắt chặt hơn. Nghiên cứu từ nhà kinh tế Stephen Miran cho thấy sự thay đổi 10% về thuế quan về lý thuyết dẫn đến đồng USD tăng giá khoảng 4%, mặc dù thuế quan trả đũa có thể làm giảm hiệu ứng này.

Khi đồng USD tăng, đồng giảm

Bằng chứng thống kê xác nhận mối tương quan nghịch nhất quán giữa sức mạnh của đồng USD và giá hàng hóa, đặc biệt đối với kim loại công nghiệp như đồng:

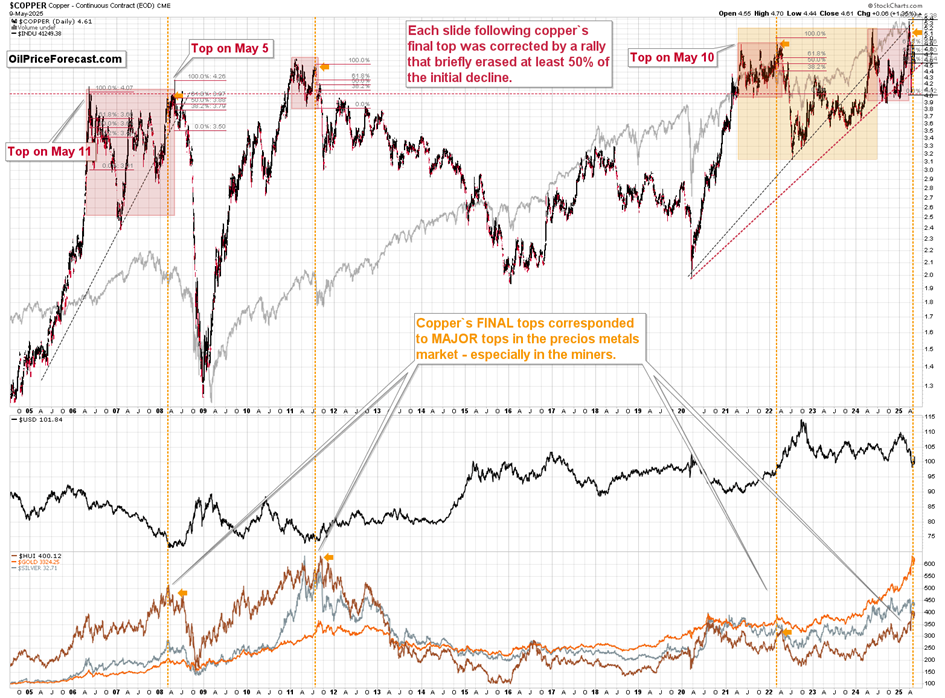

Hãy xem các đỉnh chính của đồng mà tôi đã đánh dấu bằng các đường dọc màu cam. Trong mỗi trường hợp, đây là một đáy chính, trung hạn trong Chỉ số USD và nó vẫn tương đối gần với đáy đó (trước một đợt tăng giá mạnh mẽ). Điều này cũng đúng với đỉnh năm 2018 của đồng (đáy của USDX) mà tôi không đánh dấu trên biểu đồ.

Mối quan hệ nghịch đảo này hoạt động thông qua một số cơ chế:

- Hiệu ứng sức mua hiệu ứng: Khi đồng USD mạnh lên, hàng hóa trở nên đắt hơn bằng các loại tiền tệ không phải USD, làm giảm nhu cầu toàn cầu và gây áp lực giảm giá đối với các mặt hàng định giá bằng USD.

- Hiệu ứng chi phí sản xuất: Đối với các mặt hàng được sản xuất bên ngoài Mỹ nhưng được định giá bằng USD, đồng USD mạnh hơn có nghĩa là nhà sản xuất nhận được nhiều hơn bằng nội tệ của họ cho mỗi đơn vị bán ra, có khả năng khuyến khích tăng sản xuất và giảm giá.

- Yếu tố Trung Quốc: Là quốc gia tiêu thụ đồng lớn nhất thế giới, hành vi mua hàng của Trung Quốc ảnh hưởng đáng kể đến giá cả. Sức mạnh của đồng USD so với Nhân dân tệ Trung Quốc ảnh hưởng trực tiếp đến nhu cầu đồng của Trung Quốc, vì hàng nhập khẩu trở nên đắt đỏ hơn.

Trong các thông báo thuế quan đầu năm 2018, giá đồng giảm khoảng 15-20% khi đồng USD mạnh lên, thể hiện mối quan hệ này trong thực tế.

Tại sao các đợt tăng giá cổ phiếu sau thỏa thuận thương mại lại tan biến

Dữ liệu thị trường cho thấy các đợt tăng giá cổ phiếu sau khi thông báo về thỏa thuận thương mại thường chỉ tồn tại trong thời gian ngắn bất chấp sự lạc quan ban đầu. Mô hình này rõ ràng trong các cuộc đàm phán Mỹ-Trung 2018-2020 và có khả năng sẽ lặp lại dựa trên thỏa thuận hiện tại về việc cắt giảm thuế quan.

Lý thuyết kinh tế giải thích hiện tượng này thông qua ba cơ chế riêng biệt:

1. Giải quyết bất cân xứng thông tin: Các thỏa thuận thương mại ban đầu giải quyết sự bất ổn, kích hoạt các đợt tăng giá trên thị trường. Tuy nhiên, khi các nhà đầu tư xử lý các ý nghĩa chi tiết và thách thức triển khai, sự nhiệt tình ban đầu nhường chỗ cho một đánh giá tinh tế hơn.

2. Hiệu ứng tỷ lệ chiết khấu so với dòng tiền: Các thông báo tạm thời làm giảm phần bù rủi ro (tỷ lệ chiết khấu), gây ra sự tăng giá tức thì. Tuy nhiên, nếu lợi ích dòng tiền thực tế khiêm tốn hơn dự kiến, giá sẽ điều chỉnh giảm sau đó.

3. Hiệu ứng thuế quan dai dẳng: Ngay cả khi thuế quan giảm vẫn tiếp tục làm gián đoạn chuỗi cung ứng và thương mại toàn cầu. Ngay sau thỏa thuận Mỹ-Trung tháng 5 năm 2025, CEO Flexport Ryan Petersen lưu ý rằng ngay cả khi thuế quan giảm xuống 30%, sự gián đoạn thương mại đáng kể vẫn sẽ kéo dài sau khi mức thuế 145% trước đó đã khiến các lô hàng từ Trung Quốc giảm mạnh 60%.

Tại sao thuế quan vẫn là trở ngại ngay cả ở mức giảm

Lý thuyết kinh tế giải thích tại sao thuế quan tạo ra trở ngại dai dẳng cho thương mại toàn cầu và thị trường chứng khoán ngay cả khi đã giảm:

Méo mó giá: Thuế quan tạo ra khoảng cách giữa giá trong nước và giá toàn cầu, dẫn đến việc phân bổ nguồn lực không hiệu quả. Nghiên cứu cho thấy ngay cả thuế quan khiêm tốn 5-10% cũng có thể thay đổi đáng kể dòng chảy thương mại.

Gián đoạn chuỗi cung ứng: Sản xuất hiện đại dựa vào chuỗi cung ứng toàn cầu phức tạp. Thuế quan buộc phải điều chỉnh tốn kém đối với các sắp xếp này với các hiệu ứng kéo dài rất lâu sau khi thuế quan giảm.

Hiệu ứng bất ổn: Sự bất ổn chính sách do các chế độ thuế quan tạo ra làm nản lòng đầu tư kinh doanh và làm tăng chi phí thương mại. Một nghiên cứu từ Phòng Ngân sách Yale ước tính rằng sự leo thang thuế quan năm 2025 đã làm giảm tăng trưởng GDP 0.9 điểm phần trăm, một hiệu ứng sẽ chỉ đảo ngược một phần với việc cắt giảm gần đây.

Các kênh truyền dẫn toàn cầu: Sức mạnh của đồng USD tác động đến thương mại toàn cầu thông qua các kênh tài chính (điều kiện thắt chặt do nợ định giá bằng USD trên toàn thế giới), hiệu ứng tài trợ thương mại (làm tăng chi phí nội tệ) và hiệu ứng thanh khoản (hạn chế hoạt động kinh tế, đặc biệt là ở các thị trường mới nổi).

Nghiên cứu từ Ngân hàng Thanh toán Quốc tế kết luận rằng hoạt động thương mại toàn cầu mạnh mẽ khi đồng USD yếu nhưng suy giảm khi đồng USD mạnh. Mô hình này vẫn duy trì sự nhất quán đáng chú ý ngay cả trong các giai đoạn gián đoạn kinh tế lớn.

Kết luận cơ bản

Mối quan hệ tương hỗ giữa thuế quan, sức mạnh của đồng USD, giá hàng hóa và thị trường chứng khoán hình thành một mô hình có thể dự đoán được mà các nhà đầu tư có thể tận dụng để định vị chiến lược. Mặc dù việc cắt giảm thuế quan như thỏa thuận Mỹ-Trung gần đây mang lại sự giải tỏa thị trường ngay lập tức (đặc biệt là về mặt cảm xúc), bằng chứng lịch sử và lý thuyết kinh tế cho thấy cần thận trọng về sự lạc quan bền vững của thị trường. Mức thuế 30% còn lại sẽ tiếp tục làm méo mó dòng chảy thương mại, duy trì áp lực tăng đối với đồng USD và gây áp lực giảm đối với giá hàng hóa. Đợt tăng giá cổ phiếu cũng có khả năng chỉ là tạm thời.

Về mặt kỹ thuật

Chỉ số USD tăng vọt.

Sự bứt phá trên đường kháng cự giảm dần là cực kỳ rõ ràng, và sự vô hiệu hóa động thái dưới mức đáy năm 2023 và 2024 cũng vậy. Cho thấy xu hướng tăng quá rõ ràng, đặc biệt là vì điều này hoàn toàn phù hợp với thiết lập tăng giá từ biểu đồ dài hạn của Chỉ số USD.

Trích dẫn những nhận xét trước đây của tôi về các biểu đồ trên:

“Trên cơ sở ngắn hạn, chúng ta thấy rằng USDX đang trên bờ vực phá vỡ trên đường kháng cự. Đồng thời, một đợt tăng giá trên đường này cũng sẽ đưa USD trở lại trên mức đáy của năm ngoái, do đó vô hiệu hóa đợt giảm giá gần đây.

Đây là hướng đi có khả năng xảy ra nhất, và khi điều đó xảy ra, nhiều người tham gia thị trường sẽ nhận ra rõ ràng rằng xu hướng đã đảo chiều.

Đó là lúc sự sụt giảm trên thị trường kim loại quý sẽ trở nên lớn hơn nhiều.”

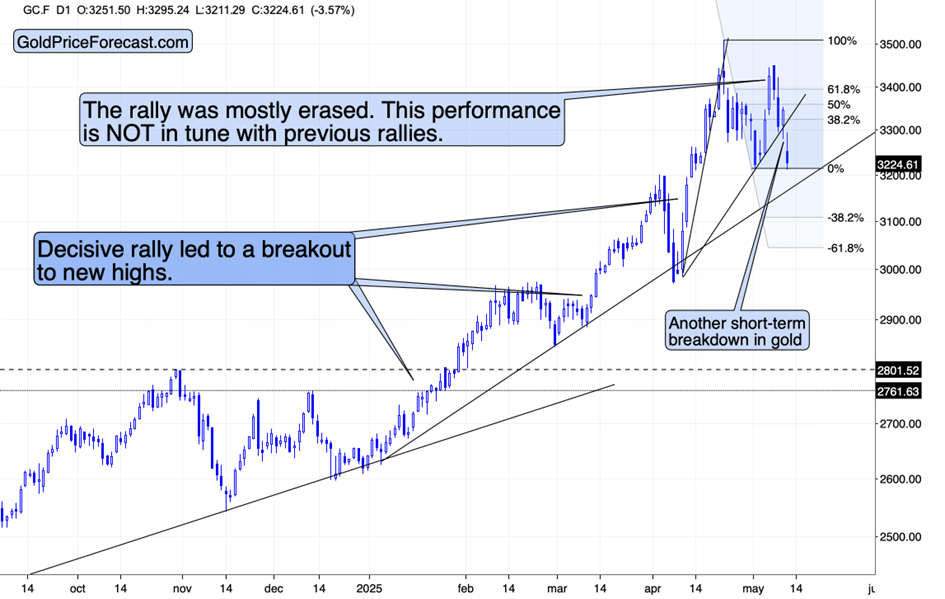

Đợt bứt phá hôm nay của Chỉ số USD thực sự đã làm rõ điều đó, và sự sụt giảm ở vàng cũng khá đáng kể, khi giá vàng giảm hơn 100 USD trong tuần này, mặc dù thị trường ở Mỹ vẫn chưa mở cửa. Một số người có thể đang tận dụng khoảnh khắc này để mua thêm cho tài khoản hưu trí của họ, trong khi những người khác có khả năng sẽ chờ đợi mức giá thấp hơn nữa.

Đà trượt giá của vàng đưa nó trở lại mức thấp đầu tháng Năm và nằm dưới đường hỗ trợ tăng dần dựa trên mức đó và mức thấp tháng Tư.

Tôi đã nói với độc giả của mình rằng đợt tăng giá trước FOMC có khả năng chỉ là tạm thời và điều gì đó sắp bị đảo ngược, và đó chính xác là những gì đã xảy ra.

Điều gì tiếp theo? Giống như đợt tăng giá của Chỉ số USD chỉ mới bắt đầu (rõ ràng dựa trên biểu đồ dài hạn của Chỉ số USD), vàng, bạc và cổ phiếu khai thác mỏ lại trải qua xu hướng ngược lại. Sự sụt giảm ở chúng chỉ mới bắt đầu.

Dường như chỉ có một thứ ngăn cản đà giảm tăng tốc – đó là sức mạnh của thị trường chứng khoán.

Chỉ số S&P 500 tăng vọt dựa trên tin tức. Hóa ra những nhận xét tiêu cực gần đây của tôi về cổ phiếu là sai, trong khi những nhận xét tích cực của Paul Rejczak (Hệ thống Bứt phá Biến động của ông đã báo hiệu mua đối với cổ phiếu cách đây một thời gian) là đúng.

Hiện tượng này cho chúng ta biết hai điều.

Một là – tương tự như những gì chúng ta thấy ở đồng – đợt tăng giá cổ phiếu không lớn bằng đợt trượt giá mà chúng ta thấy vào tháng Tư khi thuế quan được công bố, điều này cho thấy thị trường có thể đang nhận ra thực tế rằng thuế quan cuối cùng sẽ tiêu cực đối với các nền kinh tế thế giới, bao gồm cả nền kinh tế Hoa Kỳ.

Điều còn lại là vì động thái hiện tại khó có khả năng kéo dài dựa trên tình hình cơ bản, chúng ta nên tìm kiếm các yếu tố xác nhận hoặc vô hiệu hóa điều này. Những gì chúng ta thấy ở trên là cổ phiếu tăng nhẹ trên mức cao cuối tháng Ba cũng như mức thoái lui Fibonacci 78.6% (không phổ biến lắm, nhưng vẫn quan trọng). Điều này có nghĩa là việc giảm trở lại dưới các mức đó và đóng cửa dưới ngưỡng này sẽ là sự vô hiệu hóa và là tín hiệu bán.

Liệu chúng ta có thấy điều gì như vậy không? Điều này có khả năng xảy ra do sự đảo chiều của đồng dựa trên đỉnh tam giác (được đề cập trong bản tin cảnh báo giao dịch vàng hôm nay) đến hạn hôm nay. Đồng và cổ phiếu gần đây đã di chuyển đồng bộ, do đó, một đỉnh ở đồng có khả năng tương ứng với đỉnh ở cổ phiếu.

Bây giờ, vì thị trường chứng khoán có lẽ là thứ đang giữ nhiều thị trường chu kỳ ngược khác tăng giá bất chấp sức mạnh của đồng USD (như bạc và cổ phiếu khai thác mỏ), sự sụt giảm cổ phiếu được đề cập ở trên có khả năng sẽ kích hoạt sự sụt giảm ở cả các thị trường khác.

Investing