Vì sao mùa báo cáo lợi nhuận lần này rất quan trọng đối với Mỹ?

Nguyễn Tuấn Đạt

Junior Analyst

Khi những ảnh hưởng từ cuộc chiến thuế quan dần ngấm vào kết quả kinh doanh, đặc biệt là ở các tập đoàn công nghiệp lớn, nhà đầu tư buộc phải nhìn nhận lại mức độ lạc quan trước đây. Những con số cứng cáp không còn đủ để xoa dịu nỗi lo từ triển vọng mờ mịt — và đó mới chính là điều thị trường đang phản ứng mạnh mẽ nhất.

Trong bối cảnh thị trường chứng khoán liên tục dao động mạnh theo những biến động chính trị, mùa báo cáo tài chính quý I nhắc nhở giới đầu tư rằng những con số thực từ doanh nghiệp vẫn là nền tảng quan trọng để định hình kỳ vọng. Các kết quả sơ bộ cho thấy nhiều công ty tiếp tục công bố lợi nhuận khả quan cho quý vừa qua, nhưng triển vọng tương lai lại bị phủ bóng bởi sự mơ hồ của cuộc chiến thương mại. Điều này tạo ra một nghịch lý: dữ liệu cứng thì tích cực, nhưng dữ liệu mềm lại gây lo ngại.

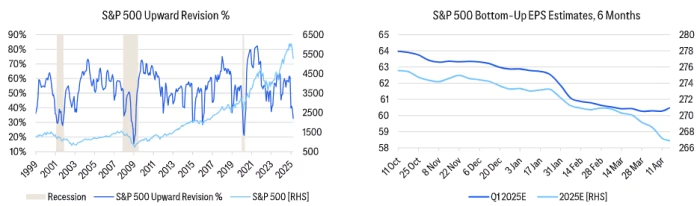

Dù chính sách thuế quan mới được công bố từ đầu tháng 4 đã làm dấy lên nhiều rủi ro, các nhà phân tích Phố Wall dường như vẫn chưa phản ánh đầy đủ điều đó vào các dự báo lợi nhuận. Bằng chứng là dự báo quý I vẫn được giữ nguyên, trong khi ước tính cho cả năm chỉ điều chỉnh giảm rất nhẹ. Những tác động thực tế từ thuế quan có thể sẽ sớm xuất hiện rõ hơn trong các báo cáo tài chính kế tiếp – và khi đó, thị trường có thể sẽ không còn giữ được vẻ bình tĩnh như hiện tại.

Mặc dù các ước tính lợi nhuận cho toàn bộ năm chỉ mới giảm nhẹ, bức tranh thực tế lại ảm đạm hơn nhiều khi tỷ lệ các nhà phân tích nâng dự báo đang ở mức thấp hiếm thấy – chỉ hơn 30%. Điều này cho thấy phần lớn giới phân tích đang âm thầm cắt giảm kỳ vọng, dù tiến hành một cách chậm rãi và chưa đồng loạt. Unhedged nhận định xu hướng điều chỉnh giảm này sẽ còn tiếp diễn trong thời gian tới, nhất là khi các tác động từ chính sách thuế quan ngày càng trở nên rõ ràng.

Đó cũng là lý do khiến giới đầu tư đặc biệt quan tâm đến kết quả kinh doanh của các tập đoàn công nghiệp lớn tại Mỹ. Không chỉ phụ thuộc nhiều vào kế hoạch chi tiêu đầu tư của các doanh nghiệp khác – yếu tố rất nhạy cảm với bất ổn thương mại – các công ty này còn vận hành chuỗi cung ứng toàn cầu, khiến họ trở thành chỉ báo quan trọng về mức độ tổn thương thực tế mà các hàng rào thuế quan đang gây ra cho nền kinh tế.

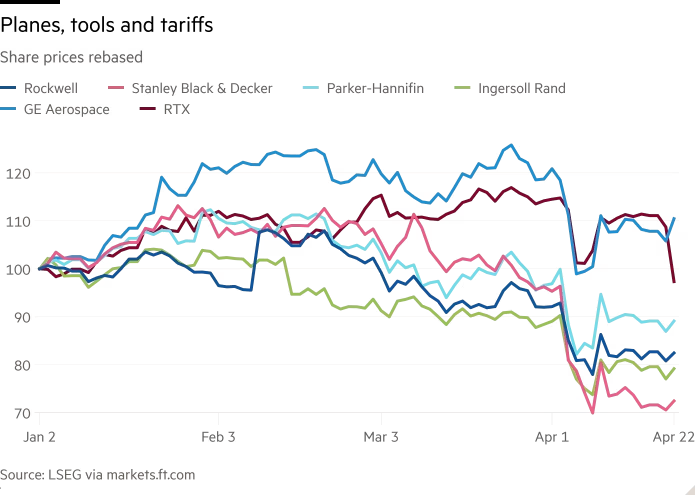

Ngành công nghiệp Mỹ vốn đã rơi vào tình trạng trì trệ suốt từ đầu năm 2022, khi chỉ số đơn hàng mới trong khảo sát ISM liên tục duy trì dưới mốc 50 – ngưỡng cho thấy sự suy giảm. Dù từng có hy vọng phục hồi le lói vào cuối năm 2024, triển vọng này nhanh chóng bị dập tắt bởi làn sóng bất ổn mới đến từ chính sách thuế quan. Các cổ phiếu trong ngành, từ những nhà sản xuất thiết bị như Rockwell, Stanley, Parker hay Ingersoll, cho đến các đại gia hàng không như GE và RTX, đều đã chịu áp lực lớn và mất giá mạnh. Tình trạng này phản ánh rõ kỳ vọng ngày càng ảm đạm của thị trường đối với triển vọng đầu tư và lợi nhuận trong ngành công nghiệp – lĩnh vực vốn đặc biệt nhạy cảm với chi phí đầu vào và chuỗi cung ứng toàn cầu.

Nhiều công ty công nghiệp lớn như Rockwell và Stanley đang phải đối mặt với tác động đáng kể từ chiến tranh thương mại và chính sách thuế quan, làm gia tăng chi phí sản xuất và ảnh hưởng đến doanh thu. Nicole DeBlase của Deutsche Bank chỉ ra rằng 50% doanh thu của Rockwell phụ thuộc vào kế hoạch chi tiêu vốn của các doanh nghiệp khác, điều này khiến công ty chịu tác động mạnh khi các doanh nghiệp thận trọng hơn trong đầu tư.

Đồng thời, Stanley cũng phải chịu tác động bởi 15% chi phí đầu vào đến từ Trung Quốc, khiến công ty phải đối mặt với chi phí tăng lên do thuế quan. Dù một phần những tác động này đã được phản ánh vào giá cổ phiếu, nhưng thị trường vẫn chưa hoàn toàn nhận ra mức độ ảnh hưởng lớn hơn. Theo khảo sát từ nhóm nghiên cứu Wolfe Research, niềm tin vào một chu kỳ phục hồi ngắn hạn trong ngành công nghiệp đã giảm mạnh, với triển vọng hiện tại là khá bi quan.

Kết quả lợi nhuận quý vừa qua của General Electric (GE) và Raytheon Technologies (RTX) đã gây sự chú ý lớn, đặc biệt là khi hai công ty này đưa ra dự báo về tác động tiêu cực từ thuế quan. GE ước tính sẽ mất khoảng 500 triệu USD, tương đương 6% thu nhập trước thuế của năm ngoái, tuy nhiên, thị trường không bất ngờ về con số này và cổ phiếu của GE tăng nhẹ. Trong khi đó, RTX gây bất ngờ khi đưa ra ước tính thiệt hại lên đến 850 triệu USD, chiếm 14% thu nhập trước thuế của năm trước. Sự chênh lệch này đến từ mức thuế quan áp dụng với các khu vực khác nhau, bao gồm Canada, Mexico, Trung Quốc, và các quốc gia khác, cùng với thuế thép và nhôm. Kết quả là cổ phiếu RTX giảm mạnh 10% trong khi thị trường chung tăng 2%, phản ánh sự thất vọng của các nhà đầu tư trước mức thiệt hại cao hơn kỳ vọng. Mùa báo cáo lợi nhuận này có thể sẽ còn chứng kiến thêm nhiều bất ngờ tiêu cực từ các công ty khác.

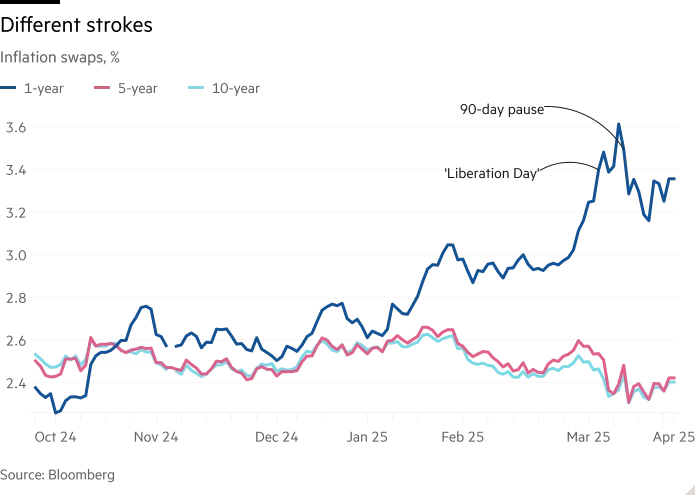

Để đánh giá tác động của các chính sách thuế quan đối với lạm phát, thay vì chỉ tập trung vào kỳ vọng lạm phát dài hạn, thị trường cần chú ý đến kỳ vọng lạm phát ngắn hạn (2 năm). Khoảng cách giữa kỳ vọng lạm phát ngắn hạn và dài hạn đang ngày càng mở rộng, đặc biệt khi các chính sách thuế quan có tác động tức thì đến giá cả. Hoán đổi lạm phát, công cụ tài chính phổ biến để đo lường kỳ vọng lạm phát, hiện gặp một số vấn đề kỹ thuật trong việc phản ánh kỳ vọng ngắn hạn. Do đó, việc chú trọng vào lạm phát ngắn hạn sẽ giúp thị trường có cái nhìn chính xác hơn về xu hướng lạm phát trong bối cảnh hiện nay.

Kỳ vọng lạm phát ngắn hạn đã tăng mạnh sau một loạt chỉ số giá tiêu dùng nóng trong đầu năm, khi thị trường lo ngại rằng giá cả sẽ tiếp tục leo thang trong thời gian tới. Mặc dù vậy, việc Cục Dự trữ Liên bang duy trì lãi suất đã giúp ổn định kỳ vọng lạm phát dài hạn, với nhiều người tin rằng Fed có thể kiểm soát được lạm phát trong dài hạn. Sau thông báo về các chính sách thuế quan, kỳ vọng lạm phát ngắn hạn càng trở nên rõ rệt hơn, khi thị trường dự báo rằng các mức thuế mới sẽ gây tác động lạm phát trong năm tới. Tuy nhiên, nhiều chuyên gia cho rằng tác động này sẽ chỉ là tạm thời, bởi sự suy giảm tăng trưởng có thể làm giảm áp lực lạm phát trong tương lai gần.

Việc tạm dừng 90 ngày thuế đối ứng đối với Trung Quốc đã khiến kỳ vọng lạm phát giảm nhẹ trên ba chuỗi dữ liệu, điều này có thể gây ngạc nhiên. Theo Torsten Slok, kinh tế trưởng tại Apollo, khoảng 37% hàng hóa từ Trung Quốc là hàng trung gian, tức là nguyên liệu được sử dụng trong sản xuất các sản phẩm khác tại Mỹ. Khi mức thuế đối với Trung Quốc gia tăng, chi phí đầu vào cho các nhà sản xuất Mỹ cũng sẽ tăng, đẩy giá cả lên và gây ra lạm phát ngắn hạn. Nếu căng thẳng giữa Mỹ và Trung Quốc kéo dài, lạm phát dài hạn cũng có thể tăng lên, khi sự rạn nứt này làm gián đoạn chuỗi cung ứng và đẩy chi phí sản xuất cao hơn trong tương lai.

Theo Guneet Dhingra, chiến lược gia tại BNP Paribas, sự chững lại của hoán đổi lạm phát trong thời gian gần đây có thể phản ánh kỳ vọng giảm tác động từ việc tăng thuế đối với Trung Quốc. Ông cho rằng trong khi một số người tin rằng các thuế quan không còn tác động mạnh, cách các doanh nghiệp Mỹ hấp thụ chi phí thuế quan sẽ quyết định liệu lạm phát có tiếp tục gia tăng. Thêm vào đó, thị trường vẫn đang chờ đợi câu trả lời cho câu hỏi liệu tăng trưởng kinh tế sẽ chậm lại trước khi lạm phát gia tăng, buộc Fed phải cắt giảm lãi suất, hay liệu lạm phát sẽ tăng trước, khiến Fed phải giữ lãi suất cao hơn.

Financial Times