Bài học của cựu chủ tịch Fed Volcker về việc phục hồi uy tín của Mỹ sau khủng hoảng

Nguyễn Tuấn Đạt

Junior Analyst

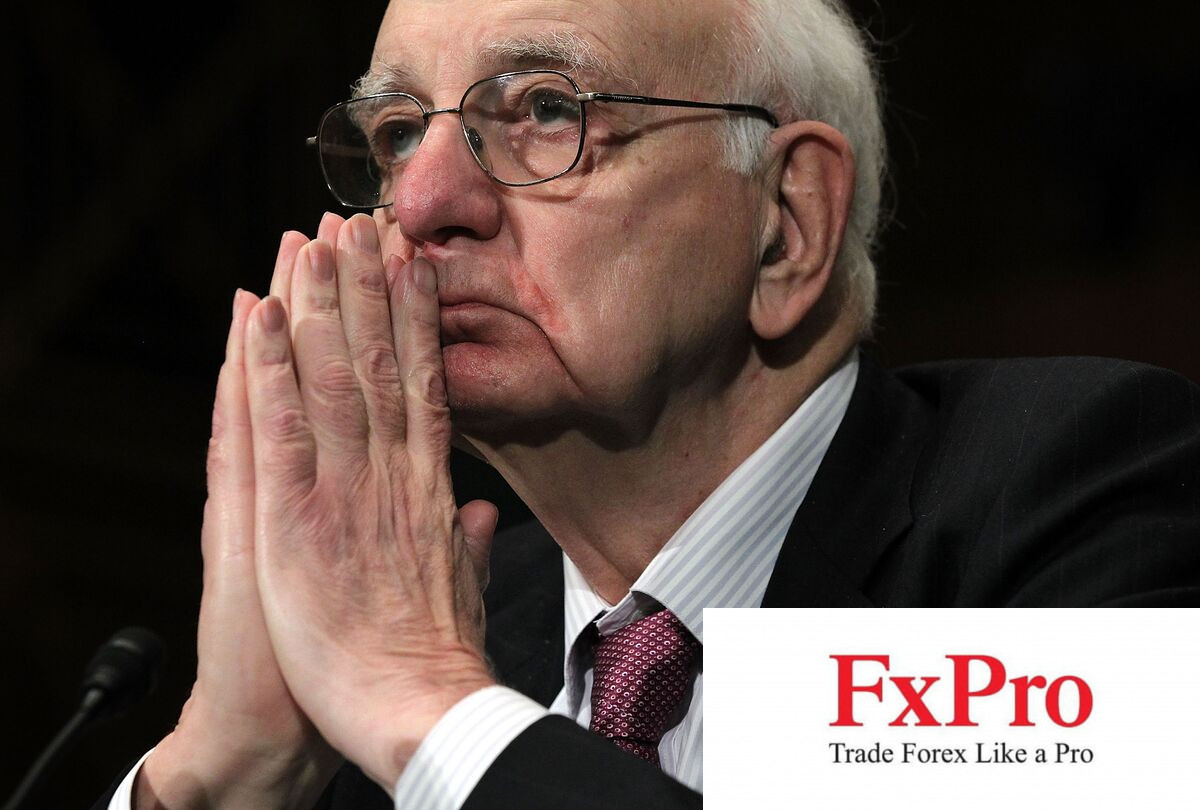

Paul Volcker, chủ tịch Cục Dự trữ Liên bang Mỹ, đã để lại những bài học quan trọng về quản lý kinh tế có năng lực. Trong bối cảnh chính quyền Trump đang đối mặt với những thách thức lớn trong việc duy trì uy tín của Mỹ trên trường quốc tế, những nguyên tắc mà Volcker áp dụng trong suốt sự nghiệp có thể là chìa khóa để phục hồi và giữ vững niềm tin vào đồng đô la và nền kinh tế Mỹ. Tuy nhiên, với những quyết sách mang tính chất đơn phương và thiếu chuẩn bị, chính quyền hiện tại đang đứng trước nguy cơ mất mát nghiêm trọng nếu không thay đổi cách tiếp cận.

Hình ảnh của Volcker như một nhà quản lý kinh tế tài ba đã giúp duy trì niềm tin toàn cầu vào đồng đô la và trái phiếu Kho bạc Mỹ. Những quyết định quan trọng trong sự nghiệp của ông, như việc tham gia vào "Cú sốc Nixon" năm 1971, đã đánh dấu sự chấm dứt của trật tự tài chính toàn cầu hậu chiến, vốn dựa trên vàng, và mở ra một giai đoạn mới. Đến năm 1979, khi trở thành Chủ tịch Fed, Volcker đã triển khai chính sách kiềm chế lạm phát với lãi suất cao kỷ lục, tạo ra một trật tự kinh tế mới, duy trì sự ổn định cho nền kinh tế Mỹ và củng cố niềm tin vào đồng đô la. Tuy nhiên, trong bối cảnh chính quyền Trump hiện nay, các quyết định đơn phương và thiếu chuẩn bị trong việc tái cấu trúc thương mại quốc tế đang làm tổn hại nghiêm trọng đến uy tín mà Mỹ đã xây dựng. Để phục hồi niềm tin này, chính quyền hiện tại cần học hỏi từ những bài học của Volcker, thực hiện các chính sách kinh tế có tính toán kỹ lưỡng và phối hợp chặt chẽ với các đối tác quốc tế.

Lần cuối cùng một tổng thống Mỹ đơn phương làm gián đoạn hệ thống kinh tế toàn cầu là hơn 50 năm trước. Đội ngũ của Tổng thống Richard Nixon nhận ra rằng việc tiếp tục tôn trọng lời hứa chuyển đổi USD của các ngân hàng trung ương nước ngoài thành vàng với tỷ giá 35 USD/ounce, được thiết lập vào năm 1945, là không bền vững. Mỹ đơn giản là không có đủ vàng để bảo đảm chi tiêu cho các khoản đầu tư hậu chiến ở nước ngoài. “Cú sốc Nixon” vào ngày 15 tháng 8 năm 1971 đã chấm dứt thỏa thuận Bretton Woods. Volcker, lúc đó đang là Thứ trưởng Bộ Tài chính phụ trách các vấn đề tiền tệ, đã ngay lập tức bay vòng quanh thế giới để gặp các bộ trưởng tài chính và cố gắng trấn an họ rằng Mỹ vẫn là đối tác đáng tin cậy.

Quyết định chấm dứt hệ thống Bretton Woods không chỉ gây chấn động tức thì mà còn kéo theo hàng loạt hệ quả kéo dài đối với nền kinh tế Mỹ và toàn cầu. Sau “Cú sốc Nixon”, chính quyền ban hành các biện pháp kiểm soát giá cả và áp thuế để hạn chế thiệt hại, nhưng kết quả lại là đồng đô la mất giá mạnh và lạm phát leo thang. Fed đã không thể kiểm soát tình hình khi lạm phát tiếp tục bị thúc đẩy bởi thâm hụt ngân sách ngày càng lớn và các cú sốc giá dầu toàn cầu. Trong nước và trên trường quốc tế, niềm tin vào khả năng điều hành kinh tế của Mỹ bắt đầu lung lay – một đòn giáng mạnh vào vị thế tài chính mà nước này đã dày công xây dựng suốt nhiều thập kỷ.

Khi Paul Volcker được bổ nhiệm làm Chủ tịch Cục Dự trữ Liên bang năm 1979, nước Mỹ đang vật lộn với lạm phát phi mã và niềm tin kinh tế suy giảm. Ông nhanh chóng xác định nhiệm vụ hàng đầu: dập tắt lạm phát bằng mọi giá. Lãi suất liên bang bị đẩy lên gần 20% trong nỗ lực thu hẹp cung tiền, một biện pháp gây tranh cãi nhưng Volcker không hề nao núng. Kết quả, lạm phát bị chế ngự và một kỷ nguyên mới được mở ra – không còn dựa vào vàng để bảo chứng giá trị tiền tệ, mà dựa vào "tiêu chuẩn Volcker": niềm tin vào sự điều hành kinh tế vững vàng, quyết đoán và có trách nhiệm. Chính tiêu chuẩn ấy đã trở thành trụ cột để thế giới liên tục đổ tiền vào trái phiếu Mỹ mỗi khi có biến động, biến đồng đô la thành tài sản an toàn nhất hành tinh suốt nhiều thập kỷ sau.

Do đó, các tổng thống thường nhường quyền cho các chuyên gia khi các vấn đề kinh tế trở nên khó khăn. Carter hầu như im lặng khi chiến dịch chống lạm phát của Volcker gây ra một cuộc suy thoái và làm suy yếu khả năng tái đắc cử của ông. George W. Bush đã lùi lại và để Bộ trưởng Tài chính Henry Paulson, cựu giám đốc điều hành của Goldman Sachs, và Chủ tịch Fed Ben Bernanke làm việc với các nhà lãnh đạo kinh tế toàn cầu để xử lý cuộc khủng hoảng tài chính.

Đúng là các biện pháp kích thích tài khóa quá mức của Tổng thống Joe Biden và phản ứng chậm của Fed đối với việc tăng giá trong đại dịch Covid đã góp phần vào đợt lạm phát tồi tệ nhất kể từ thời Volcker. Tuy nhiên, Jerome Powell đã nhanh chóng rút ra bài học từ Volcker, tăng lãi suất nhanh chóng và đạt được tiến bộ trong việc sửa chữa thiệt hại. Những điều đó cuối cùng chỉ là những tính toán sai lầm trong một thời kỳ biến động bất thường.

Ngược lại, việc Tổng thống Trump "Ngày Giải phóng" làm gián đoạn hệ thống thương mại toàn cầu giống như cú sốc Nixon. Đó là một bước đi đơn phương, mang tính cách mạng nhằm giải quyết các mất cân đối toàn cầu. Sự khác biệt là trong việc thực hiện một cách liều lĩnh.

Thay vì dựa vào phân tích cẩn thận và giao tiếp ngoại giao như đội ngũ của Nixon đã làm, kế hoạch của Trump được xây dựng vội vàng và được trình bày với những lời giải thích mơ hồ và tông điệu hạ thấp các lãnh đạo thế giới. Chính quyền thiếu một chiến lược để quản lý hậu quả trên thị trường tài chính. Thay vì phối hợp với ngân hàng trung ương, tổng thống đã cố gắng bắt nạt Fed để giúp giải quyết vấn đề. Một động thái tạm dừng 90 ngày đối với hầu hết các khoản thuế vào tuần trước cũng là một phản ứng theo bản năng và thiếu phối hợp. Không có gì ngạc nhiên khi đồng đô la và trái phiếu Kho bạc mất giá.

Đã đến lúc chính quyền Mỹ cần vượt ra khỏi thói quen phô trương hình ảnh để tập trung vào nội dung cốt lõi của việc điều hành kinh tế: phân tích thận trọng, lắng nghe chuyên gia và hợp tác nghiêm túc với các đối tác toàn cầu. Nếu tiếp tục hành xử thiếu chiến lược và thiếu tin cậy, nước Mỹ sẽ phải đối mặt với đồng đô la suy yếu và chi phí vay mượn ngày càng tăng – gánh nặng không chỉ cho chính phủ mà cho toàn thể người dân. Trong hồi ký cuối đời, Paul Volcker từng nhấn mạnh rằng sự thành công của bất kỳ chính quyền nào không nằm ở khẩu hiệu, mà ở những công chức có phẩm hạnh và năng lực thực thi. Đó chính là nền tảng tạo nên niềm tin – một tài sản mà nước Mỹ không đủ khả năng để đánh mất.

Bloomberg