Báo cáo tuần EUR/USD: Phe mua yếu thế, EUR/USD tạo đáy mới

Nguyễn Thanh Lịch

Junior Analyst

Tuần tới số liệu về lạm phát mới của US và EU sẽ được công bố.

Một tuần đầy biến động đã kết thúc, EUR/USD tạo mức đáy mới năm 2021 gần con số 1.1500. NHTW Mỹ giữ nguyên lãi suất ở mức 0.25% như dự kiến, và thông báo giảm thu mua 15 tỷ USD tài sản mỗi tháng. Fed sẽ bắt đầu cắt giảm chương trình hỗ trợ đại dịch trị giá 120 tỷ USD vào cuối tháng 11 với việc giảm mua 10 tỷ USD trái phiếu kho bạc và giảm 5 tỷ USD chứng khoán thế chấp (MBS).

Lạm phát dù cao hơn cũng không thể làm lung lay các nhà hoạch định chính sách.

Thông báo này không gây ngạc nhiên cho các nhà đầu tư, vì trong cuộc họp trước đó, các nhà hoạch định chính sách Mỹ lưu ý rằng nền kinh tế đã đạt được hiệu quả với các mục tiêu của NHTW.

Chủ tịch Fed ông J.Powell cho biết họ vẫn tin rằng lạm phát cao chỉ là tạm thời, mặc dù ông có lưu ý rằng các vấn đề về chuỗi cung ứng có thể sẽ kéo dài sang năm sau, nghĩa là lạm phát vẫn ở mức cao.

Ông phủ nhận việc Fed chậm chạp hơn đường cong lạm phát, ông cho rằng rất khó để dự đoán trong bối cảnh đại dịch ở thời điểm hiện tại. Tuy nhiên, tỷ lệ lạm phát hàng năm ở Mỹ đã đạt mức cao nhất trong 13 năm là 5.4% vào tháng 9, trong khi giá PCE, thước đo ưa thích của Fed, giữ ổn định ở mức 3.6% YoY trong tháng thứ ba liên tiếp trong tháng 9. Điều này cho thấy nó có vẻ đang ổn định, nhưng vẫn ở mức quá cao.

Vị chủ tịch nói rằng ông không muốn gây bất ngờ cho thị trường bằng cách thay đổi chiến lược thắt chặt kinh tế, họ có thể điều chỉnh chiến lược khi cần thiết. Lập trường bảo thủ của ông đã gây một số áp lực lên đồng bạc xanh nhưng lại thúc đẩy Phố Wall, mặc dù sự sụt giảm của USD chỉ tồn tại trong thời gian ngắn.

Fed không phải là NHTW duy nhất đổ lỗi cho việc đứt gãy chuỗi cung ứng là nguyên nhân tạo nên áp lực về giá cả và sự tăng trưởng. Điểm chung của hầu hết các ngân hàng trung ương là họ kỳ vọng rằng nguồn cung luân chuyển trở lại sẽ làm giảm lạm phát, mặc dù thực tế là họ không chắc chắn về điều đó.

Chủ tịch ECB bà C.Lagarde phát biểu vào ngày thứ 5 rằng rất khó có khả năng ECB tăng lãi suất vào năm 2022, mặc dù chỉ số CPI của EU đang ở mức cao nhất trong 13 năm là 3.4% theo ước tính tháng 9.

Lagarde nói rằng dự đoán lạm phát trong trung hạn vẫn còn thấp và do đó các điều kiện để tăng lãi suất sẽ “rất khó để hiện thực hóa”.

Báo cáo việc làm ở Mỹ

Chủ tịch Powell đã nói rằng "nếu bạn nhìn lại mức trung bình 3-6-9 tháng, tạo việc làm là từ 550,000-600,000 và nếu chúng ta có thể quay trở lại mức đó thì chúng ta đã đi đúng hướng”.

Việc làm được tạo ra cao hơn mức trung bình trước đó vào tháng 6 và 7 nhưng đã giảm vào tháng 8 và tháng 9. Ngoài ra, JOLTS Job Opening cho thấy số lượng việc làm đã giảm xuống còn 10.4 triệu trong tháng 8, trong khi tỷ lệ nghỉ việc tăng vọt lên 2.9%.

Báo cáo Bảng lương phi nông nghiệp tháng 10 cho thấy Mỹ đã có thêm 531 nghìn việc làm mới trong tháng 10, vượt xa mức kỳ vọng. Tỷ lệ thất nghiệp giảm xuống 4.6%, trong khi tỷ lệ tham gia ổn định ở mức 61,6%. Báo cáo có tác động hạn chế đến USD, đồng USD vẫn giữ vị trí thống trị và đạt mức cao mới so với đồng tiền chung Châu Âu.

Đồng thời, Mỹ cũng công bố một số báo cáo đáng khích lệ liên quan đến tình hình tăng trưởng. Chỉ số PMI ISM của tháng 10 đã giảm xuống 60.8 từ 61.1, mặc dù tốt hơn dự đoán. Chỉ số dịch vụ chính thức đã tăng lên 66.7, tốt hơn nhiều so với mức 61.9 trước đó và đánh bại kỳ vọng của thị trường. Ngoài ra, đơn đặt hàng xuất xưởng tháng 9 tăng 0.2 % so với tháng trước.

Mặt khác, dữ liệu kinh tế Châu Âu cho thấy sự thất vọng. Doanh thu bán lẻ của Đức đã giảm 2.5% so với tháng trước trong tháng 9, trong khi đơn đặt hàng tại nhà máy trong cùng tháng đạt mức tăng khiêm tốn 1.3%. Cuối cùng, sản xuất công nghiệp trong cùng kỳ giảm 1.1%. Tại EU, Chỉ số giá sản xuất tăng lên 16.0% YoY trong tháng 9, cho thấy áp lực lạm phát gia tăng.

Trong tuần tới, EU, Đức và Mỹ sẽ công bố ước tính cuối cùng về số liệu lạm phát tháng 10. Về dữ liệu kinh tế vĩ mô, sẽ không có nhiều điều cần để bàn tới, mặc dù điều đáng chú ý là Đức sẽ công bố Khảo sát ZEW tháng 11, trong khi vào thứ 6 tới, Mỹ sẽ công bố ước tính sơ bộ về chỉ số tâm lý người tiêu dùng Michigan tháng 11.

Phân tích kỹ thuật EUR/USD

EUR/USD đã giảm 2 tuần liên tiếp và giao dịch ở mức thấp nhất kể từ tháng 7 năm 2020. Biểu đồ khung tuần cho thấy nó đã xuyên qua đường SMA200. Đồng thời, các chỉ báo kỹ thuật đã đang cho thấy đà giảm có thể sẽ kéo dài.

Theo biểu đồ khung ngày, cặp tiền này vẫn đang tiếp diễn xu hướng giảm. Sau 1 tuần giá đi quanh đường SMA200 thì cuối cùng cũng đóng cửa nến tuần dưới đường này vào thứ 5. Trong khi đó, các chỉ báo kỹ thuật cho thấy sự tiêu cực, phản ánh lực bán mạnh.

Vùng hỗ trợ chính hiện tại là khoảng 1.1460/70. Mức này phải thu hút người mua ít nhất trong lần test đầu tiên để vượt qua mức đó. Nếu xuyên qua vùng này thì cặp tiền này có thể sẽ có sự sụt giảm tới vùng 1.1400 / 20.

Cặp tiền này sẽ cần phải phục hồi trên 1.1520 trước tiên và 1.1615 sau đó để loại bỏ tâm lý tiêu cực, nhưng người bán có thể sẽ hành động nếu sóng tăng kéo dài đến mức kháng cự mạnh hơn tại 1.1670.

Khảo sát tâm lý thị trường EUR/USD

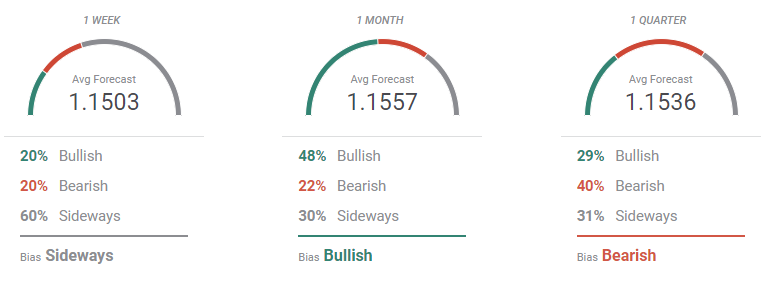

Khảo sát của FXStreet cho thấy thị trường đang mong đợi sự bứt phá trong những ngày sắp tới. Quan điểm theo tuần là trung lập, vì hầu hết những người tham gia thị trường đều cho rằng cặp tiền này bị kẹt quanh mức 1.15. Quan điểm theo tháng là tăng nhẹ, trong khi quan điểm theo quý cho thấy phe gấu chiếm đa số. Đáng chú ý rằng, tỷ giá dự kiến sẽ duy trì dưới ngưỡng 1.1600.

Tổng quan, cặp tiền này có thể sẽ tiếp tục duy trì xu hướng giảm khi độ dốc của 3 đường MA giảm dần. Đà giảm được kỳ vọng tiếp diễn trong 1 quý, với hầu hết mức giá mục tiêu có thể nằm trong vùng 1.13/1.16.

Fxstreet