Canada rút lại thuế kỹ thuật số để cứu đàm phán thương mại với Mỹ; Đồng Loonie phục hồi nhẹ

Diệu Linh

Junior Editor

Thị trường ngoại hối khởi đầu tuần mới với biến động thấp và thị trường chứng khoán châu Á diễn biến trái chiều, song những diễn biến chính trị vẫn đang chi phối một số đồng tiền thuộc nhóm G10. Đồng USD hiện là đồng tiền yếu nhất, trong khi đồng CAD dù phục hồi nhẹ sau mức đáy cuối tuần vẫn chịu áp lực. Đồng JPY dẫn đầu nhờ dòng tiền trú ẩn, trong khi đồng NZD và AUD ghi nhận mức tăng nhẹ.

Tổng quan thị trường

Ottawa đã có bước đi nhằm giảm căng thẳng với Washington khi tuyên bố rút lại kế hoạch áp thuế dịch vụ kỹ thuật số, vốn dự kiến có hiệu lực trong tuần này. Sắc thuế có tính hồi tố nhằm vào các công ty công nghệ Mỹ đã vấp phải phản ứng gay gắt từ Tổng thống Mỹ Donald Trump, người đe dọa dừng mọi cuộc đàm phán thương mại với Canada. Chính phủ Canada mô tả việc rút lại thuế là bước đi chiến lược nhằm bảo vệ tiến trình đàm phán dự kiến diễn ra vào ngày 21/7 và tránh các biện pháp trả đũa về thuế quan.

Thủ tướng Canada Mark Carney và Bộ trưởng Tài chính Champagne nhấn mạnh quyết định này nhằm tạo đột phá cho một khuôn khổ hợp tác mới về kinh tế và an ninh. Thị trường đón nhận tích cực thông tin trên, giúp đồng Loonie xóa bớt một phần thiệt hại, dù tâm lý vẫn còn mong manh trong bối cảnh nhiều bất định trước các hạn chót về thuế trong tháng 7.

Trong khi đó, Vương quốc Anh xác nhận thỏa thuận thương mại một phần với Mỹ đã chính thức có hiệu lực. Theo đó, ô tô xuất khẩu của Anh sẽ được áp mức thuế suất hạn ngạch chỉ còn 10%, và thuế nhập khẩu phụ tùng máy bay được xóa bỏ. Dù là một bước tiến quan trọng, vấn đề thuế thép và nhôm vẫn chưa được giải quyết. Các quan chức Anh tái khẳng định mục tiêu đạt mức thuế 0% với các mặt hàng thép chủ lực trong khuôn khổ đã được nhất trí.

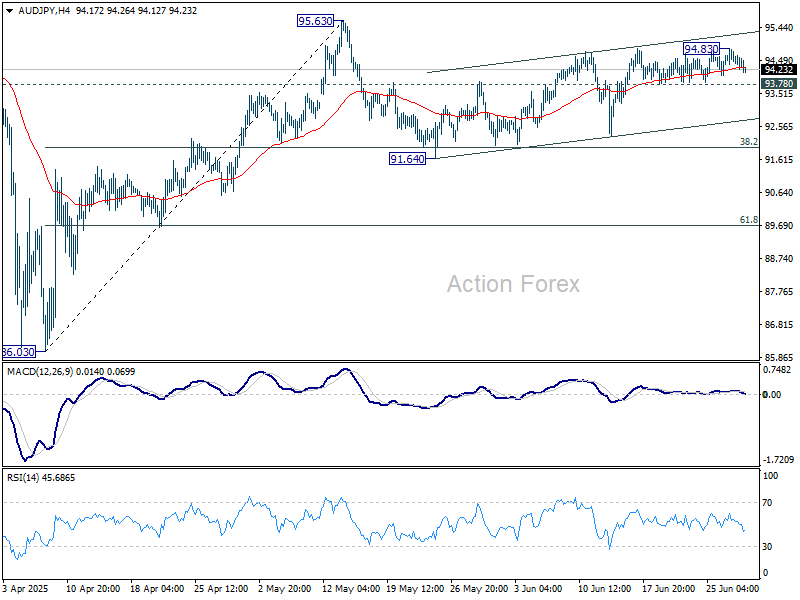

Phân tích kỹ thuật AUD/JPY

Diễn biến phục hồi thất thường của cặp AUD/JPY từ vùng 91.64 có thể sắp kết thúc, khi động lực tăng đang yếu dần trên MACD khung 4 giờ. Nếu giá phá vỡ mốc hỗ trợ 93.78 một cách rõ ràng, đây sẽ là tín hiệu cho thấy mô hình điều chỉnh từ đỉnh ngắn hạn 95.63 đã bắt đầu. Kịch bản này có thể kéo giá giảm sâu hơn về vùng hỗ trợ 94.64 tiếp theo.

Tình hình tại châu Á (tính đến thời điểm hiện tại):

- Nikkei (Nhật Bản) tăng 0.79%

- HSI (Hồng Kông) giảm -0.38%

- Shanghai SSE (Trung Quốc) tăng 0.38%

- Strait Times (Singapore) tăng 0.03%

- Lợi suất trái phiếu chính phủ Nhật Bản kỳ hạn 10 năm giữ ổn định ở mức 1.437%

Sản xuất công nghiệp Nhật Bản tháng 5 chỉ tăng 0.5% - thấp hơn kỳ vọng

Sản lượng công nghiệp của Nhật Bản trong tháng 5 chỉ tăng 0.5% so với tháng trước, thấp hơn rất nhiều so với mức kỳ vọng 3.4%. Dù có sự cải thiện trong các ngành chủ chốt như máy móc và ô tô, năm phân ngành – dẫn đầu là thiết bị vận tải không thuộc ngành ô tô – ghi nhận mức sụt giảm.

Số liệu cho thấy lượng hàng xuất xưởng tăng 2.2% trong khi tồn kho giảm -1.9%, mang đến một số tín hiệu tích cực, nhưng chưa đủ để làm thay đổi quan điểm thận trọng của Bộ Kinh tế, Thương mại và Công nghiệp (METI).

METI giữ nguyên đánh giá rằng sản lượng đang "dao động thiếu rõ ràng". Khảo sát các nhà sản xuất cho thấy kỳ vọng tăng trưởng sản lượng trong tháng 6 chỉ đạt 0.3%, và giảm -0.7% trong tháng 7.

Chỉ số PMI sản xuất Trung Quốc tăng lên 49.7 – Doanh nghiệp nhỏ vẫn yếu

Chỉ số PMI sản xuất chính thức của Trung Quốc (do NBS công bố) tăng nhẹ từ 49.5 lên 49.7 trong tháng 6, đúng như kỳ vọng. Mặc dù vẫn nằm trong vùng thu hẹp (dưới 50) tháng thứ ba liên tiếp, sự cải thiện ở sản lượng (51.0) và đơn hàng mới (50.2) cho thấy một số dấu hiệu ổn định. Các doanh nghiệp lớn dẫn đầu đà cải thiện khi PMI tăng lên 51.2. trong khi tình hình của doanh nghiệp nhỏ xấu đi đáng kể – chỉ số giảm 2 điểm xuống 47.3.

Chỉ số PMI phi sản xuất cũng nhích nhẹ từ 50.3 lên 50.5 nhờ hoạt động xây dựng phục hồi. Chỉ số hoạt động kinh doanh xây dựng tăng lên 52.8, trong khi dịch vụ giảm nhẹ xuống 50.1. PMI tổng hợp tăng từ 50.4 lên 50.7, cho thấy đà phục hồi vẫn còn khá yếu.

Niềm tin kinh doanh New Zealand tăng mạnh lên 46,3 – Nhưng triển vọng vẫn nhiều thách thức

Niềm tin kinh doanh tại New Zealand cải thiện đáng kể trong tháng 6, khi chỉ số ANZ tăng từ 36.6 lên 46.3. Chỉ số kỳ vọng hoạt động của doanh nghiệp tăng từ 34.8 lên 40.9. Kỳ vọng lạm phát giữ ổn định ở mức 2.71%.

Tuy nhiên, ANZ cảnh báo rằng môi trường nền tảng vẫn còn nhiều khó khăn, với áp lực chi phí kéo dài, biên lợi nhuận bị thu hẹp và bối cảnh toàn cầu tiếp tục “kìm hãm khả năng chấp nhận rủi ro”. Dù tăng trưởng quý I đạt 0.8% theo quý được xem là tích cực, ngân hàng cho biết triển vọng quý II “không mấy sáng sủa”. Dù tâm lý cải thiện, điều kiện kinh doanh thực tế và nhu cầu vẫn có thể chịu áp lực trong những tháng tới.

ANZ tiếp tục dự báo Ngân hàng Dự trữ New Zealand (RBNZ) sẽ cắt giảm lãi suất nhiều hơn so với kế hoạch hiện tại của cơ quan này, cho rằng đà phục hồi sẽ không đạt kỳ vọng của nhà hoạch định chính sách. Tuy vậy, ANZ cũng thừa nhận RBNZ đang có xu hướng hành động thận trọng, nhằm cân bằng giữa rủi ro lạm phát và nền kinh tế đang chậm lại.

Tuần này: NFP và ISM của Mỹ, CPI Khu vực đồng euro, và biên bản họp ECB được theo dõi chặt chẽ

Thị trường sẽ tập trung vào báo cáo việc làm phi nông nghiệp (Non-Farm Payrolls – NFP) của Mỹ trong tháng 6 – trong bối cảnh Fed đang tỏ ra sẵn sàng chờ đợi trước khi tiếp tục nới lỏng chính sách. Các phát biểu gần đây của Chủ tịch Jerome Powell và phần lớn quan chức Fed cho thấy họ vẫn đánh giá thị trường lao động khá vững, dù tuyển dụng tư nhân có chậm lại. Với việc thuế nhập khẩu dự kiến đẩy lạm phát tăng trong ngắn hạn, Fed dường như vẫn đang quan sát để đánh giá tác động thực tế lên giá cả và hoạt động kinh tế.

Trừ khi dữ liệu NFP yếu đến bất ngờ, khả năng cắt giảm lãi suất trong tháng 7 vẫn bị loại trừ. Tháng 9 được xem là thời điểm sớm nhất cho lần nới lỏng tiếp theo. Tuy nhiên, nếu dữ liệu thực sự yếu, thị trường có thể củng cố kỳ vọng cắt giảm trong tháng 9 và thậm chí tăng khả năng cho ba lần cắt lãi trong năm nay. Hiện tại, hợp đồng tương lai định giá xác suất ba lần cắt lãi ở mức 56%.

Ngoài NFP, các nhà đầu tư sẽ theo dõi chỉ số PMI ISM sản xuất và dịch vụ của Mỹ để có thêm tín hiệu về hoạt động, thị trường lao động và áp lực lạm phát. Các chỉ số thành phần về giá và việc làm sẽ được chú ý đặc biệt.

Tại châu Âu, thị trường sẽ dõi theo CPI sơ bộ tháng 6 và biên bản cuộc họp ECB. Câu hỏi trọng tâm là liệu ECB đã kết thúc chu kỳ nới lỏng hiện tại hay vẫn thấy cần có thêm một điều chỉnh cuối cùng. Dù thị trường định giá cao khả năng có thêm một lần cắt lãi vào tháng 9, nhưng sự đồng thuận trong giới chuyên gia vẫn thấp – theo một khảo sát của Reuters, chỉ 53% nhà kinh tế cho rằng ECB sẽ tiếp tục nới lỏng.

Các nhà đầu tư sẽ tìm manh mối từ biên bản họp xem các nhân vật chủ chốt như Kinh tế trưởng Philip Lane có ủng hộ một đợt cắt giảm nữa hay không. Nếu ECB có giọng điệu "dovish", kỳ vọng cắt giảm sẽ được khơi dậy trở lại và gây áp lực lên đồng EUR. Ngược lại, nếu ECB cho rằng chính sách hiện tại đã phù hợp, thị trường có thể điều chỉnh lại theo hướng "giữ nguyên lãi suất".

Những sự kiện nổi bật trong tuần:

- Thứ Hai: Sản xuất công nghiệp Nhật Bản; PMI NBS Trung Quốc; Chỉ số giá nhập khẩu, doanh số bán lẻ và CPI sơ bộ của Đức; GDP quý I cuối cùng của Anh; Chỉ số KOF Thụy Sĩ; PMI Chicago của Mỹ

- Thứ Ba: Khảo sát Tankan Nhật Bản, PMI sản xuất cuối kỳ, niềm tin tiêu dùng; PMI Caixin Trung Quốc; Doanh số bán lẻ và PMI sản xuất Thụy Sĩ; PMI sản xuất Eurozone và CPI sơ bộ; Tỷ lệ thất nghiệp Đức; PMI sản xuất Anh; ISM sản xuất Mỹ

- Thứ Tư: Cơ sở tiền tệ Nhật Bản; Doanh số bán lẻ Úc; Tỷ lệ thất nghiệp Eurozone; Việc làm ADP Mỹ; PMI sản xuất Canada

- Thứ Năm: Cán cân thương mại Úc; PMI dịch vụ Caixin Trung Quốc; CPI Thụy Sĩ; PMI dịch vụ Eurozone; Biên bản họp ECB; PMI dịch vụ Anh; Cán cân thương mại Canada; NFP, đơn xin trợ cấp thất nghiệp, cán cân thương mại và ISM dịch vụ Mỹ

- Thứ Sáu: Chi tiêu hộ gia đình Nhật Bản; Đơn hàng nhà máy Đức; Sản xuất công nghiệp Pháp; Tỷ lệ thất nghiệp Thụy Sĩ; PMI xây dựng Anh; PPI Eurozone

Triển vọng cặp USD/CAD khung ngày

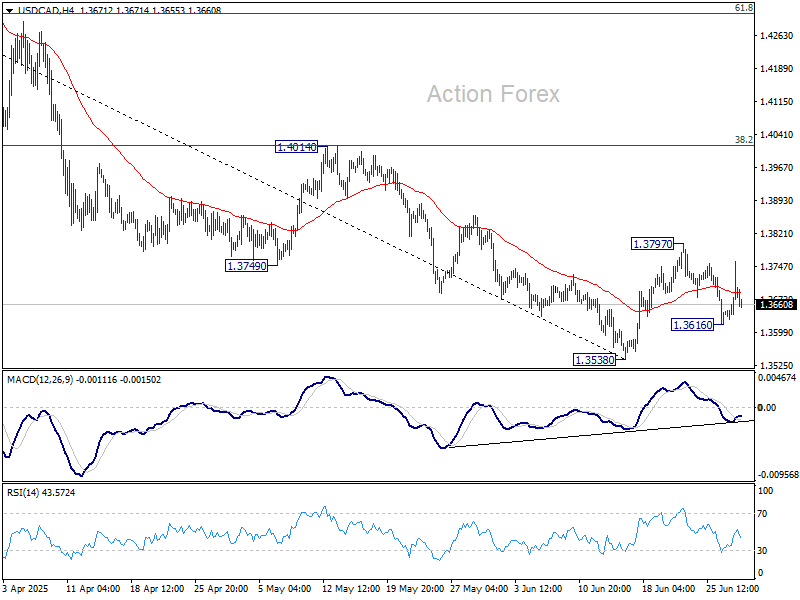

Pivots trong ngày: (S1) 1.3619; (P) 1.3689; (R1) 1.3750

USD/CAD giảm nhẹ hôm nay nhưng vẫn duy trì trong biên độ 1.3616–1.3797. Xu hướng trong ngày hiện trung lập. Nếu phá vỡ mức 1.3797, xu hướng phục hồi từ đáy ngắn hạn 1.3538 sẽ được nối dài, với mục tiêu tiếp theo tại vùng kháng cự 1.4014 (trùng với mức thoái lui Fibonacci 38.2% từ 1.4791 về 1.3538). Tuy nhiên, nếu phá xuống dưới 1.3616, thị trường sẽ quay lại kiểm tra mức đáy 1.3538.

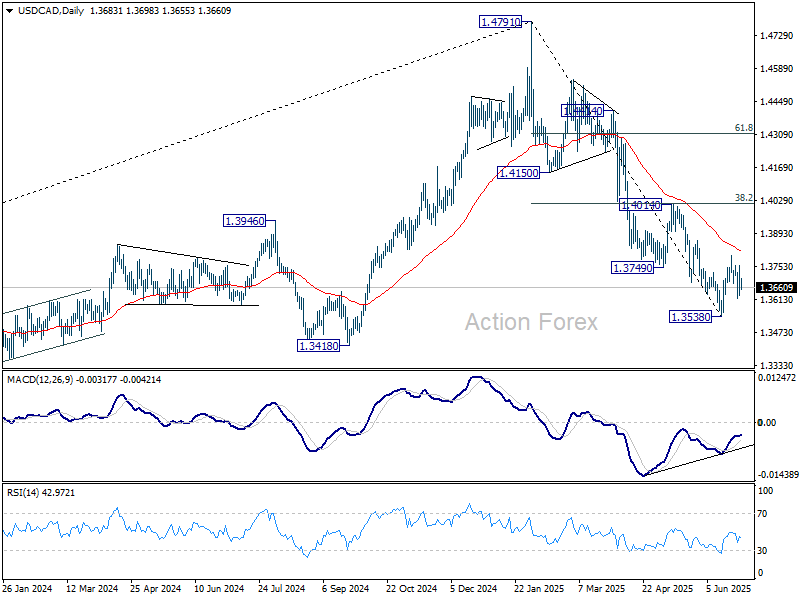

Trong bức tranh lớn hơn, biến động giá từ đỉnh trung hạn 1.4791 có thể là điều chỉnh cho xu hướng tăng từ đáy 1.2005 (năm 2021), hoặc là tín hiệu đảo chiều xu hướng. Dù ở kịch bản nào, xu hướng giảm sẽ tiếp diễn nếu mức kháng cự 1.4014 vẫn được giữ vững. Mục tiêu tiếp theo là mức thoái lui 61.8% từ 1.2005 đến 1.4791. tương ứng với 1.3069.

Action Forex