Dự báo giá Vàng – Liệu một đợt giảm điều chỉnh đang đến gần?

Đỗ Duy Đạt

Associate Manager, FX G7

Phân tích kỹ thuật dựa trên tiền đề đã được chứng minh rằng lịch sử có xu hướng lặp lại và việc bỏ qua nó có thể đem đến bất lợi cho bạn. Các mô hình giá trong lịch sử (dựa trên sự tương đồng) có một vị trí nhất định trên "hành lang danh vọng" - Vậy, sự tương đồng giữa năm 2008 và năm 2020 là gì?

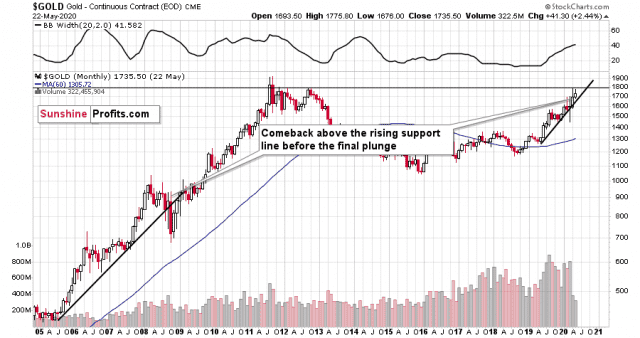

Sự tương đồng dài hạn với những gì đã xảy ra trong năm 2008 dường như vẫn còn nguyên vẹn:

Vào năm 2008, sau đợt lao dốc ban đầu, và một nỗ lực không thành công để đóng cửa phía dưới đường hỗ trợ xu hướng tăng, vàng đã phục hồi mạnh mẽ trở lại lên trên đường xu hướng này và đóng cửa tháng ở mức đó. Điều tương tự cũng đã xảy ra vào tháng 3, 2020.

Trong tháng tiếp theo của năm 2008, vàng đã tăng giá và đóng cửa rõ ràng phía trên đường hỗ trợ xu hướng tăng. Trường hợp tương tự đã xảy ra vào tháng 4, 2020.

Trong tháng tiếp theo của 2008 - tương tự như tháng 5 năm 2020 - Vàng ban đầu đã tăng cao hơn, nhưng sau đó đã giảm xuống mức thấp mới và cuối cùng đóng cửa tháng bên dưới đường hỗ trợ xu hướng tăng. Chúng ta có thể sẽ thấy điều tương tự trong tháng này.

Trên thực tế, có vẻ như sự việc tương tự đã diễn ra trong tháng này - Vàng đã tiến rất gần đến mức cao nhất của tháng Tư, nhưng không thể bứt phá cao hơn và nó hiện đang giảm trở lại. Còn quá sớm để nói chắc chắn 100% rằng đỉnh đã được thiết lập, nhưng kết hợp điều này với những gì chúng ta thấy trên Biểu đồ chu kỳ (seasonality chart) của Vàng, cho thấy có khả năng đỉnh đã hình thành hoặc nó sẽ hình thành trước thời điểm cuối tháng này.

Hãy cùng chờ xem vàng có thể giảm đến đâu trong đợt điều chỉnh này. Nói tóm lại, những điều trên được dựa vào biểu đồ giá Vàng dài hạn và nó chưa thay đổi trong tuần này.

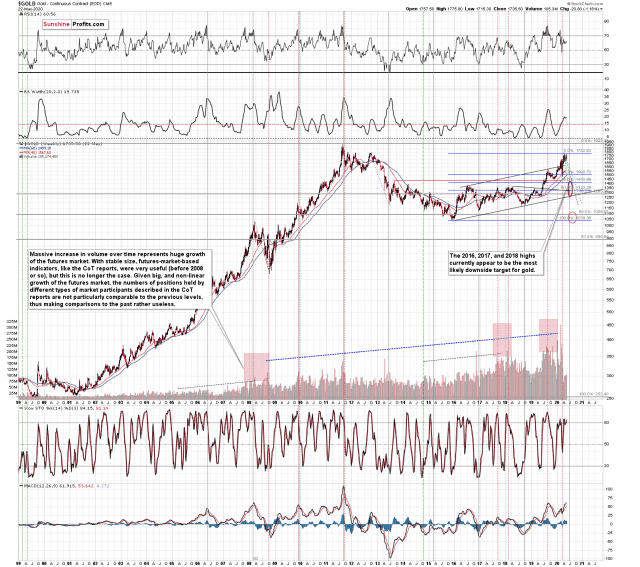

Ước tính hiện tại (và nó có thể thay đổi trong những ngày tiếp theo) của chúng tôi là Vàng sẽ giảm xuống mức cao nhất của năm 2016, 2017 và 2018 - thấp hơn một chút so với mức 1,400 đô la. Tại sao? Bởi vì mức này được xác nhận bởi nhiều mức đỉnh, và điều này làm cho nó trở thành mức hỗ trợ mạnh nhất nằm dưới mức thấp của năm 2020.

Hơn nữa, trở lại năm 2008, vàng đã chạm đáy thấp hơn khoảng 8% so với đáy tháng 9 ban đầu. Đáy của giá Vàng gần đây là khoảng $1,451. Nếu lịch sử lặp lại, vàng có thể giảm xuống 92% x $ 1,451 = khoảng $ 1,335.

Năm 2008, Vàng cũng giảm khoảng 27% từ mức cao trước đó. Nếu lịch sử lặp lại ở đây và Vàng đã tạo đỉnh, chúng ta có thể thấy đáy Vàng ở mức 73% x $1,789 = khoảng $1,306.

Mức đỉnh năm 2016, 2017 và 2018 là mức hỗ trợ mạnh nhất, gần với các mức giá nêu trên. Phân tích cơ bản của Vàng hiện tại thậm chí còn tốt hơn so với năm 2008, vì vậy chúng tôi nghĩ rằng việc tìm kiếm các mức hỗ trợ nằm trên các mức giá dựa vào 2008 đã đề cập ở trên là phù hợp hơn. Các mức cao của năm 2016, 2017 và 2018 đáp ứng yêu cầu này.

Điều này có nghĩa là vàng có thể sẽ chạm đáy trong khoảng từ 1,350 đến 1,380 đô la.

Tất nhiên, các ước tính trên giả địng rằng Vàng sẽ giảm đáng kể, trong khi chỉ số USD bứt phá cao hơn.

Cách giá Vàng phản ứng với đợt tăng giá của USD từ mức hiện tại lên mức cao nhất năm 2020 sẽ cho chúng ta biết rất nhiều về xu hướng của Vàng trong những tuần tiếp theo.

Lưu ý rằng điểm đảo chiều xu hướng theo chu kỳ dài hạn của Vàng (được đánh dấu bằng các đường thẳng đứng, màu xám) sẽ xảy ra vào tháng 7. Khoảng thời gian trước đỉnh năm 2011, những điểm đảo chiều này là đỉnh, và sau đỉnh năm 2011, những điểm đảo chiều này tương ứng với các vùng đáy lớn. Nếu Vàng chạm đáy vào tháng 7, thì bây giờ là thời điểm thích hợp để nó bắt đầu giảm giá. Yếu tố này đóng vai trò là một tín hiệu "Bearish."

Tóm lược

Hiệu suất trong lịch sử của Vàng năm 2008 vẫn có thể liên quan đến các động thái của kim loại quý mà chúng ta đang thấy ở thời điểm hiện tại. Cùng với Biểu đồ chu kỳ của Vàng, có khả năng rằng Vàng hiện đang tạo đỉnh. Điều này được hỗ trợ thêm bởi phản ứng của Vàng với việc đồng bạc xanh đang yếu dần. Khi Vàng không thể bứt phá để phản ứng với điều đó, ông vua của các kim loại quý đang gửi đi một thông điệp có phần “Bearish”.