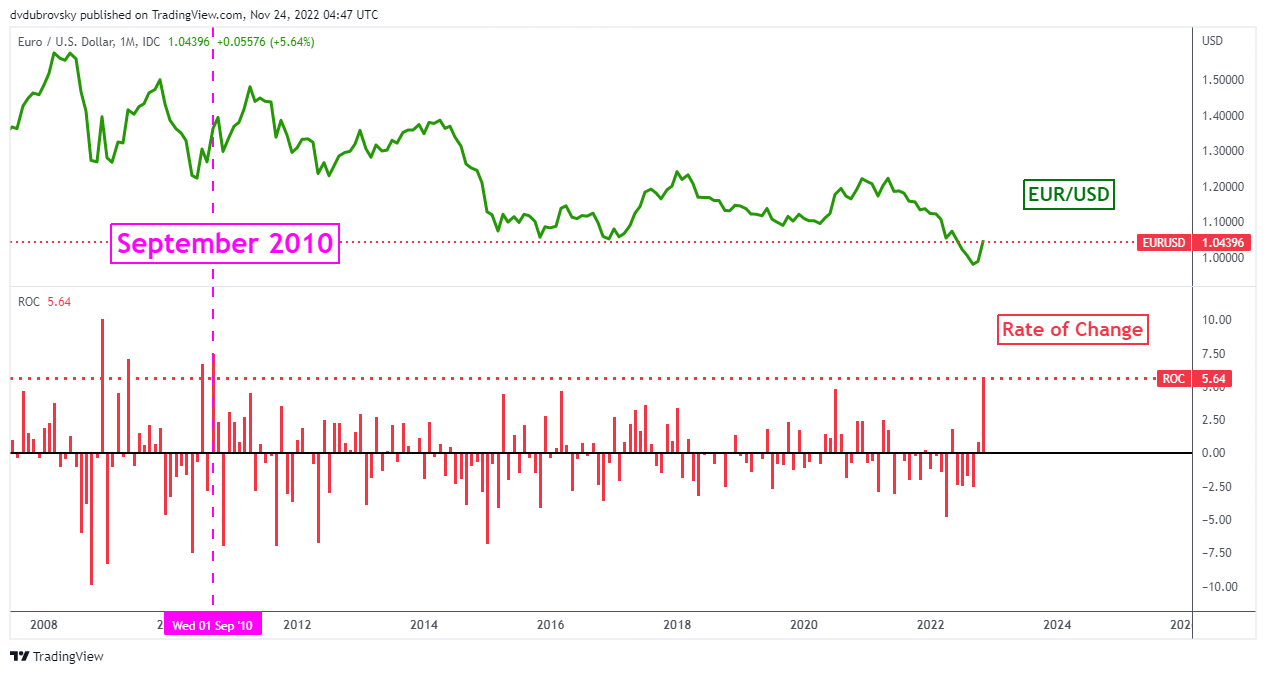

EUR/USD hướng tới tháng tốt nhất kể từ năm 2010? Mọi con mắt đổ dồn vào dữ liệu CPI Châu Âu

Tùng Trịnh

CEO

Đồng Euro đang trên đường hướng tới tháng tốt nhất kể từ năm 2010, khi thị trường tập trung vào tương quan chính sách giữa Fed và ECB. Các trader EUR/USD đang dõi theo dữ liệu bảng lương phi nông nghiệp Mỹ và chỉ số CPI của Eurozone tuần sau

Đồng Euro tăng mạnh so với đô la Mỹ trong một tuần nghỉ lễ hầu như không có dữ liệu kinh tế quan trọng. Cặp EUR/USD đang chuẩn bị có tháng tốt nhất kể từ tháng 9 năm 2010! Sự tăng giá nhanh chóng của đồng Euro tiếp tục xuay quanh sự tương quan giữa ECB và Fed, trong đó Fed chiếm nhiều giấy mực hơn.

Những gì chúng ta đã nghe được từ các nhà hoạch định chính sách của Fed gần đây là tốc độ tăng lãi suất có thể sẽ chậm lại trong các cuộc họp sắp tới. Điều này đã được củng cố thêm bởi biên bản cuộc họp của FOMC vào tuần trước. Báo cáo nhấn mạnh rằng tháng 12 có khả năng chuyển sang giai đoạn tăng lãi suất 50 điểm cơ bản, trong khi trước đó là 75 điểm. Tuy nhiên, một điều mà các nhà giao dịch không được quên, là việc thắt chặt vẫn đang diễn ra.

Biên bản cũng tiết lộ rằng lãi suất có thể sẽ đạt đỉnh ở mức cao hơn dự kiến trước đó. Mặc dù động thái này tiếp tục thể hiện quan điểm diều hâu, nhưng thị trường quan tâm nhiều hơn đến tương quan chính sách giữa 2 Ngân hàng trung ương. Do đó, sự giảm tốc của Fed hết sức quan trọng. Trong khi đó, thành viên Hội đồng quản trị ECB, Vasile, đã lưu ý vào tuần trước rằng “tốc độ tăng lãi suất hiện tại là phù hợp”. Vì vậy, trong khi ECB vẫn đang theo đúng kế hoạch, thì Fed lại đang điều chỉnh đường lối của mình.

Đây không phải là một sự xoay trục, chúng ta còn cách xa thời điểm đó. Các nhà giao dịch cần nhớ rằng dữ liệu kinh tế sắp tới rất quan trọng. Ở châu Âu, đồng Euro cũng như lạm phát cơ bản của Eurozone, lạm phát của Đức và dữ liệu việc làm đang được chú ý. Các thị trường đang định giá ECB sẽ tăng lãi suất thêm ít nhất 50 bps vào tháng 12.

Trong khi đó, Đô la Mỹ cũng có sẽ đón nhận nhiều dữ liệu kinh tế tuần sau, bao gồm thước đo lạm phát quen thuộc của Fed - PCE lõi, và báo cáo bảng lương phi nông nghiệp của tháng 11. Hãy nhớ rằng, Fed chỉ đang điều chỉnh tốc độ tăng lãi suất của mình một cách chiến lược khi việc thắt chặt có tác động trễ đến nền kinh tế. Những số liệu nếu vẫn còn lạc quan, có thể dễ dàng khiến ngân hàng trung ương tiếp tục lộ trình hiện tại, mang lại sự suy giảm trong tâm lý thị trường, và thúc đẩy đồng USD. Vẫn còn quá sớm để gọi sự tăng giá của đồng Euro là một bước ngoặt.

DailyFX