Franc Thụy Sĩ liên tục mạnh lên nhờ nhu cầu trú ẩn gia tăng do bất ổn chính trị tại châu Âu. SNB liệu có khiến thị trường "bật ngửa" lần hai?

Thành Duy

Junior editor

Suốt 6 tháng qua, đồng CHF liên tục sụt giảm so với các đồng tiền G10 do động thái táo bạo của SNB hồi tháng 3. Tuy nhiên gần đây, CHF đã đảo chiều tăng ngắn hạn nhờ nhu cầu trú ẩn của các nhà đầu tư gia tăng.

Sự bất ổn chính trị trước thềm cuộc bầu cử Pháp sắp tới đã củng cố sức mạnh của đồng Franc Thụy Sĩ (CHF), dẫn đến ba tuần giảm liên tiếp của cặp EUR/CHF. Tuy nhiên, quyết định chính sách tiền tệ phái bất ngờ của Ngân hàng Trung ương Thụy Sĩ (SNB) vào chiều nay, 14:30 ngày 20/06 (theo giờ Việt Nam) có thể tạm thời chặn đứng đà tăng của đồng CHF.

Đồng Franc Thụy Sĩ đảo chiều tăng

Q1/2024, đồng CHF sụt giảm so với hầu hết các đồng tiền G10, đặc biệt là đồng USD. Nguyên nhân chính khiến đồng CHF sụt giảm trước đó là do lập trường "dovish" của SNB. SNB là ngân hàng trung ương G10 đầu tiên quyết định chấm dứt chu kỳ tăng lãi suất vào ngày 18/03 và cũng là lần đầu tiên trong 9 năm qua, lãi suất điều hành giảm xuống mức 1.5%.

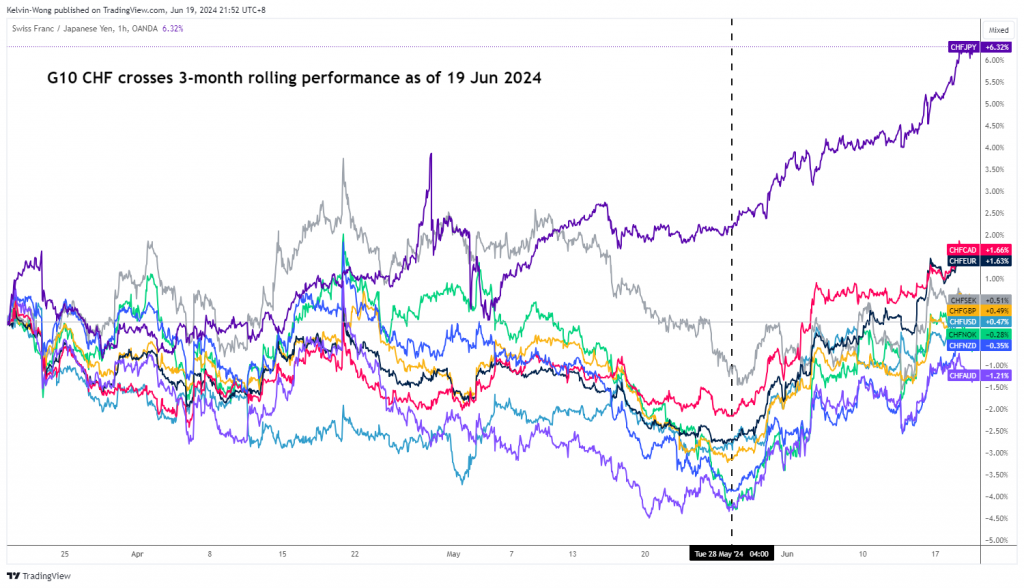

(Hình 1: Biểu đồ hiệu suất 3 tháng gần nhất của các cặp CHF/G10 tính đến ngày 19/06/2024)

Đồng CHF bắt đầu đảo chiều vào cuối tháng 5 và tiếp tục tăng so với đồng EUR kể từ đầu tháng 6. Nếu tính theo 3 tháng gần nhất, đồng CHF tăng 1.6% so với đồng EUR (Hình 1). Nguyên nhân chính là do sự bất ổn chính trị ở Pháp, một trong những nền kinh tế chủ chốt trong Liên minh châu Âu (EU). Đảng cực hữu của Le Pen đang giành được ưu thế đáng kể so với đảng trung dung của Tổng thống Pháp Macron trong cuộc bầu cử sắp tới (vòng 1 diễn ra vào ngày 30/06). Sự gia tăng ảnh hưởng chính trị của đảng cực hữu "National Rally" tại Pháp có thể cản trở triển vọng tăng trưởng kinh tế vì đảng này có xu hướng ủng hộ các chính sách tài khóa nới lỏng hơn, có thể làm tăng thâm hụt ngân sách và cuối cùng dẫn đến tăng thuế trong tương lai.

Rủi ro tín dụng gia tăng qua lăng kính TPCP

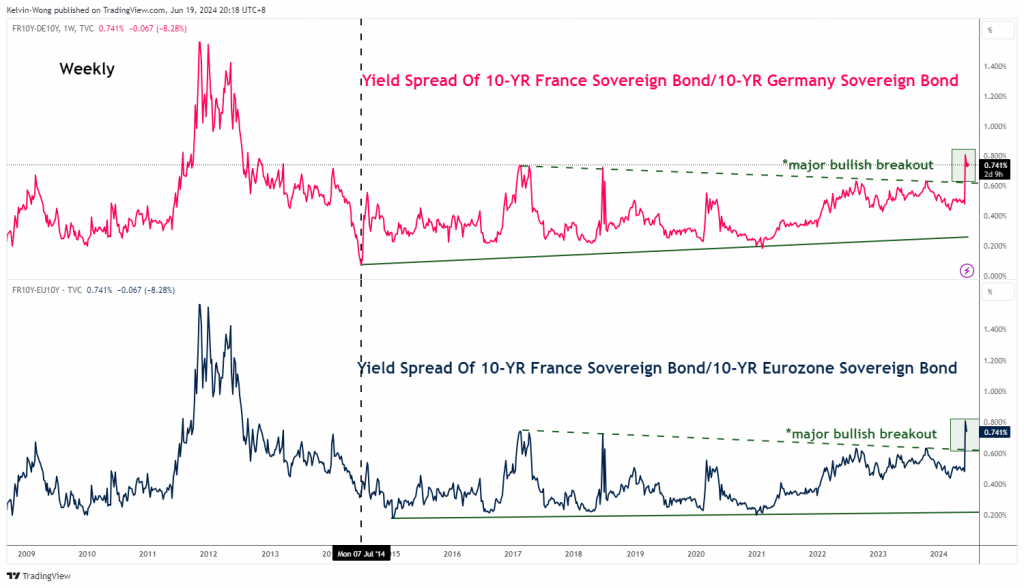

(Hình 2: Biểu đồ chênh lệch lợi suất TPCP Pháp và Đức kỳ hạn 10 năm tính đến ngày 19/06/2024)

Như đã đề cập ở trên, nguy cơ thâm hụt ngân sách của Pháp bởi các chính sách tài khóa mở rộng hơn do đảng cánh hữu thúc đẩy có thể làm gia tăng rủi ro tín dụng trong cơ chế định giá thị trường đối với TPCP nước này. Điều này được phản ánh trong biến động hiện tại của chênh lệch lợi suất giữa TPCP Pháp và Đức kỳ hạn 10 năm.

Chênh lệch lợi suất giữa TPCP Pháp và Đức kỳ hạn 10 năm đã mở rộng lên mức cao nhất gần 12 năm là 81 bps vào thứ Sáu tuần trước, ngày 14/06. Mặc dù mức chênh lệch này đã giảm bớt kể từ đầu tuần, nhưng vẫn đang neo ở mức cao 74 bps, cho thấy sự bất ổn chính trị ở châu Âu tiềm ẩn trong kết quả bầu cử Pháp sắp tới, từ đó gây áp lực giảm lên cặp EUR/CHF (xem Hình 2).

Cho đến nay, EUR/CHF đã ghi nhận ba tuần giảm liên tiếp, tổng cộng 4% kể từ cuối tháng 5 và bắt đầu tuần này với sắc đỏ nhẹ, chạm mức thấp nhất 18 tuần là 0.9478.

Quyết định của SNB có thể tạm dừng đà giảm của EUR/CHF?

Hôm nay, ngày 20/06, SNB sẽ công bố quyết định chính sách tiền tệ mới nhất. SNB nổi tiếng là "thường xuyên" đưa ra những bất ngờ cho thị trường, ví dụ như việc cắt giảm lãi suất 25 bps tháng 3 trước ECB, và đáng ngạc nhiên nhất là việc dỡ bỏ tỷ giá cố định với đồng EUR vào tháng 1 năm 2015.

Các bài phát biểu mập mờ của quan chức SNB gần đây cho thấy họ ước tính lãi suất thực trung tính dài hạn của Thụy Sĩ neo vào khoảng 0%. Lãi suất chính sách hiện tại của SNB là 1.5% và lạm phát ở mức 1.4%. Do đó, với mức lãi suất hiện tại, vẫn còn dư địa để cắt giảm.

Mặc dù vậy, Chủ tịch SNB Jordan nhấn mạnh rằng đồng nội tệ quá yếu có thể là nguồn cơn của lạm phát cao hơn ở Thụy Sĩ. Do đó, nhận xét này ủng hộ việc không cắt giảm lãi suất vào thời điểm hiện tại để ngăn chặn nhập khẩu lạm phát.

Nếu SNB bất ngờ "dovish" vào chiều nay, bằng cách cắt giảm lãi suất bất ngờ lần nữa hoặc hạ dự báo lạm phát, đồng CHF có thể tiếp tục yếu đi. Điều này có thể thiết lập một đáy ngắn hạn và tạm dừng đà giảm hiện tại của EUR/CHF.

Phân tích kỹ thuật: Xu hướng giảm ngắn hạn của EUR/CHF vẫn duy trì trước giờ G

Hình 3: Xu hướng dài hạn của EUR/CHF tính đến ngày 19/06/2024

Hình 4: Xu hướng ngắn hạn của EUR/CHF tính đến ngày 19/06/2024

Kể từ khi xuyên thủng đường SMA 50 vào đầu tháng 6, EUR/CHF đã quay lại chuỗi giảm sâu bắt đầu từ tháng 4 năm 2018 (Hình 3). Suốt bốn tuần qua, cặp tiền tiếp tục dao động trong một kênh giảm nhỏ kể từ đỉnh swing tại 0.9925 được thiết lập vào ngày 28/05/2024, cho thấy xu hướng giảm nhẹ. Chỉ báo RSI trên khung giờ tiếp tục cho thấy đà giảm khi hình thành các "đỉnh thấp hơn" dưới mức 50 (Hình 4).

Các mức quan trọng cần theo dõi

Nếu kháng cự quan trọng 0.9610 (trùng với đường SMA 200) được bảo toàn, một nhịp giảm mạnh khác có thể xảy ra, lần lượt chạm đến các mức hỗ trợ trung hạn tiếp theo tại 0.9445 và 0.9390 (Hình 4). Ngược lại, nếu vượt qua 0.9610, xu hướng giảm có thể bị đảo ngược và cặp tiền có thể hồi phục về các mức kháng cự trung gian là 0.9680 và 0.9745/9775 (trùng với đường SMA 50).

Market Pulse