Làn sóng bán tháo cổ phiếu AI làm suy giảm khẩu vị rủi ro toàn cầu; JPY và USD duy trì sức mạnh

Diệu Linh

Junior Editor

Thị trường toàn cầu lao dốc do làn sóng bán tháo cổ phiếu AI lan rộng, khiến nhà đầu tư né rủi ro và tìm đến các tài sản an toàn như USD và JPY. Dữ liệu kinh tế từ New Zealand và Trung Quốc cho thấy tín hiệu suy yếu, trong khi biên bản BoJ hé lộ sự chia rẽ về lộ trình thắt chặt chính sách. Tâm điểm thị trường hiện hướng về các chỉ số việc làm và dịch vụ của Mỹ, được kỳ vọng sẽ định hình kỳ vọng Fed trong thời gian tới.

Tổng quan thị trường

Thị trường toàn cầu lao dốc trong ngày thứ Tư khi làn sóng bán tháo cổ phiếu liên quan đến AI từ Phố Wall lan sang châu Á, thổi bùng tâm lý né rủi ro trên hầu hết các loại tài sản. Nikkei và Kospi đều giảm gần 3%, phản ánh đà sụt mạnh của Nasdaq qua đêm, khi chỉ số này mất hơn 2% do nhà đầu tư cắt giảm vị thế ở nhóm cổ phiếu công nghệ tăng nóng. Đợt điều chỉnh này diễn ra trong bối cảnh lo ngại gia tăng rằng làn sóng đầu tư vào AI – động lực chính của đà tăng năm nay – đang tiến đến mức không bền vững.

Tốc độ và quy mô tăng giá của nhóm cổ phiếu AI đã gợi nhớ đến các bong bóng công nghệ trong quá khứ. Bất kỳ sự điều chỉnh đáng kể nào trong nhóm này cũng có thể kéo toàn bộ thị trường đi xuống do tỷ trọng cao của các mã vốn hóa lớn. Goldman Sachs và Morgan Stanley trong tuần này đều đưa ra khuyến nghị thận trọng, khuyên nhà đầu tư chuẩn bị cho các nhịp điều chỉnh trong hai năm tới khi định giá đã vượt xa yếu tố cơ bản.

Tâm lý né rủi ro lan sang cả thị trường tiền mã hóa, khi Bitcoin có lúc giảm xuống dưới ngưỡng tâm lý 100,000 USD trước khi phục hồi nhẹ. Hợp đồng tương lai chứng khoán tại châu Âu và Mỹ cũng tiếp tục giảm, cho thấy đợt điều chỉnh rủi ro vẫn chưa kết thúc.

Trên thị trường tiền tệ, JPY tăng giá khi nhà đầu tư tìm đến tài sản an toàn, được hỗ trợ thêm bởi các phát biểu can thiệp bằng lời từ giới chức Nhật Bản. USD cũng duy trì vững chắc khi kỳ vọng Fed cắt giảm lãi suất trong tháng 12 giảm xuống, trong khi EUR vẫn ổn định. Ngược lại, NZD và AUD suy yếu do khẩu vị rủi ro giảm, còn GBP cũng mất đà. CHF và CAD giao dịch trong vùng trung lập.

Tâm điểm chú ý hiện nay là báo cáo việc làm ADP và Chỉ số PMI Dịch vụ ISM của Mỹ, được xem là tín hiệu chính sách quan trọng trong bối cảnh thiếu dữ liệu chính thức do chính phủ vẫn đang đóng cửa. Khi các số liệu công bố bị gián đoạn, những chỉ báo từ khu vực tư nhân này sẽ đóng vai trò then chốt trong việc định hình kỳ vọng cho cuộc họp Fed tháng 12. Tuy nhiên, diễn giải dữ liệu sẽ khá tinh tế: kết quả yếu hơn có thể củng cố hy vọng Fed nới lỏng, nhưng nếu số liệu quá yếu, thị trường có thể lo ngại nền kinh tế Mỹ đang chững lại nhanh hơn dự kiến.

Về thương mại, Ủy ban Thuế quan thuộc Quốc vụ viện Trung Quốc thông báo tạm đình chỉ mức thuế bổ sung 24% đối với hàng hóa Mỹ trong vòng một năm, đồng thời giữ nguyên mức thuế cơ bản 10%. Bắc Kinh cũng cho biết sẽ dỡ bỏ mức thuế lên tới 15% với một số mặt hàng nông sản Mỹ từ ngày 10 tháng 11. Dù động thái này mang lại chút cải thiện cho tâm lý, nó vẫn không đủ để đảo ngược xu hướng thận trọng của thị trường trong ngày, khi biến động do cổ phiếu AI tiếp tục chi phối. Chủ đề chính trên thị trường vẫn là sự dè chừng, với tài sản rủi ro gặp khó trong việc tìm điểm cân bằng giữa lo ngại về một đợt điều chỉnh sâu hơn.

Tại châu Á, tính đến thời điểm viết bài, Nikkei giảm 2.60%, Hang Seng (HSI) giảm 0.29%, Shanghai SSE tăng 0.18%, còn Straits Times của Singapore giảm 0.39%. Lợi suất trái phiếu chính phủ Nhật Bản kỳ hạn 10 năm giảm 0.007 điểm xuống 1.670%. Trong phiên Mỹ qua đêm, Dow Jones giảm 0.53%, S&P 500 giảm 1.17%, Nasdaq giảm 2.04%, còn lợi suất trái phiếu 10 năm của Mỹ giảm 0.017 điểm xuống 4.089%.

Biên bản BoJ: Phe hawkish kêu gọi thắt chặt dần, phe còn lại muốn chờ thêm dữ liệu

Biên bản cuộc họp chính sách tháng 9 của BoJ cho thấy sự chia rẽ rõ rệt trong Hội đồng gồm 9 thành viên, với nhiều tranh luận xoay quanh tốc độ và thời điểm tăng lãi suất. BoJ đã bỏ phiếu giữ nguyên lãi suất chính sách ở mức 0.5%, bác bỏ đề xuất từ hai thành viên hawkish muốn nâng lên 0.75%. Cuộc thảo luận tập trung vào việc cân bằng rủi ro tăng trưởng suy yếu với áp lực lạm phát dai dẳng, đặc biệt là từ giá thực phẩm cao.

Một số thành viên cho rằng nên hành động sớm hơn thay vì chờ đợi. Một thành viên hawkish đề xuất tăng lãi suất “theo chu kỳ nhất định”, dựa trên dữ liệu tích cực như lợi nhuận doanh nghiệp và khảo sát kinh doanh Tankan, cho rằng đây là tín hiệu quan trọng để tiến tới bình thường hóa chính sách. Một người khác cảnh báo rằng “cái giá của việc trì hoãn quá lâu đang dần tăng lên”, dù thừa nhận việc chờ thêm dữ liệu từ kinh tế toàn cầu, đặc biệt là Mỹ, cũng mang lại lợi ích.

Tuy nhiên, đa số thành viên cho rằng nên “chờ thêm một chút dữ liệu rõ ràng hơn” trước khi hành động. Họ nhận định các điều kiện cho việc thắt chặt đang dần hình thành, nhưng nếu BoJ hành động ngay, thị trường có thể bị “bất ngờ” và gây bất ổn tài chính. Một số thành viên nhấn mạnh rằng chừng nào kỳ vọng lạm phát vẫn chưa được neo vững, chính sách nới lỏng vẫn cần được duy trì để hỗ trợ phục hồi kinh tế.

Một thành viên khác lưu ý rằng sự chậm lại của kinh tế Mỹ là lý do cần thận trọng, song thừa nhận rằng dựa trên yếu tố trong nước, Nhật Bản có thể sớm đáp ứng điều kiện để tăng lãi suất tiếp theo.

Thị trường lao động New Zealand đình trệ, tỷ lệ thất nghiệp tăng lên 5.3%

Thị trường lao động New Zealand tiếp tục cho thấy dấu hiệu suy yếu trong quý III, với tổng việc làm không thay đổi (0.0% theo quý), thấp hơn kỳ vọng tăng nhẹ 0.1%. Tính theo năm, việc làm giảm 0.6%.

Tỷ lệ thất nghiệp tăng từ 5.2% lên 5.3%, đúng với nhận định trước đó, đánh dấu tròn một năm duy trì trên ngưỡng 5%. Lần gần nhất tỷ lệ thất nghiệp ở mức này là cuối năm 2016. Tỷ lệ tham gia lực lượng lao động giảm 0.2 điểm phần trăm xuống 70.3%, cho thấy một bộ phận người lao động đang rời khỏi thị trường việc làm.

Tăng trưởng tiền lương cũng chậm lại, với thu nhập toàn ngành tăng 0.4% theo quý và 2.1% theo năm, phản ánh áp lực chi phí lao động đang hạ nhiệt.

Chỉ số PMI Dịch vụ RatingDog Trung Quốc giảm xuống 52.6, đơn hàng xuất khẩu thu hẹp

Hoạt động dịch vụ của Trung Quốc suy yếu nhẹ trong tháng 10, với Chỉ số PMI Dịch vụ RatingDog giảm từ 52.9 xuống 52.6, đúng như nhận định thị trường. PMI Tổng hợp cũng giảm từ 52.5 xuống 51.8. Dù nhu cầu trong nước cải thiện, sự yếu đi của đơn hàng xuất khẩu đã hạn chế đà tăng trưởng, phản ánh tác động từ tình trạng bất ổn thương mại toàn cầu.

Người sáng lập RatingDog, ông Yao Yu, cho biết đơn hàng xuất khẩu mới “giảm mạnh xuống vùng thu hẹp” do “mức độ bất ổn gia tăng trong môi trường thương mại quốc tế”. Tuy nhiên, tổng đơn hàng mới vẫn tăng nhờ nhu cầu nội địa vững. Kỳ vọng kinh doanh duy trì ở mức cao, dù niềm tin chung có phần giảm nhẹ. Việc làm tiếp tục giảm nhưng tốc độ mất việc đã chậm lại.

Áp lực giá cả diễn biến trái chiều. Chi phí đầu vào tăng tháng thứ tám liên tiếp, đạt mức cao nhất kể từ tháng 10 năm 2024. Trong khi đó, giá bán đầu ra lại giảm, cho thấy biên lợi nhuận của các doanh nghiệp dịch vụ đang bị thu hẹp.

Nhận định GBP/JPY khung ngày

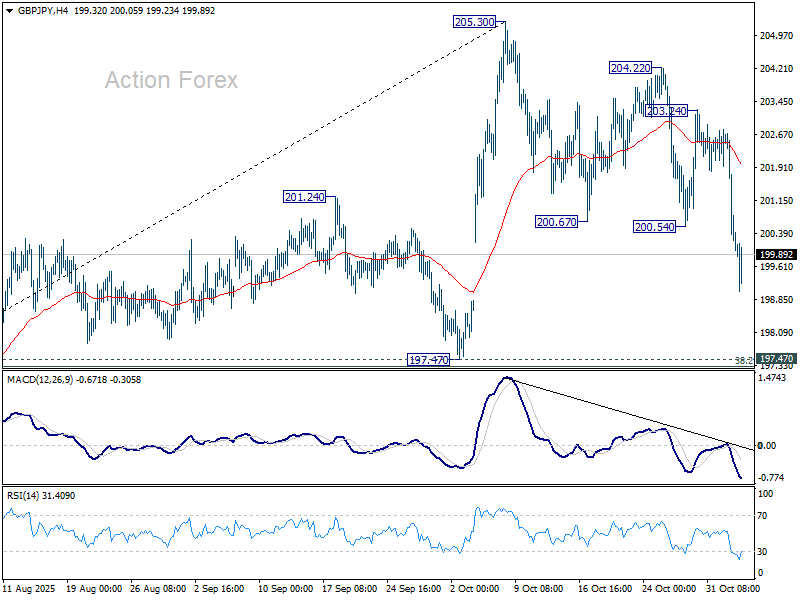

Pivot hàng ngày: (S1) 199.08; (P) 200.90; (R1) 201.91.

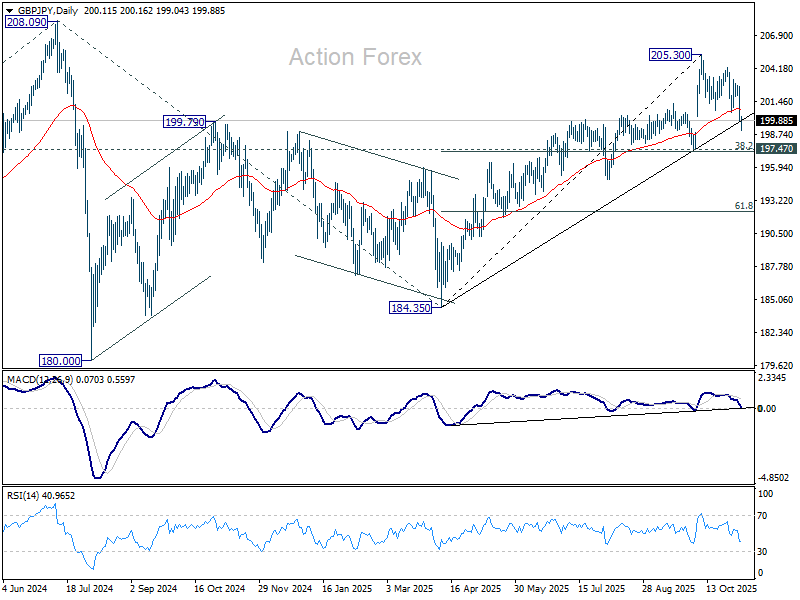

Đà giảm trong GBP/JPY đã quay trở lại khi nhịp giảm từ đỉnh 205.30 tiếp diễn. Cặp tiền có thể giảm sâu hơn về vùng 194.47 – cụm hỗ trợ trùng với mức thoái lui Fibonacci 38.2% của nhịp tăng từ 184.35 lên 205.30 (tại 197.29). Khu vực này có thể tạo lực đỡ mạnh, giúp giá bật tăng trở lại. Việc phá vỡ kháng cự nhỏ tại 200.54 sẽ khiến xu hướng tạm thời trở lại trung lập. Tuy nhiên, nếu phá vỡ rõ ràng vùng 197.39–197.47, xu hướng đảo chiều ngắn hạn sẽ được xác nhận, với mục tiêu tiếp theo ở mức thoái lui 61.8% tại 192.35.

Trong bức tranh lớn hơn, các diễn biến từ đỉnh 208.09 (đỉnh năm 2024) được xem là mô hình điều chỉnh, có thể đã hoàn tất tại đáy 184.35. Nếu phá vỡ chắc chắn trên đỉnh 208.09, xu hướng tăng từ đáy 123.94 (năm 2020) sẽ tiếp tục, với mục tiêu tiếp theo là mức mở rộng Fibonacci 61.8% của đoạn 148.93–208.09 từ 184.35, tương ứng 220.90. Ngược lại, nếu giá phá thủng vùng hỗ trợ 197.47, nhận định này sẽ bị vô hiệu, mở ra khả năng kéo dài giai đoạn điều chỉnh bằng một nhịp giảm mới.

Action Forex