MUFG Research: Chiến lược tiền tệ toàn cầu - Động thái của Fed, RBNZ và BoJ

Phạm Phương Anh

Junior Editor

Nhận định từ Bộ phận Research của Ngân hàng MUFG.

USD: Biên bản Fed báo hiệu cách tiếp cận cắt giảm lãi suất dần dần

Đồng USD đang giao dịch trong biên độ hẹp so với hầu hết các đồng tiền nhóm G10, ngoại trừ JPY và NZD, những đồng tiền dẫn đầu về hiệu suất. Ngân hàng Dự trữ New Zealand (RBNZ) đã thông báo cắt giảm 50 điểm cơ bản lãi suất vào hôm nay, mặc dù có một số dự báo về khả năng cắt giảm sâu hơn nhưng RBNZ đã giữ nguyên mức hạ 50 điểm cơ bản. Điều này đã mang lại một số tác động tích cực khi đồng NZD đã bật tăng và trái phiếu chính phủ New Zealand kỳ hạn 2 năm cũng tăng 5 điểm cơ bản. Việc Thống đốc RBNZ Orr báo hiệu khả năng cắt giảm thêm 50 điểm cơ bản vào tháng 2 không làm suy yếu đồng tiền này, bởi mức này đã được thị trường định giá gần như hoàn toàn.

Tuy nhiên, RBNZ đang gặp khó khăn trong việc dự báo chính xác lạm phát và xu hướng nới lỏng chính sách tiền tệ. Ngân hàng này liên tục đánh giá thấp tốc độ phục hồi lạm phát so với mục tiêu đề ra. Rủi ro này vẫn tiếp diễn, khiến các nhà đầu tư có thể nhanh chóng hoài nghi về các dự báo của RBNZ. Điều này có thể dẫn đến việc đồng NZD dễ bị suy giảm trong thời gian tới. Bên cạnh đó, những rủi ro toàn cầu liên quan đến chính sách thương mại của Trump, đặc biệt là các vấn đề về thuế quan, cũng tạo áp lực lên NZD. Vì vậy, chúng tôi nhận định rằng đà tăng hiện tại của đồng NZD khó có thể được duy trì lâu dài.

Trong khi các đồng tiền G10 khác (trừ JPY) chỉ chứng kiến những biến động nhỏ, thì biên bản của Ủy ban Thị trường Mở Liên bang (FOMC) đã góp phần đáng kể làm tăng tỷ giá NZD/USD. Thị trường dường như đã chuẩn bị tinh thần cho một bản báo cáo hawkish hơn. Điều này thể hiện qua việc lợi suất ngắn hạn tại Mỹ liên tục giảm kể từ khi báo cáo được công bố. Cụ thể, lãi suất trái phiếu chính phủ Mỹ kỳ hạn 2 năm đã giảm 7 điểm cơ bản. Thông điệp chính từ biên bản cho thấy FOMC có thể tiếp tục điều chỉnh giảm dần các quỹ liên bang về mức trung tính, với hai điều kiện nền kinh tế vẫn ổn định và lạm phát tiếp tục hạ nhiệt một cách chậm rãi. Điều này đã giúp gia tăng kỳ vọng về một đợt cắt giảm lãi suất mới tại cuộc họp FOMC tháng 12 sắp tới.

Mặc dù xuất hiện một số dấu hiệu cho thấy đồng USD đang có xu hướng yếu đi, nhưng vẫn còn nhiều yếu tố hỗ trợ cho triển vọng tiếp tục mạnh mẽ của đồng tiền này. Tổng thống đắc cử Trump vừa bổ nhiệm Jamieson Greer làm Đại diện Thương mại Hoa Kỳ. Greer là học trò của Robert Lighthizer và được biết đến như một người ủng hộ mạnh mẽ các chính sách hạn ngạch thương mại. Dự kiến Lighthizer sẽ đóng vai trò cố vấn không chính thức, còn với sự có mặt của Greer và Howard Lutnick, rất có khả năng sẽ hình thành một đội ngũ ủng hộ quyết liệt các biện pháp thuế quan. Chúng tôi nhận định rằng cách tiếp cận của Trump đối với chính sách thương mại trong nhiệm kỳ này sẽ khác hẳn so với nhiệm kỳ trước. Có thể ngay từ những ngày đầu, ông đã sẵn sàng áp dụng các sắc lệnh hành pháp để nhanh chóng đưa ra các biện pháp thuế quan với một lập trường cứng rắn hơn.

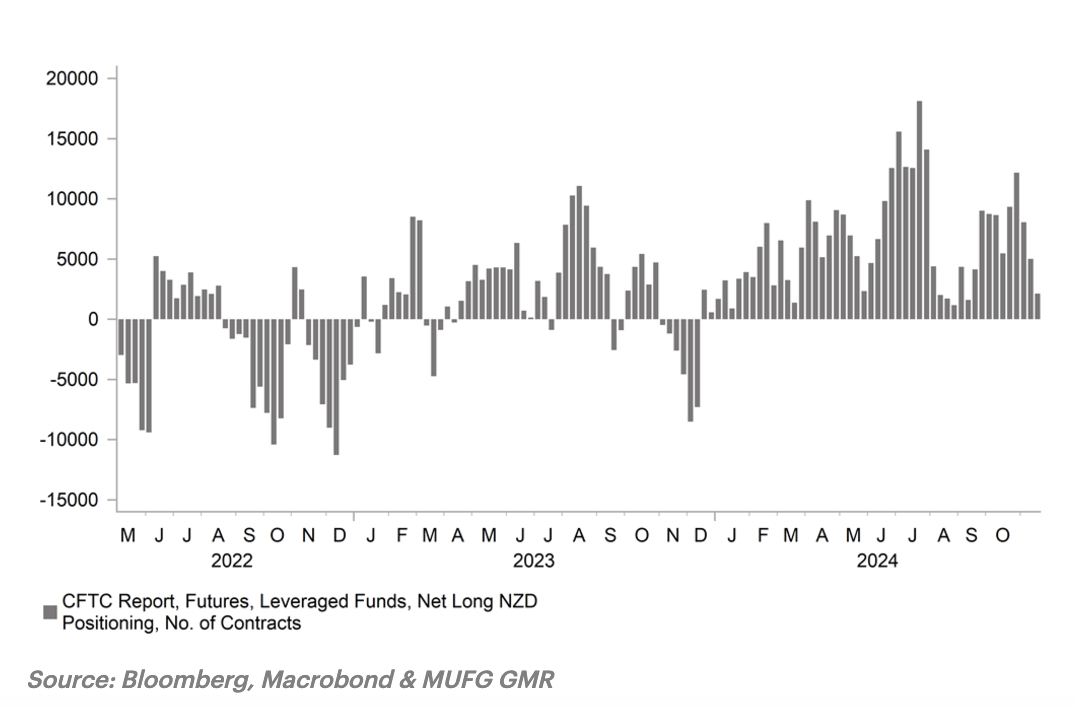

CÁC QUỸ ĐÒN BẨY (LEVERAGED FUNDS) ĐÃ GIẢM VỊ THẾ LONG NZD

JPY: Kỳ vọng tăng lãi suất của BoJ đang hỗ trợ

Đồng yên đang tăng mạnh trong nhóm G10, trở thành đồng tiền có hiệu suất tốt nhất trong tháng 11. Điều này cho thấy ảnh hưởng hạn chế của "Trump trades" đối với việc suy yếu đồng Yên. Mặc dù đồng USD đã tăng trên toàn bộ nhóm G10 vào hôm qua, nhưng đồng Yên vẫn thể hiện sự vượt trội với những biến động đáng chú ý. Các diễn biến này khá giống với kiểu giao dịch trong điều kiện rủi ro thấp, phù hợp với đà suy giảm của thị trường chứng khoán toàn cầu (ngoại trừ Mỹ) khi lo ngại về các vấn đề thương mại gia tăng.

Tuy nhiên, việc không có sự suy giảm ở lãi suất ngắn hạn tại Mỹ cho thấy còn nhiều yếu tố phức tạp hơn là chỉ đơn giản là rủi ro thấp. Đáng chú ý là hiệu suất tốt của đồng yên có thể chỉ là hậu quả từ đợt bán tháo lớn trước cuộc bầu cử. Trong "giao dịch Trump" tháng 10, đồng yên là đồng tiền G10 giảm thứ hai, mất 5.5% giá trị. Đồng EUR cũng giảm 2.2% so với đô la. Sang tháng 11, đồng EUR lại trở thành đồng tiền có hiệu suất kém nhất. Bên cạnh đó, vẫn tồn tại rủi ro can thiệp thị trường từ phía Nhật Bản. Bộ Tài chính nước này đã có những nhận xét rõ ràng về khả năng can thiệp, đặc biệt là khi tỷ giá vượt mốc 155.00, tiến gần đến 160 - mức mà trước đây họ đã từng can thiệp.

Nhưng bối cảnh kinh tế ở Nhật Bản cũng đang cải thiện và điều này đang nuôi dưỡng kỳ vọng về một đợt tăng lãi suất vào tháng 12 của Ngân hàng Nhật Bản (BoJ). Ban đầu chúng tôi dự kiến một đợt nâng lãi suất vào tháng 12 nhưng sau đó đã dời thời điểm sang tháng 1. Tuy nhiên, nếu định giá thị trường tiếp tục gia tăng, BoJ có thể sẽ thực hiện. Thị trường OIS hiện ngụ ý xác suất 65% cho một đợt tăng 25 điểm cơ bản vào ngày 19 tháng 12, mức xác suất cao nhất kể từ trước sự náo động thị trường vào tháng 7/8 đã làm tiêu tan hy vọng về các đợt tăng lãi suất của BoJ trong năm nay. Đàm phán nhanh chóng của chính phủ thiểu số do LDP đứng đầu với DPP về một gói kích thích tài khóa đã củng cố thêm kỳ vọng về một đợt tăng lãi suất.

Dữ liệu chỉ số giá sản xuất (PPI) dịch vụ được công bố gần đây đã góp phần gia tăng nhu cầu đối với đồng Yên, đã thúc đẩy kỳ vọng về một đợt tăng lãi suất trong tháng 12. Trong một chỉ số mới do Ngân hàng Nhật Bản (BoJ) công bố lần đầu vào tháng 6, PPI dịch vụ ở các công ty có tỷ lệ chi phí lao động cao đã tăng lên 3.3% so với cùng kỳ năm trước. Đây là mức cao nhất kể từ tháng 4/1992 (không tính các giai đoạn tăng thuế bán hàng). Điều này chính là cơ sở để BoJ có thể chứng minh tác động của mức lương cao đến lạm phát. Về cơ bản, đây là bằng chứng xác nhận mối quan hệ tích cực giữa tiền lương và lạm phát. Thủ tướng Ishiba cũng nhấn mạnh việc liên tục trao đổi với các doanh nghiệp Nhật Bản về tầm quan trọng của việc tăng lương.

Tuy nhiên, chúng tôi vẫn e ngại về khả năng đồng Yên tiếp tục mạnh lên so với USD. Các rủi ro như hạn ngạch thuế quan đối với hàng nhập khẩu của Nhật Bản vẫn còn và lãi suất cao tại Mỹ sẽ hạn chế đà giảm của USD/JPY. Dù vậy, diễn biến của đồng yên và triển vọng tăng lãi suất trong tháng 12 sẽ giúp đảm bảo rằng JPY sẽ hoạt động tốt hơn so với các đồng tiền G10.

FX Street