Nhận định chỉ số NASDAQ 100: Mùa báo cáo lợi nhuận của "Magnificent 7", có thể mong đợi gì từ những ông lớn công nghệ trong Q2?

Thành Duy

Junior editor

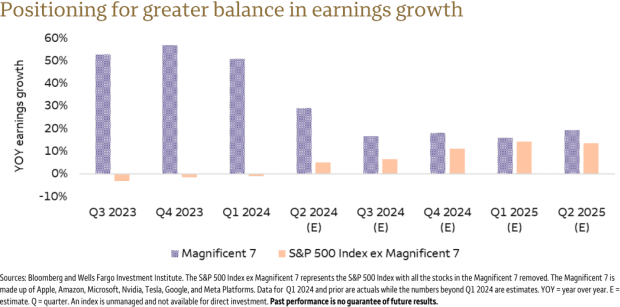

Dự báo tăng trưởng lợi nhuận của nhóm "Magnificent Seven" sẽ chậm lại hai quý liên tiếp, trong khi nhóm "Other 493" sẽ có tăng trưởng lợi nhuận tích cực trong quý này. Bên cạnh đó, ngành AI đang tiềm ẩn một số rủi ro, bao gồm việc chi tiêu vốn (capex) quá mức mà không mang lại lợi nhuận tương xứng, cùng với khả năng siết chặt quy định hoặc thuế quan. Chỉ số NASDAQ 100 vừa xuyên thủng trendline tăng ngắn hạn và mất mốc 20,000, báo hiệu nguy cơ giảm sâu trong thời gian tới.

Dự báo tăng trưởng thu nhập của "Magnificent Seven" - MSFT, AAPL, GOOG, AMZN, NVDA, META, TSLA

Giống như một tàu chở dầu khổng lồ đang đổi hướng, cán cân tăng trưởng lợi nhuận dự kiến sẽ dần dần dịch chuyển khỏi nhóm "Magnificent Seven" - những công ty công nghệ hàng đầu (bao gồm Microsoft - NASDAQ: MSFT, Apple - NASDAQ: AAPL, Nvidia - NASDAQ: NVDA, Alphabet - NASDAQ: GOOG/Google - NASDAQ: GOOGL, Meta - NASDAQ: META/Facebook và Tesla - NASDAQ: TSLA - và hướng đến nhóm "Other 493" trong quý này.

Như biểu đồ bên dưới cho thấy, các nhà phân tích dự báo các công ty không thuộc "Magnificent Seven" trong S&P 500 sẽ lần đầu tiên có tăng trưởng lợi nhuận tích cực sau năm quý; trong khi các công ty "Magnificent Seven" có thể chứng kiến sự chậm lại tốc độ tăng trưởng lợi nhuận trong quý thứ hai liên tiếp.

Nguồn: Bloomberg, Wells Fargo

Những rủi ro tiềm ẩn

Đối với bất kỳ cuộc cách mạng công nghệ nào, sự cường điệu cuối cùng cũng sẽ vượt xa tác động cơ bản của công nghệ đó. Liệu chúng ta đang đến gần điểm uốn đối với AI? Những tuần gần đây, một số nhà phân tích nổi tiếng đã cảnh báo về mức chi tiêu vốn (capex) liên quan đến AI.

Họ đặt câu hỏi rằng liệu những khoản “đầu tư” này có thời gian hoàn vốn tương xứng với chi phí không, hay các nhà điều hành chỉ đơn giản là lo sợ bị tụt hậu so với đối thủ mà không cân nhắc đến các trường hợp sử dụng cuối cùng. Nói cách khác, họ lo ngại rằng các công ty có thể đang đổ tiền “vô tội vạ” vào AI chỉ vì họ sợ bị bỏ lại phía sau bởi các đối thủ cạnh tranh, mà không thực sự suy xét kỹ về việc AI sẽ được sử dụng để giải quyết vấn đề gì và liệu nó có mang lại giá trị thực sự hay không.

Ngoài ra, rủi ro chính trị đối với 'Magnificent Seven' cũng đang gia tăng. Mặc dù có thể không ảnh hưởng đáng kể đến lợi nhuận của quý trước, nhưng nguy cơ thuế quan và các quy định bổ sung đối với chip bán dẫn có thể ảnh hưởng đến toàn bộ nhóm. Điều này sẽ hạn chế khả năng tăng trưởng lợi nhuận nhanh chóng của những gã khổng lồ công nghệ trong tương lai. Do đó, định hướng và triển vọng của các công ty này cho phần còn lại của năm 2024 và 2025 sẽ là một chủ đề quan trọng trong mùa báo cáo thu nhập tới.

Ngày báo cáo lợi nhuận dự kiến của nhóm "Magnificent Seven"

- Tesla - 23/07. EPS dự kiến ở mức 0.46 USD.

- Facebook/Meta Platforms - 31/07. EPS dự kiến ở mức 4.68 USD.

- Microsoft - 30/07. EPS dự kiến ở mức 2.90 USD.

- Alphabet/Google - 23/07. EPS dự kiến ở mức 1.85 USD.

- Amazon - 01/08. EPS dự kiến ở mức 1.02 USD.

- Apple - 01/08. EPS dự kiến ở mức 1.33 USD.

- Nvidia - 22/08. EPS dự kiến ở mức 0.59 USD.

Phân tích kỹ thuật NASDAQ 100

Hiện tại, chỉ số NASDAQ 100 vẫn đang ở vị thế khá bấp bênh. Chỉ số thiên về công nghệ này, với gần 50% vốn hóa được đóng góp bởi nhóm "Magnificent Seven", vừa mới xuyên thủng trendline tăng ngắn hạn và đánh mất mốc 20,000. Dù vậy, xu hướng tăng dài hạn vẫn được duy trì, với đường EMA 50 và SMA 200 đang hỗ trợ cho chỉ số.

Nếu báo cáo thu nhập công bố trong những tuần tới đáp ứng hoặc vượt qua kỳ vọng, chỉ số này có thể sẽ lấy lại mốc 20,000 và thậm chí nhanh chóng tiến đến kiểm tra mức đỉnh lịch sử 20,690.

Ngược lại, nếu không thể lấy lại mốc 20,000 thì đây sẽ là tiền đề cho đà giảm xuống đường EMA 50 ở khoảng 19,000 hoặc tiêu cực hơn nữa là các mức hỗ trợ thấp hơn tại 18,900 và 18,400 trong những tháng hè ảm đạm về hoạt động kinh doanh.

NASDAQ 100 biểu đồ ngày

Investing