Nhận định EUR tuần tới: EUR/USD mỏng manh trước dữ liệu CPI Mỹ sắp tới

Nguyễn Thanh Lịch

Junior Analyst

EUR/USD giảm 0.6% sau 2 tuần, chấm dứt chuỗi đà tăng sau 9 tuần và là chuỗi giảm tệ nhất kể từ 1990

Dữ liệu kinh tế tuần này khá ảm đạm, lạm phát sơ bộ Đức cho tháng Một đạt 8.7% yoy so với mức 8.9% dự báo.

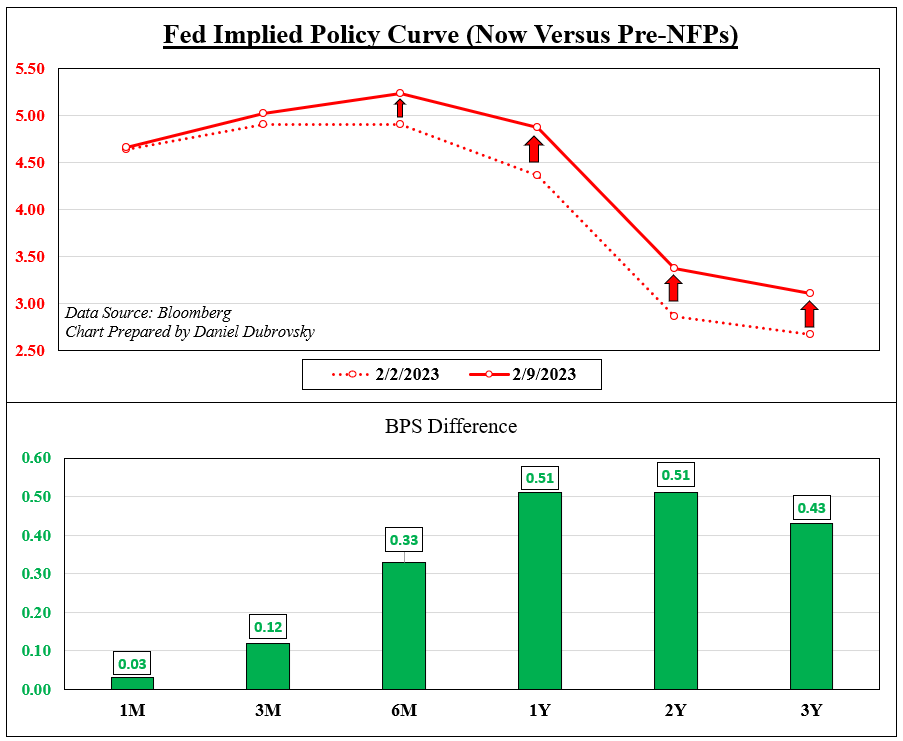

Sau dữ liệu thị trường việc làm mạnh mẽ của Mỹ, cùng với Fedspeaks tương đối diều hâu, các thị trường đã nhanh chóng định giá lại triển vọng lãi suất. Điều này có thể được nhìn thấy trong biểu đồ dưới đây. Kể từ một ngày trước NFP, thị trường đã thêm 2 lần tăng lãi suất của Fed vào thời điểm cuối năm.

Tuần tới sự kiện kinh tế không có gì đáng chú ý, ngoài dữ liệu GDP ước tính quý IV lần 2. Thêm vào đó là việc công bố CPI Mỹ, với con số toàn phần dự báo giảm nhẹ từ 6.5% xuống 6.2%. Một kết quả cao hơn kỳ vọng có thể thúc đẩy sự đảo chiều Euro.

Thị trường giảm kỳ vọng các đợt Fed giảm lãi suất 2023

Phân tích kỹ thuật EUR/USD

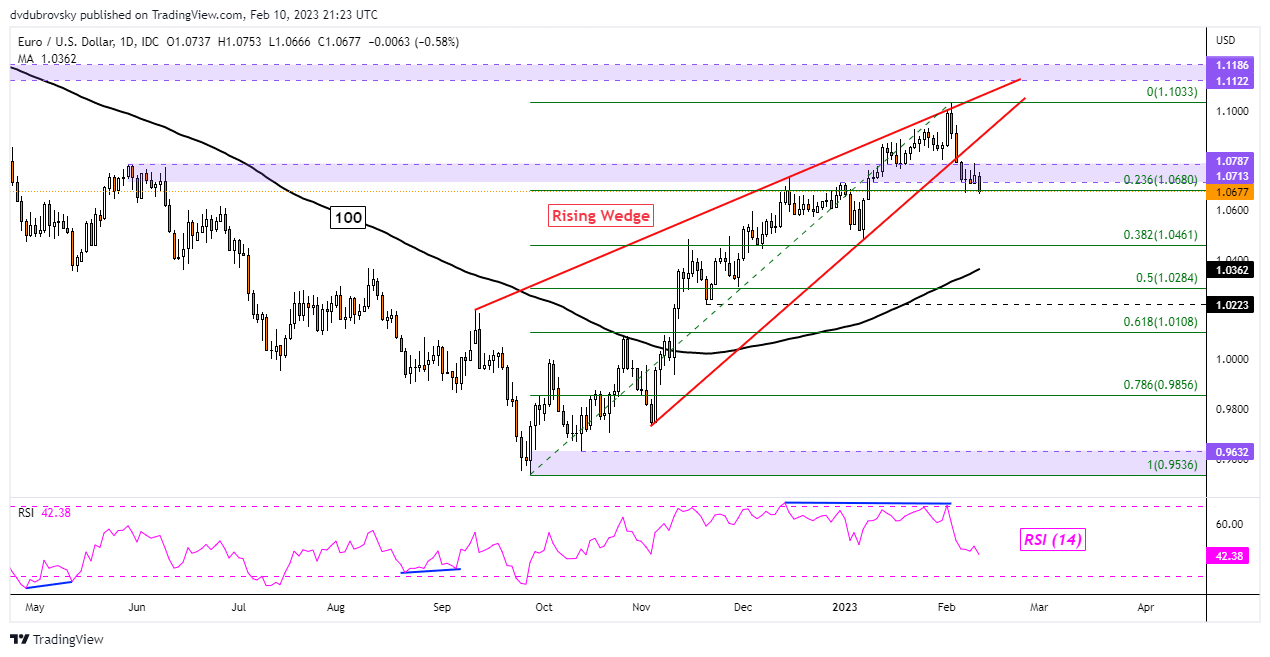

Trong biểu đồ ngày, EUR/USD xác nhận cú breakout xuống dưới mô hình Nêm tăng giảm. Giá suy yếu gần đây có thể khiến xu hướng giảm trong năm ngoái quay trở lại, với hỗ trợ chính bên dưới là SMA100 ngày.

Biểu đồ EUR/USD (D1)

DailyFX