Nhìn dần về cuối Q3/2024, kỳ vọng thị trường gói gọn đồng USD trong chữ "giảm". Nhận định các cặp EUR/USD và USD/JPY

Thành Duy

Junior editor

Việc dự đoán xu hướng của đồng USD trong Q3 khá phức tạp do EUR chiếm tới 57.6% trọng số trong chỉ số DXY. Mặc dù EUR có thể phục hồi nhẹ trong Q3/2024, nhưng vẫn tồn đọng nhiều bất ổn. Đồng USD có thể sẽ giảm tiếp trong phần còn lại của quý nếu khả năng cắt giảm lãi suất lần đầu tiên của Fed trở nên rõ ràng hơn. USD/JPY cũng có triển vọng tương tự.

Nhìn thấy gì từ chênh lệch lợi suất TPCP Mỹ và Đức?

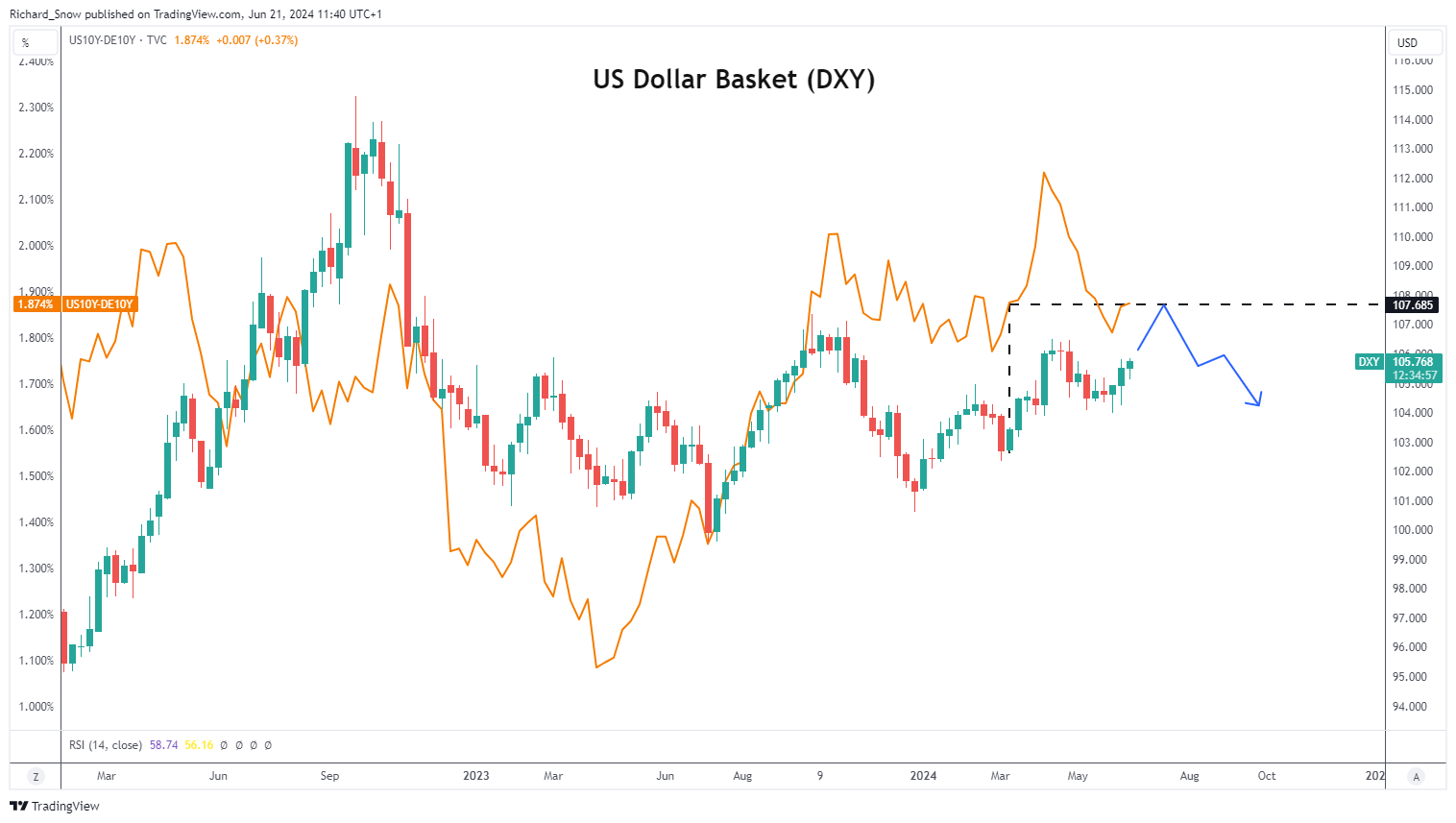

Biểu đồ dưới đây cho thấy chênh lệch lợi suất TPCP Mỹ - Đức kỳ hạn 10 năm, yếu tố thường ảnh hưởng đến EUR/USD. Hiện tại, chênh lệch lợi suất cho thấy đồng USD có thể đang được định giá cao hoặc EUR được định giá thấp. Nguyên do là lần gần nhất chênh lệch lãi suất ở mức 1.87%, chỉ số DXY giao dịch ở 102.25, trong khi hiện tại là 105.75.

Biểu đồ tương quan giữa chỉ số DXY và chênh lệch lợi suất TPCP Mỹ - Đức

EUR/USD chịu ảnh hưởng từ bầu cử Pháp nhưng có khả năng sẽ phục hồi

EUR/USD đã trải qua đợt giảm mạnh và đầy biến động trong nửa đầu năm 2024. Điều này phản ánh việc các dự báo hạ lãi suất của Fed và ECB đều giảm đáng kể. Trong khi dự báo về việc hạ lãi suất của Fed giảm mạnh thì của ECB vẫn còn ở mức độ nhất định. Do đó, xu hướng chính của EUR/USD vẫn là giảm.

Mặc dù EUR có thể phục hồi nhẹ trong Q3/2024, nhưng vẫn tồn đọng nhiều bất ổn xoay quanh lo ngại về kết quả bầu cử Pháp và kỳ vọng về lập trường chính sách tiền tệ của Fed. Thế nhưng, dự kiến hành động của Fed vẫn là yếu tố ảnh hưởng chính đến EUR/USD.

EUR/USD có thể giảm về 1.0600 và thậm chí là 1.0516 nếu tác động từ bầu cử Pháp lan rộng sang thị trường TPCP châu u. Sau đó, trường hợp Fed báo hiệu khả năng cao hơn về lần cắt giảm lãi suất đầu tiên trong Q3/2024, EUR/USD có thể sẽ bật tăng trở lại, hướng tới 1.0929 và có khả năng vượt qua mức tâm lý 1.1000.

EUR/USD đồ thị tuần

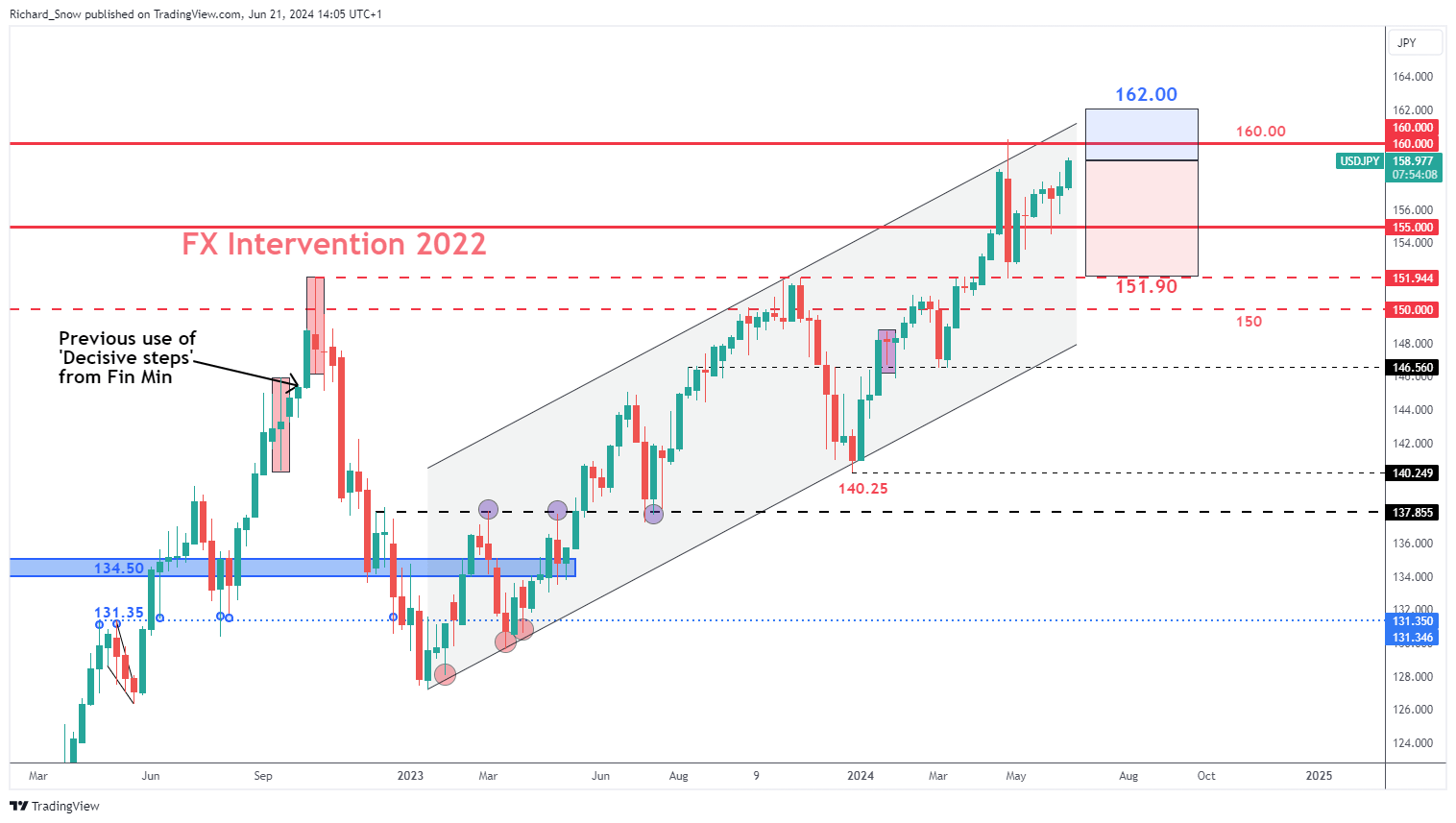

USD/JPY neo cao cùng với nguy cơ can thiệp

BoJ đã khiến thị trường hụt hẫng khi trì hoãn kế hoạch giảm mua TPCP trong giai đoạn bình thường hóa chính sách tiếp theo tại cuộc họp tháng 6. Việc giảm lượng mua vào mỗi tháng được kỳ vọng sẽ giúp giảm giá TPCP Nhật Bản, từ đó đẩy lợi suất lên và hỗ trợ đồng Yên.

Mặc dù vậy, chênh lệch lãi suất lớn giữa Mỹ và Nhật Bản mới là nguyên nhân chính khiến đồng Yên suy yếu. Nỗ lực tăng sau động thái can thiệp của chính phủ Nhật Bản hồi tháng 4 đến nay đã bị xóa sổ hoàn toàn. USD/JPY đang trên đà tiến về mốc 160.00 và mặc dù diễn biến gần đây ít biến động hơn, nhưng sự sụt giảm liên tục của đồng Yên đang khiến các quan chức tiền tệ lo ngại.

Mặt khác, thị trường kỳ vọng rằng tăng trưởng kinh tế Mỹ ảm đạm trong Q1, cùng với tiến triển tích cực về lạm phát, sẽ khiến Fed thay đổi lập trường và sớm cắt giảm lãi suất, giúp thu hẹp mức chênh lệch. Ngược lại, BoJ đang tìm kiếm cơ hội tăng lãi suất với cùng mục tiêu, nhưng điều kiện tiên quyết về tiền lương và lạm phát vẫn chưa thuyết phục các quan chức điều chỉnh lãi suất một cách đáng kể.

Dựa trên diễn biến gần đây, khả năng USD/JPY tăng vượt xa 160.00 là không cao. Quan chức tiền tệ hàng đầu Nhật Bản, Masato Kanda, cũng đã khẳng định rằng nguồn lực để can thiệp tiền tệ là không giới hạn. Vì vậy trong Q3/2024, nguy cơ Nhật Bản can thiệp thêm vào thị trường ngoại hối và kỳ vọng Fed sớm cắt giảm lãi suất ngày một tăng cho thấy USD/JPY có thể giảm dần về cuối quý. Mức hỗ trợ quan trọng trước mắt là 155.00 và đà giảm còn có thể mở rộng xuống 151.90 - mức tương ứng với đợt can thiệp ngoại hối diễn ra vào tháng 10 năm 2022.

USD/JPY đồ thị tuần

Daily FX