Phân tích thị trường: Bạc, đồng và chứng khoán toàn cầu – Khởi đầu của một sự thay đổi lớn?

Diệu Linh

Junior Editor

Trong bài viết này, tôi sẽ tập trung vào diễn biến của bạc, đồng và thị trường chứng khoán thế giới. Dù phân tích từng phần riêng biệt, nhưng tất cả đều có mối liên hệ mật thiết với vàng và cổ phiếu trong ngành khai thác khoáng sản. Câu hỏi đặt ra là: liệu đây có phải là khởi đầu của một biến động lớn?

Bắt đầu với bạc – kim loại quý thường khơi dậy cảm xúc mạnh mẽ, đặc biệt với nhà đầu tư cá nhân

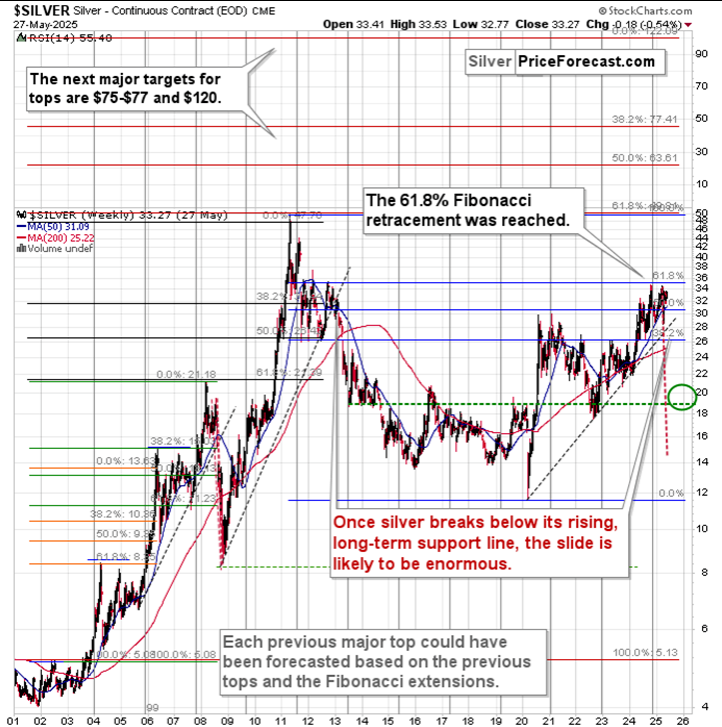

Giá bạc hiện đã phá vỡ xuống dưới đường hỗ trợ tăng ngắn hạn, được thiết lập dựa trên các mức đáy của tháng 4 và tháng 5. Trước đó vài ngày, một cú phá vỡ tương tự đã nhanh chóng bị vô hiệu hóa, nhưng lần này thì khác – giá đang ổn định dưới ngưỡng hỗ trợ, báo hiệu khả năng đà giảm sẽ tiếp tục.

Đáng chú ý, sự phục hồi gần đây của đồng USD – cũng vừa trải qua một pha bứt phá kỹ thuật – càng củng cố kịch bản giảm giá của bạc trong ngắn hạn. Tuy nhiên, đừng quên rằng đây mới chỉ là một hiện tượng ngắn hạn. Điều thực sự quan trọng là xu hướng dài hạn: sự suy yếu có hệ thống.

Theo quan sát kỹ thuật, đà giảm tiếp theo của bạc có khả năng sẽ diễn ra dưới đường hỗ trợ tăng dài hạn – đường nét đứt nối các mức đáy trong các năm 2020, 2022 và 2023. Hãy nhớ lại năm 2012, khi bạc phá vỡ một đường tương tự và nhanh chóng lao dốc xuống dưới 20 USD. Thú vị thay, mức giá danh nghĩa hiện tại cũng tương đương thời điểm đó.

Tại sao bạc lại giảm? Có cơ hội nào cho kịch bản tăng giá?

Một nguyên nhân chính là chỉ số USD tăng. Ngoài ra, yếu tố cung – cầu công nghiệp cũng đóng vai trò quan trọng. Nhu cầu bạc tăng mạnh khi kinh tế toàn cầu mở rộng, nhưng sẽ suy yếu khi tăng trưởng chững lại – đặc biệt trong bối cảnh căng thẳng thương mại leo thang.

Năm 2008, bạc cũng được sử dụng rộng rãi trong công nghiệp, nhưng điều đó không ngăn được giá giảm mạnh. Sự khác biệt hiện nay là đợt tăng của bạc từ đáy 2020 không đủ mạnh – nó thậm chí không thể vượt qua mức thoái lui Fibonacci 61.8% từ đỉnh năm 2011 đến đáy 2020. Do đó, xét trên kỹ thuật, đây có thể chỉ là một nhịp hồi trong xu hướng giảm dài hạn.

Người ta vẫn đặt câu hỏi: liệu bạc có đang bị thao túng? Liệu giá có thể nhảy vọt lên ba chữ số như nhiều người kỳ vọng?

Có thể – nhưng tôi đã nghe những lập luận đó từ khi bắt đầu theo dõi thị trường bạc vào năm 2002. Trong suốt thời gian đó, bạc đã có lúc tăng mạnh, và cũng có lúc giảm sâu như bất kỳ hàng hóa nào khác. Câu hỏi là: những lý do được đưa ra để bạc tăng giá bây giờ có gì khác biệt so với 1, 5, 10 hay 15 năm trước? Nếu không có gì mới, thì có lẽ lý do đó đúng – nhưng thời điểm tăng mạnh có thể chưa đến.

Tôi tin rằng trong những năm tới, bạc sẽ có cơ hội bứt phá – đặc biệt với những người nắm giữ dài hạn, chẳng hạn trong tài khoản hưu trí. Tuy nhiên, trong ngắn hạn (vài tuần hoặc vài tháng tới), tôi nghiêng về khả năng giảm giá.

Còn đồng thì sao?

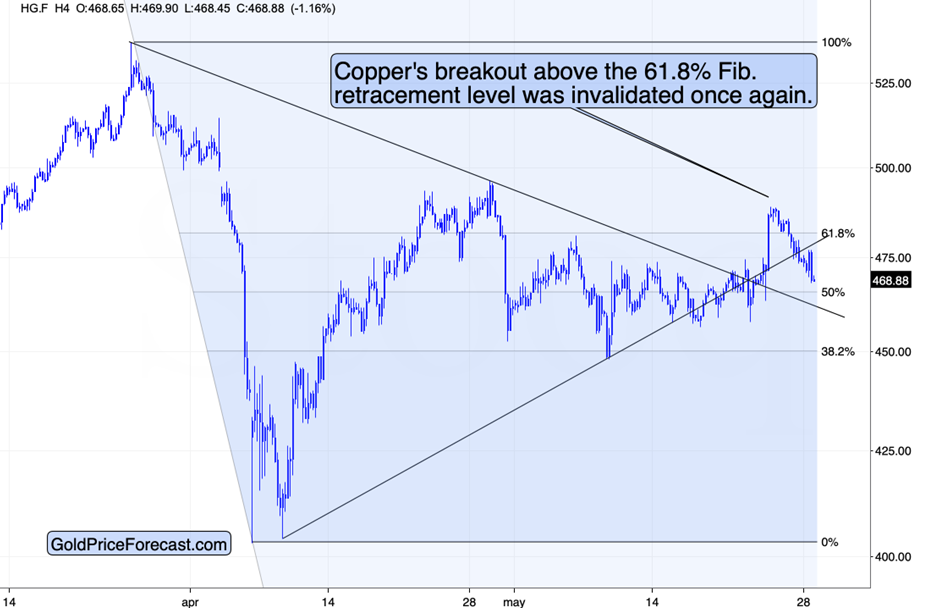

Đồng đã tăng vọt gần đây sau khi có thông tin về việc áp thuế đối với EU – ít nhất là trên lý thuyết. Tuy nhiên, như tôi đã cảnh báo, đợt tăng này khó kéo dài. Thực tế là đồng đã quay đầu giảm và phá vỡ trở lại dưới đường hỗ trợ tăng, đồng thời cũng không giữ được trên mức Fibonacci thoái lui 61.8%. Tín hiệu kỹ thuật hiện tại là tiêu cực.

Thương mại với Trung Quốc – thêm một mảnh ghép u ám vào bức tranh toàn cảnh

Xét đến bối cảnh vĩ mô,· tình hình thương mại Mỹ - Trung vẫn đang trì trệ. Theo chuyên gia Torsten Sløk từ Apollo Global Management, lưu lượng container vẫn yếu dù hai tuần đã trôi qua kể từ thỏa thuận thương mại dự kiến. Điều này cho thấy thuế quan vẫn đang là rào cản lớn, hoặc doanh nghiệp Mỹ vẫn đang “chờ thời”.

Nếu dữ liệu kinh tế tiếp tục kém, thị trường có thể sụp đổ nhanh chóng – giống như những gì đã xảy ra vào năm 2020 sau báo cáo việc làm yếu. Kịch bản đó có thể lặp lại khi nhà đầu tư bắt đầu phản ứng với các tín hiệu kinh tế suy yếu.

Nếu kinh tế toàn cầu chững lại, điều đó sẽ tác động mạnh đến giá hàng hóa và cổ phiếu ngành khai thác. Những tác động này có thể sâu sắc và lan rộng.

Trước khi kết thúc, tôi muốn bạn để ý đến một điểm tương đồng thú vị: hiệu suất tương đối giữa chứng khoán Mỹ và các thị trường quốc tế hiện tại khá giống với giai đoạn năm 2008. Và chúng ta đều biết diễn biến tiếp theo là gì.

fxempire