S&P 500: Biến động thị trường có đang đến điểm bùng nổ?

Diệu Linh

Junior Editor

Phân tích bởi chuyên gia từ Investing.com

Cổ phiếu đã hồi phục trở lại trong phiên hôm qua, mang lại chút sắc thái thú vị hơn so với bầu không khí trầm lắng của ngày thứ Hai — dù không hẳn dễ chịu.

Quan sát Hợp đồng tương lai chỉ số S&P 500, dễ dàng nhận thấy một mô hình nén đang dần hình thành bên trong cấu trúc hình nêm tăng. Tôi không phải người duy nhất nhận ra điều này — bằng chứng là độ rộng của Dải Bollinger hiện đã co lại đến mức thấp nhất kể từ tháng Hai. Thêm vào đó, khối lượng giao dịch trên thị trường hợp đồng tương lai cũng đang giảm dần, ngay cả khi chỉ số tiệm cận dải trên của Bollinger.

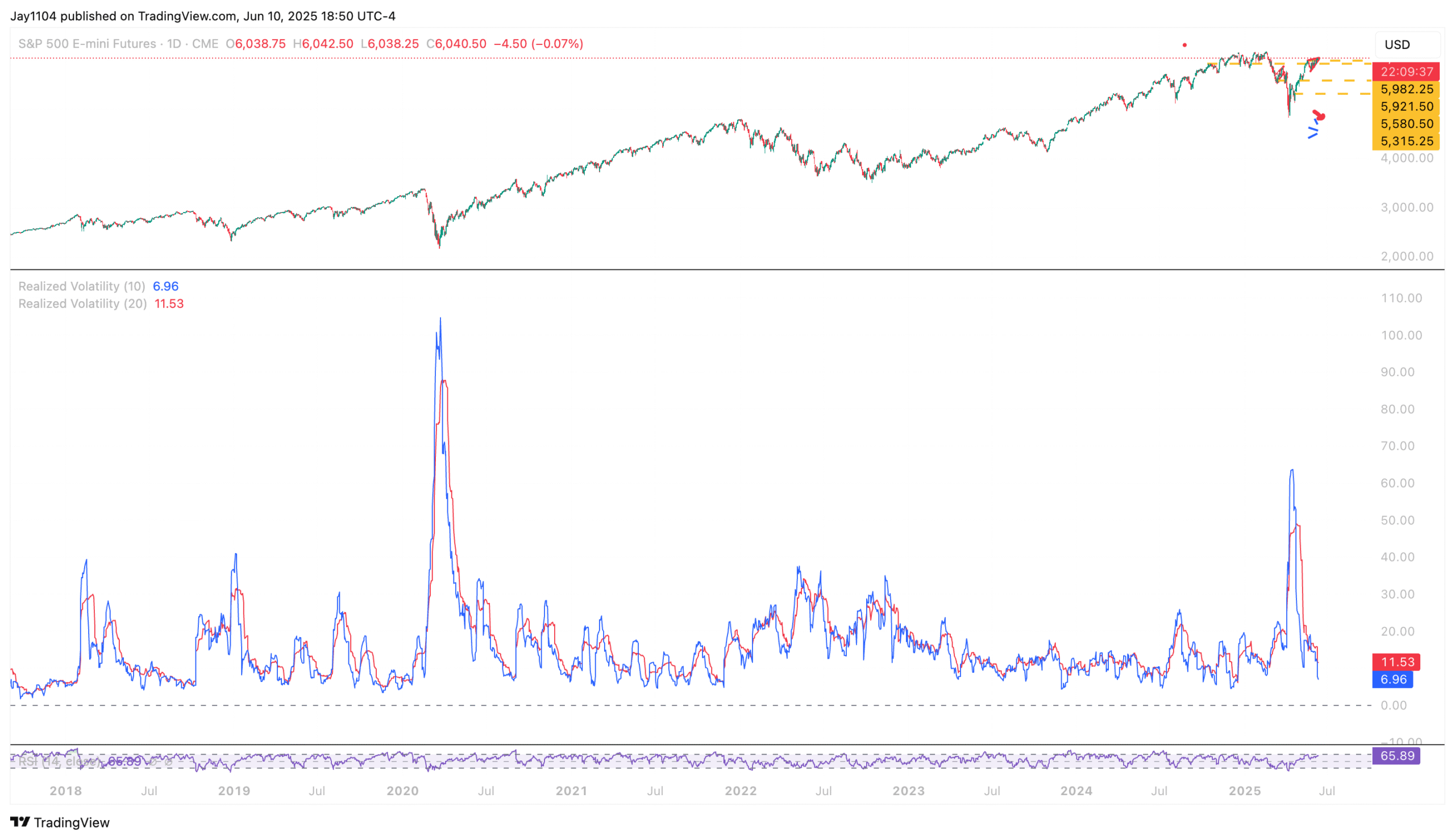

Song song, biến động thực tế trong 10 và 20 ngày qua đối với hợp đồng tương lai S&P 500 cũng đã trở lại vùng đáy quen thuộc — gần với những mức thấp mang tính lịch sử từng thấy vào giữa đến cuối năm 2024. Hiện tại, với mức biến động thực tế 10 ngày chỉ khoảng 7%, chỉ số này sẽ cần duy trì mức dao động hàng ngày dưới 44 điểm cơ bản — dù theo hướng tăng hay giảm — để tiếp tục đẩy thấp độ biến động thực tế.

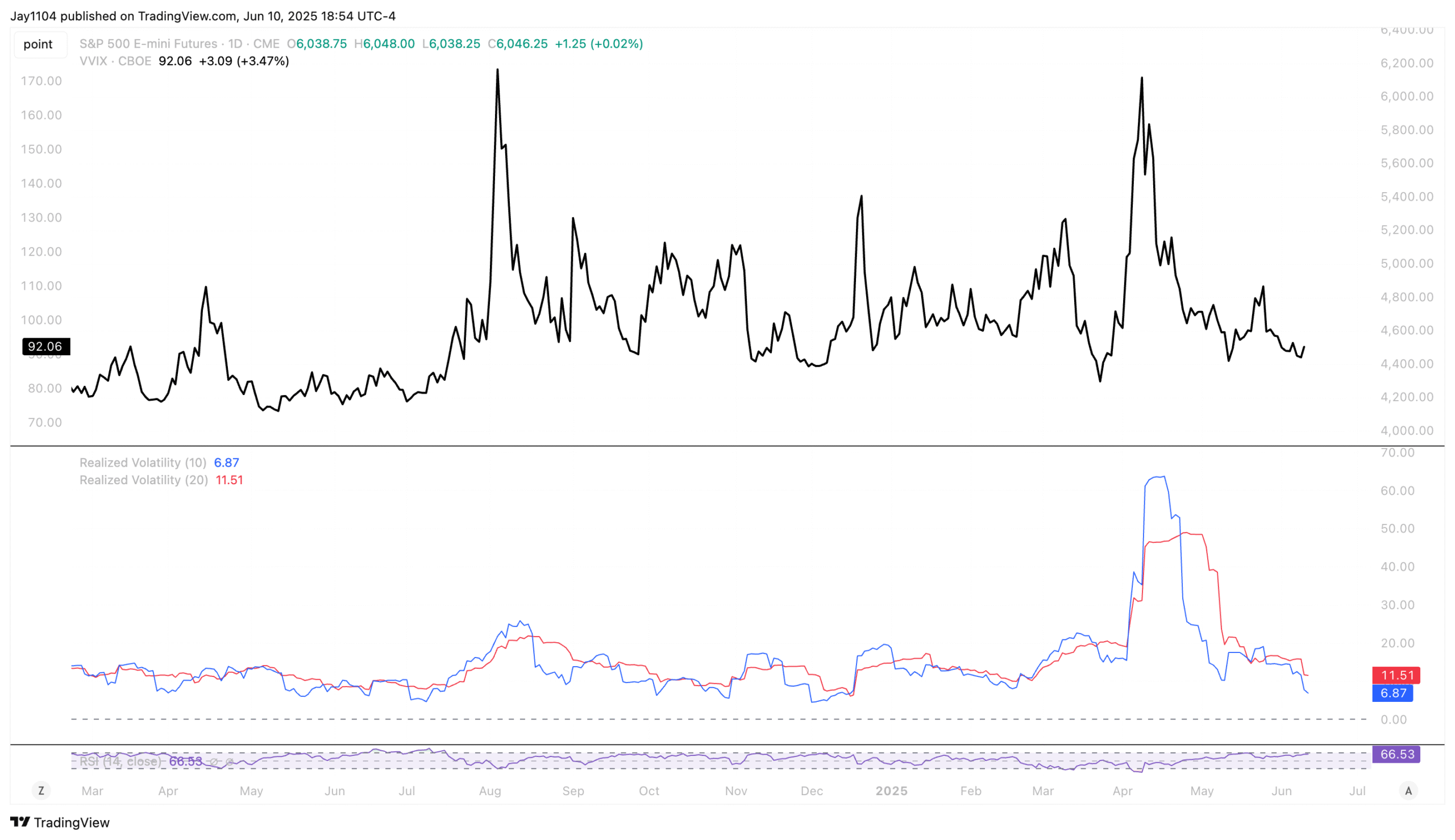

Khi sự nén của biến động ngày càng rõ rệt, chỉ số VVIX (đo lường biến động ngụ ý của VIX) đã bắt đầu tăng trở lại — vọt lên mức 92 trong phiên hôm qua.

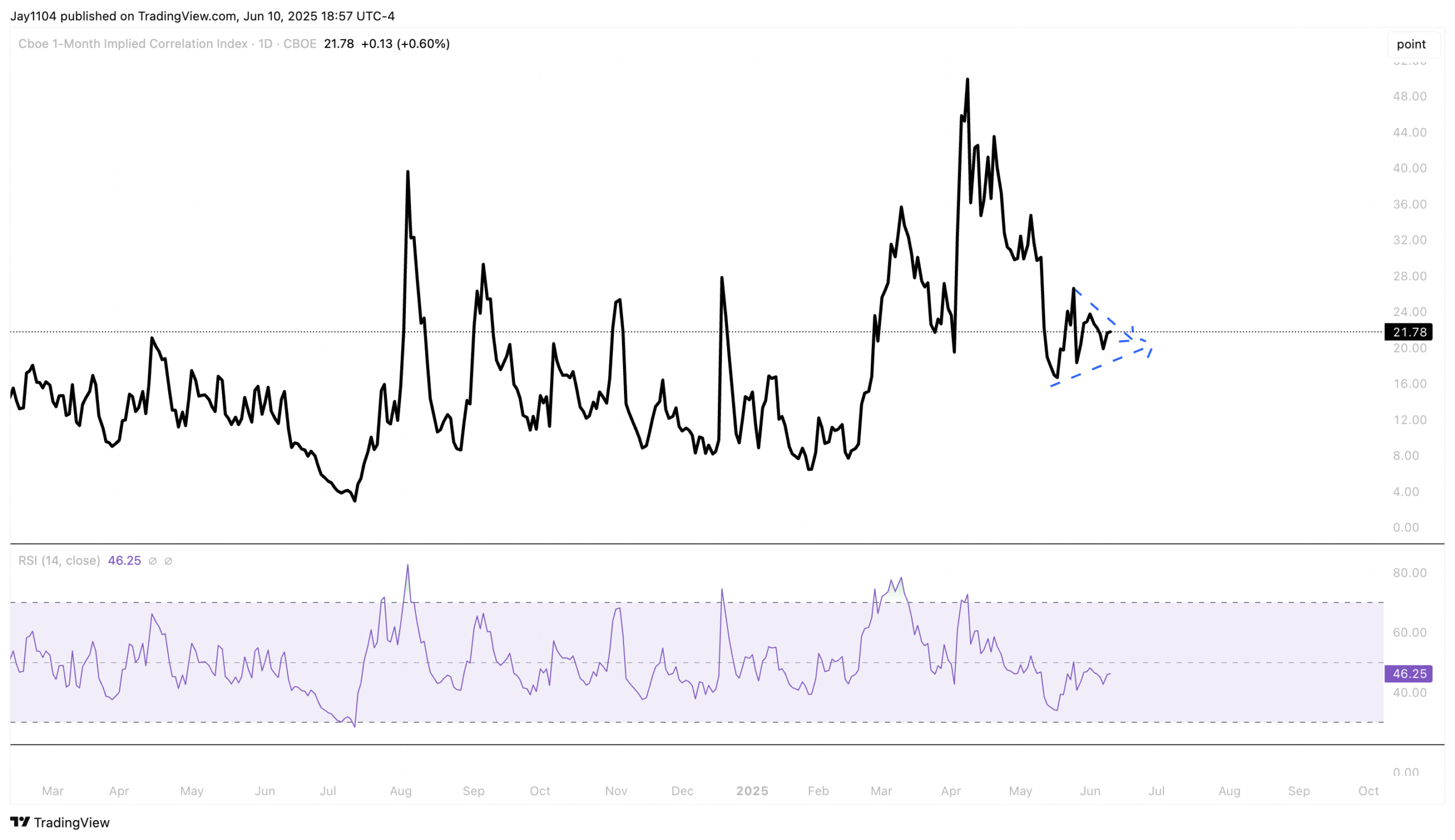

Thậm chí, chỉ số tương quan ngụ ý trong 1 tháng cũng đang cho thấy sự siết chặt tại thời điểm hiện tại.

Một điểm đáng chú ý khác là chỉ số BTIC của Hợp đồng tương lai Tổng lợi nhuận S&P 500 đang có xu hướng quay trở lại vùng đáy, tiếp tục thể hiện sự phân kỳ so với thị trường giao ngay.

Dù vậy, tôi thực sự không chắc các nhà đàm phán có thể tiếp tục sử dụng những cụm từ như “tiến triển tích cực” hay “sắp đạt được thỏa thuận” bao nhiêu lần nữa trước khi thị trường bắt đầu phản ứng ngược. Tôi cũng không dám khẳng định rằng thị trường vẫn còn bao nhiêu “nguồn cung biến động” để tiêu thụ.

Có thể nhóm nhà đầu tư 0DTE (giao dịch quyền chọn đáo hạn trong ngày) cùng các trader đang chủ động đẩy giá sẽ có thể tạo ra thêm một đợt bứt phá cuối cùng. Tuy nhiên, thị trường hiện đang ở một điểm rất quen thuộc — nơi mọi thứ bị nén quá chặt… và sau đó đột ngột vỡ tung. Và dường như chúng ta đang tiến rất gần đến khoảnh khắc đó.

Investing