Thị trường hướng tới báo cáo NFP

Diệu Linh

Junior Editor

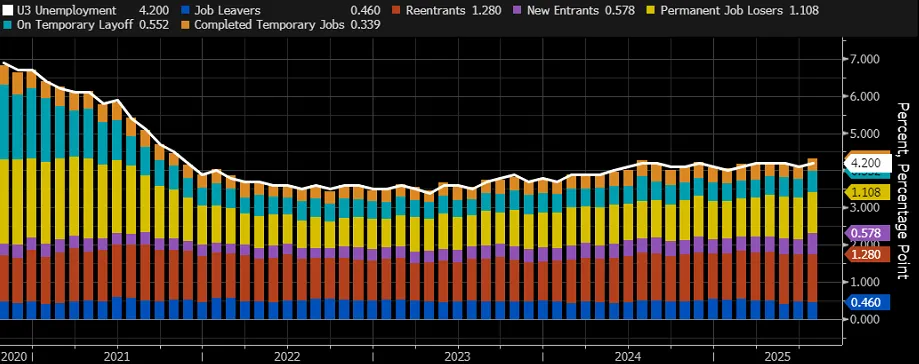

Báo cáo việc làm tháng 8 nhiều khả năng xác nhận sự suy yếu trong nhu cầu lao động và củng cố tín hiệu dovish từ Fed. Chúng tôi dự báo bảng lương phi nông nghiệp tăng khoảng 74,000 việc làm, trong khi tỷ lệ thất nghiệp tăng từ 4.2% lên 4.3%.

- Cơ bản: +74,000 NFP; tỷ lệ thất nghiệp tăng lên 4.3% từ mức 4.2%.

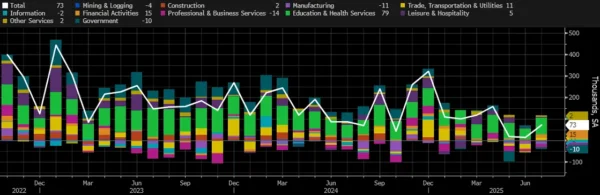

- Tháng 7: +73,000 cùng với điều chỉnh giảm ròng -258,000; áp lực chính trị gia tăng đối với BLS.

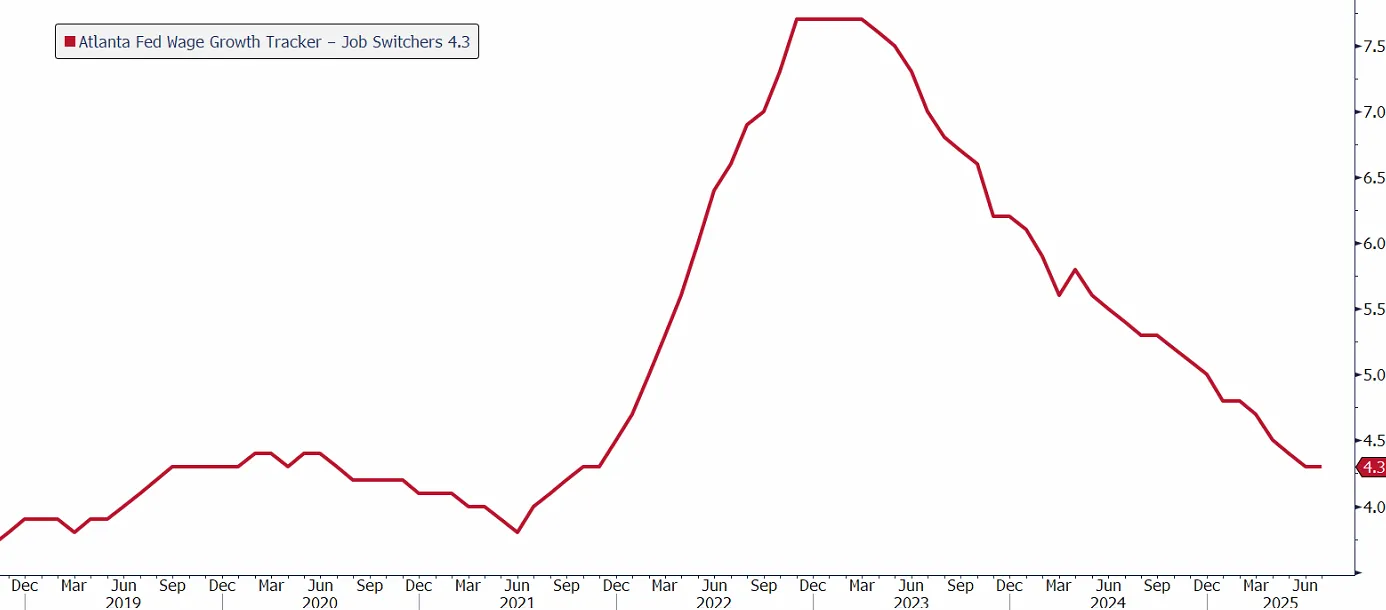

- Nhu cầu lao động đang hạ nhiệt: Tăng trưởng lương của nhóm chuyển việc theo Atlanta Fed ở mức 4.3% so với cùng kỳ; khảo sát NFIB cho thấy các vị trí trống dễ tuyển hơn.

- Hệ quả: nghiêng về khả năng Fed cắt giảm lãi suất vào ngày 17/9; rủi ro từ các bất ngờ tăng và sự không chắc chắn về chất lượng dữ liệu.

Tỷ lệ thất nghiệp tại Mỹ, nguồn: Bloomberg.

Bài học từ tháng 7: dữ liệu, điều chỉnh và áp lực chính trị

Diễn biến tháng trước đã khiến thị trường chao đảo, không chỉ do mức tăng trưởng bảng lương khiêm tốn 73,000, mà còn bởi các số liệu tháng 5 và 6 bị điều chỉnh giảm tổng cộng 258,000. Đáp lại, Tổng thống Donald Trump cáo buộc BLS thao túng dữ liệu và sa thải người đứng đầu cơ quan này ngay trong ngày. Ông đề cử một chuyên gia kinh tế của một tổ chức tư vấn bảo thủ thay thế, nhưng việc bổ nhiệm vẫn cần sự phê chuẩn của Thượng viện. Điều này làm dấy lên lo ngại về rủi ro chính trị hóa công tác thống kê và tính tin cậy của các báo cáo sắp tới.

Biến động việc làm tại Mỹ, dữ liệu từ Bloomberg.

Cung hay cầu: điều gì đang kìm hãm tuyển dụng

Chính sách nhập cư thắt chặt có thể phần nào hạn chế nguồn cung lao động, nhưng đây chỉ là yếu tố phụ. Dữ liệu cho thấy yếu tố chính là nhu cầu suy yếu. Các khảo sát hộ gia đình phản ánh việc tìm việc khó khăn hơn. Theo Atlanta Fed, mức tăng lương của nhóm chuyển việc không còn vượt trội so với người ở lại. Khảo sát NFIB cho thấy các doanh nghiệp nhỏ dễ dàng hơn trong việc lấp đầy vị trí trống. Những tín hiệu này phù hợp với đà giảm trong hoạt động tuyển dụng.

Trên biểu đồ Atlanta Fed Wage Growth Tracker – Job Switchers, tăng trưởng lương của nhóm chuyển việc đã chậm lại còn 4.3% so với cùng kỳ vào tháng 7/2025. Điều này cho thấy lợi thế chuyển việc đang suy yếu và nhu cầu lao động giảm, vốn thường kéo giảm áp lực lương trong lĩnh vực dịch vụ, qua đó hỗ trợ quá trình hạ nhiệt lạm phát. Mức hiện tại đã tiệm cận điều kiện trước thời kỳ bùng nổ hậu đại dịch, tạo thêm cơ sở cho lập luận Fed theo đuổi chính sách dovish hơn.

Biểu đồ của Atlanta Fed Wage Growth Tracker – Job Switchers, nguồn: Bloomberg

Dự báo tháng 8: 74,000 việc làm và tỷ lệ thất nghiệp cao hơn

Với mức điều chỉnh mạnh gần đây, số liệu ban đầu cần được xem xét thận trọng. Kỳ vọng cơ bản của thị trường là tăng 74,000 việc làm, gần sát mức 73,000 của tháng 7. Các chuyên gia kinh tế do Bloomberg khảo sát dự báo tỷ lệ thất nghiệp tăng từ 4.2% lên 4.3%, phản ánh nhu cầu lao động yếu đi.

Hệ quả đối với chính sách của Fed

Kịch bản này sẽ củng cố khả năng Fed cắt giảm lãi suất trong cuộc họp ngày 17/9. Tăng trưởng việc làm chậm lại cùng tỷ lệ thất nghiệp cao hơn sẽ thúc đẩy Fed tiến gần hơn đến nới lỏng, đặc biệt sau loạt điều chỉnh giảm mạnh đã làm suy yếu câu chuyện về sức mạnh thị trường lao động. Tuy nhiên, sự bất định quanh tính minh bạch của quy trình thống kê cho thấy cần hết sức thận trọng khi diễn giải số liệu công bố lần đầu.

Hệ quả đối với thị trường

Dữ liệu lao động yếu hơn thường khiến lợi suất ngắn hạn giảm và củng cố kỳ vọng về lãi suất nhẹ nhàng hơn. Điều này thường gây áp lực lên USD so với các đồng tiền nhạy cảm với rủi ro và hỗ trợ các tài sản hưởng lợi từ lãi suất thấp. Dù vậy, nghi ngờ về chất lượng dữ liệu có thể duy trì mức biến động cao trong ngắn hạn trên thị trường lãi suất, ngoại hối và chứng khoán.

Rủi ro và điểm cần theo dõi

Một kết quả bất ngờ theo hướng tăng, đặc biệt nếu đi kèm tăng trưởng lương vững, có thể khiến kỳ vọng dovish bị điều chỉnh lại. Ngược lại, một đợt điều chỉnh giảm nữa sẽ càng củng cố quan điểm thị trường lao động đang hạ nhiệt. Tương quan giữa việc làm, thất nghiệp và tăng trưởng lương sẽ quyết định cả cường độ lẫn tốc độ của bất kỳ chính sách nới lỏng nào từ Fed.

Action Forex