Thị trường trái phiếu đặt cược vào tác động tiêu cực của thuế quan đối với thị trường việc làm

Quỳnh Chi

Junior Editor

Giới đầu tư trái phiếu Hoa Kỳ đang tích cực gia tăng vị thế, dự đoán rằng chính sách thuế quan của Tổng thống Donald Trump sẽ kìm hãm đà tăng trưởng của nền kinh tế lớn nhất thế giới, từ đó buộc Cục Dự trữ Liên bang phải hạ lãi suất điều hành.

Trước thềm báo cáo việc làm công bố vào thứ Sáu, thị trường tiền tệ đang định giá kịch bản gần bốn đợt cắt giảm lãi suất (mỗi đợt 25 điểm cơ bản) trong năm 2025, nhiều hơn một đợt so với dự báo trước khi Trump công bố gói thuế quan quy mô lớn tháng trước. Song song với đó, dữ liệu định vị được công bố hôm thứ Tư cho thấy vị thế mua ròng (long position) ngày càng gia tăng đối với trái phiếu chính phủ Mỹ kỳ hạn ngắn. Đây chính là đòn cược rằng tác động tiêu cực đến đà tăng trưởng kinh tế từ gói thuế quan toàn diện của chính quyền Trump sẽ lấn át ảnh hưởng lạm phát của nó.

Tuy nhiên, kỳ vọng về sự suy giảm mạnh này vẫn liên tục được đối chiếu với thực tế thông qua các dữ liệu kinh tế mới: Vào hôm thứ Năm, các nhà giao dịch đã nhanh chóng điều chỉnh vị thế đặt cược vào khả năng hạ lãi suất sau khi chỉ số khảo sát ngành sản xuất công bố kết quả tích cực hơn dự kiến. Bầu không khí căng thẳng này đã tăng cường sự chú ý vào báo cáo việc làm phi nông nghiệp tháng 4, vốn sẽ cung cấp cái nhìn sớm về cách thức bất ổn từ chính sách thuế quan đang tác động đến thị trường lao động.

"Những lo ngại về sự suy giảm tăng trưởng đang lấn át rủi ro lạm phát tăng cao trong ngắn hạn do việc nâng thuế quan khi các thành viên thị trường đánh giá hàm ý đối với chính sách Fed," theo nhận định của Lee Hardman, chiến lược gia tại MUFG.

Câu hỏi then chốt đối với nhà đầu tư trái phiếu là liệu và khi nào tâm lý bi quan về kinh tế đã được phản ánh trong các cuộc khảo sát gần đây sẽ thẩm thấu vào các chỉ báo kinh tế hàng đầu như việc làm và chi tiêu tiêu dùng. Chỉ số niềm tin tiêu dùng Mỹ đã sụt giảm trong tháng 4 xuống mức thấp nhất trong gần năm năm, trong khi chỉ số hoạt động sản xuất Mỹ co hẹp trong tháng 4 với tốc độ mạnh nhất trong năm tháng qua.

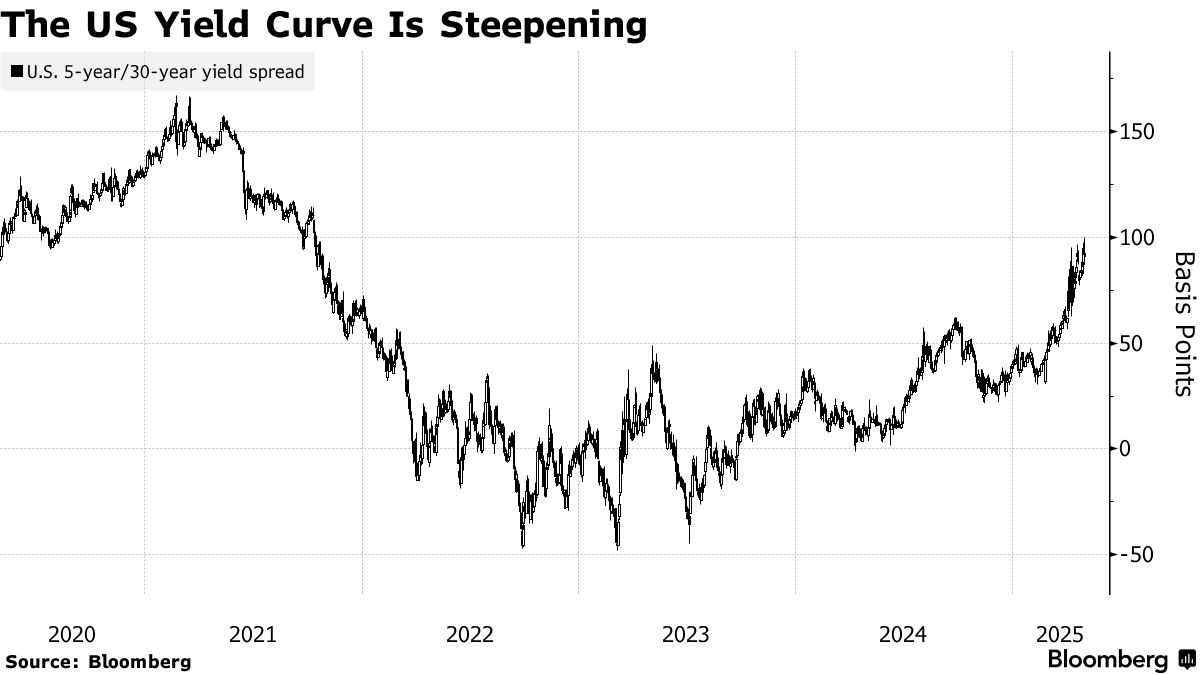

Các dấu hiệu suy yếu kinh tế đã thúc đẩy đà tăng giá của trái phiếu chính phủ Mỹ kỳ hạn ngắn trong tháng này. Điều này đã làm dốc thêm lợi suất, với trái phiếu kỳ hạn hai và năm năm ghi nhận hiệu suất vượt trội so với trái phiếu 30 năm trong tháng 4 ở mức cao nhất kể từ đầu năm 2023.

Làm phức tạp thêm triển vọng kinh tế là tình trạng bất định về mức thuế quan cuối cùng sẽ được áp dụng và thời điểm thực thi, trong bối cảnh các cuộc đàm phán của Mỹ với các đối tác thương mại chủ chốt đang diễn ra hoặc được lên kế hoạch. Vào thứ Sáu, Trung Quốc đã thông báo đang đánh giá khả năng tái khởi động đàm phán thương mại sau nhiều tuần bế tắc, trong khi Nhật Bản cho biết các cuộc thảo luận có thể sẽ có động lực mới vào giữa tháng 5.

Bộ trưởng Tài chính Nhật Bản Katsunobu Kato thậm chí đã ngầm ám chỉ khả năng sử dụng khối lượng trái phiếu chính phủ Mỹ khổng lồ làm đòn bẩy, mặc dù chưa rõ mức độ nghiêm túc của tuyên bố này. Với khoảng 1.1 nghìn tỷ USD giá trị nắm giữ, nhà đầu tư từ quốc gia Đông Á này hiện là chủ sở hữu nước ngoài lớn nhất của nợ công Mỹ.

Lợi suất trái phiếu chính phủ 10 năm đã tăng nhẹ trong phiên giao dịch châu Á thứ Sáu, tăng hai điểm cơ bản lên mức xấp xỉ 4.24%.

Chờ đợi dữ liệu thực chứng

Hiện tại, các quan chức Fed đang theo dõi chặt chẽ các dữ liệu kinh tế "cứng" để đánh giá tình hình, đồng thời vẫn duy trì cảnh giác trước khả năng thuế quan có thể đẩy lạm phát leo thang. Trong phát biểu tuần trước, Thống đốc Fed Christopher Waller khẳng định ông sẽ ủng hộ việc cắt giảm lãi suất nếu tỷ lệ thất nghiệp tăng đáng kể - kịch bản có thể xảy ra nếu Trump tái áp dụng các mức thuế quan quyết liệt hơn và doanh nghiệp bắt đầu đẩy mạnh sa thải nhân sự.

"Sự hạ nhiệt của thị trường lao động là điều kiện tiên quyết để Fed tiếp tục tiến trình nới lỏng," theo nhận định của Gargi Chaudhuri, Giám đốc Chiến lược Đầu tư và Danh mục đầu tư khu vực Châu Mỹ tại BlackRock.

Mặc dù số liệu việc làm suy yếu trong tháng 4 sẽ là "một bước tiến theo hướng đó," bà cho rằng Fed cần chứng kiến sự suy giảm rộng khắp hơn, không chỉ dựa vào một báo cáo đơn lẻ. "Họ phải đánh giá tổng thể bức tranh dữ liệu và tôi không cho rằng một báo cáo yếu riêng lẻ sẽ đủ để họ báo hiệu hoặc tiếp tục chu kỳ cắt giảm lãi suất."

Fed hiện đang trong giai đoạn im lặng truyền thông trước cuộc họp khởi động vào ngày 6 tháng 5. Các nhà giao dịch đang đặt cược vào khoảng bốn đợt cắt giảm 25 điểm cơ bản trong năm 2025, với đợt đầu tiên dự kiến vào tháng 6. Đáng chú ý, mới giữa tháng 3, thị trường chỉ định giá hai đợt cắt giảm trong năm.

"Nếu chúng ta bắt đầu chứng kiến nền kinh tế chuyển biến theo hướng đáng kể," điều đó sẽ tạo tiền đề để Fed phản ứng "với cường độ khá mạnh mẽ" trong nửa cuối năm nay, theo phát biểu của Michael Cudzil, Quản lý Danh mục Đầu tư tại Pimco trên Bloomberg Television hôm thứ Tư. Pimco đã gia tăng tỷ trọng đầu tư vào phân khúc giữa của đường cong lợi suất chính phủ, tập trung vào kỳ hạn từ năm đến 10 năm, ông Cudzil cho biết.

Các chuyên gia kinh tế dự báo báo cáo việc làm sẽ ghi nhận 135,000 vị trí mới trong tháng 4, giảm so với 228,000 trong tháng 3. Tuy nhiên, phần lớn đều cho rằng dữ liệu này sẽ chỉ cung cấp cái nhìn hạn chế về tác động của chính sách thuế quan cao hơn. Ngay cả khi báo cáo cho kết quả tích cực, các nhà đầu tư có thể xem đó là thông tin nhìn về quá khứ và vẫn duy trì kỳ vọng về làn sóng sa thải trong những tháng sắp tới.

Dữ liệu tháng 4 dự kiến công bố vào thứ Sáu sẽ là "bức tranh vững chắc cuối cùng trước cơn bão," theo nhận định của nhóm kinh tế học Bloomberg dẫn đầu bởi Anna Wong. "Thị trường lao động có thể bắt đầu suy giảm rõ nét hơn ngay từ tháng 5."

Giao dịch quyền chọn tập trung vào biến động giá xung quanh sự kiện báo cáo việc làm — cụ thể là chiến lược straddle một ngày trên trái phiếu chính phủ 10 năm đáo hạn vào cuối ngày thứ Sáu — hiện đang hàm ý mức biến động khoảng chín điểm cơ bản trong lợi suất 10 năm cho phiên giao dịch, phù hợp với mức độ biến động từ các báo cáo việc làm trước đó.

Trong thị trường hợp đồng tương lai chính phủ, open interest (lượng hợp đồng mở) - thước đo khối lượng rủi ro mà các nhà giao dịch nắm giữ - đã tăng mạnh trong các phiên gần đây, sau đợt bán tháo ban đầu phản ứng với thông báo áp thuế quan. Đặc biệt, ở kỳ hạn năm năm, open interest đã leo lên mức cao kỷ lục kể từ khi bắt đầu thu thập dữ liệu vào đầu thập niên 1990.

Bloomberg