Chủ tịch Fed Powell: Thu hẹp bảng cân đối có thể sớm kết thúc

Diệu Linh

Junior Editor

Một dấu hiệu nữa cho thấy chính sách tiền tệ đang bước vào giai đoạn nới lỏng hơn, Chủ tịch Cục Dự trữ Liên bang Mỹ (Fed) Jerome Powell đã gợi ý rằng quá trình thu hẹp bảng cân đối kế toán sắp kết thúc.

Powell không đưa ra khung thời gian cụ thể cho việc dừng QT

“Kế hoạch lâu dài của chúng tôi là dừng việc thu hẹp bảng cân đối khi dự trữ vượt nhẹ so với mức mà chúng tôi cho là đủ dồi dào. Chúng tôi có thể đạt đến điểm đó trong vài tháng tới và đang theo dõi chặt chẽ nhiều chỉ báo để hỗ trợ quyết định này.”

Trên thực tế, điều này có nghĩa là Fed sẽ ngừng giảm lượng nắm giữ trái phiếu chính phủ và chứng khoán đảm bảo bằng thế chấp (MBS), duy trì quy mô bảng cân đối ở mức hiện tại.

Việc thu hẹp bảng cân đối, hay còn gọi là thắt chặt định lượng (QT), rút thanh khoản khỏi hệ thống tài chính bằng cách giảm dự trữ của các ngân hàng và chuyển gánh nặng tài trợ nợ chính phủ sang khu vực tư nhân, khiến điều kiện tín dụng thắt chặt hơn – về bản chất mang tính giảm phát.

Powell cho biết: “Một số dấu hiệu đã bắt đầu xuất hiện cho thấy điều kiện thanh khoản đang dần thắt chặt,” do đó cần thiết phải chấm dứt QT.

Đáng chú ý hơn, việc chấm dứt thu hẹp bảng cân đối sẽ giúp giảm bớt áp lực lên thị trường trái phiếu chính phủ Mỹ, vì Fed sẽ phải mua trái phiếu mới khi trái phiếu cũ đáo hạn – tức là tạo thêm nhu cầu nhân tạo cho thị trường này.

Powell không đưa ra khung thời gian cụ thể cho việc dừng QT.

Ông cũng gợi ý rằng Fed có thể tiếp tục cắt giảm lãi suất trong thời gian tới, đồng thời thừa nhận sự cân bằng mong manh mà ngân hàng trung ương đang phải duy trì:

“Nếu chúng ta hành động quá nhanh, nhiệm vụ kiềm chế lạm phát có thể chưa hoàn tất và sẽ phải quay lại sau này. Nhưng nếu hành động quá chậm, thị trường việc làm có thể chịu những tổn thất không cần thiết và đau đớn. Vì vậy, chúng tôi đang phải cân bằng giữa hai yếu tố đó.”

Hoạt động bảng cân đối của Fed được vận hành thế nào

Nới lỏng định lượng (QE)

Chính sách lãi suất thường nhận được nhiều chú ý, nhưng bảng cân đối của Fed cũng là một công cụ tiền tệ quan trọng – đóng vai trò như đường dẫn trực tiếp đến nguồn cung tiền.

Khi Fed mua tài sản – chủ yếu là trái phiếu chính phủ và MBS – họ sử dụng tiền được tạo ra từ “không khí.” Các tài sản đó được ghi vào bảng cân đối, còn lượng tiền mới được bơm vào hệ thống tài chính, rồi lan tỏa ra nền kinh tế.

Quy trình này được gọi là nới lỏng định lượng (QE).

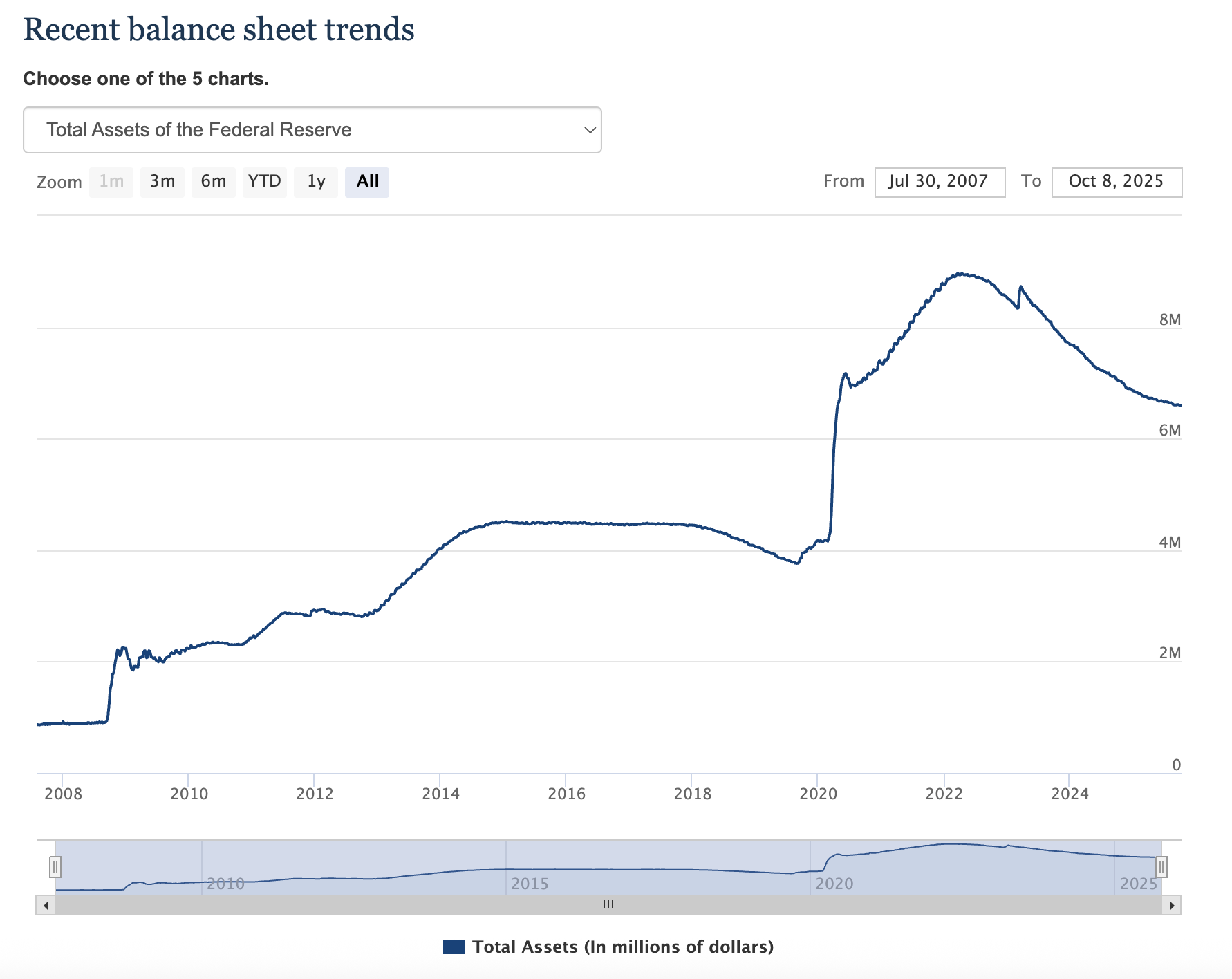

Trước khủng hoảng tài chính 2008, bảng cân đối của Fed chỉ hơn 900 tỷ USD. Đến cuối thời kỳ đại dịch, con số này gần 9 nghìn tỷ USD – tức Fed đã bơm hơn 8 nghìn tỷ USD vào nền kinh tế trong 14 năm.

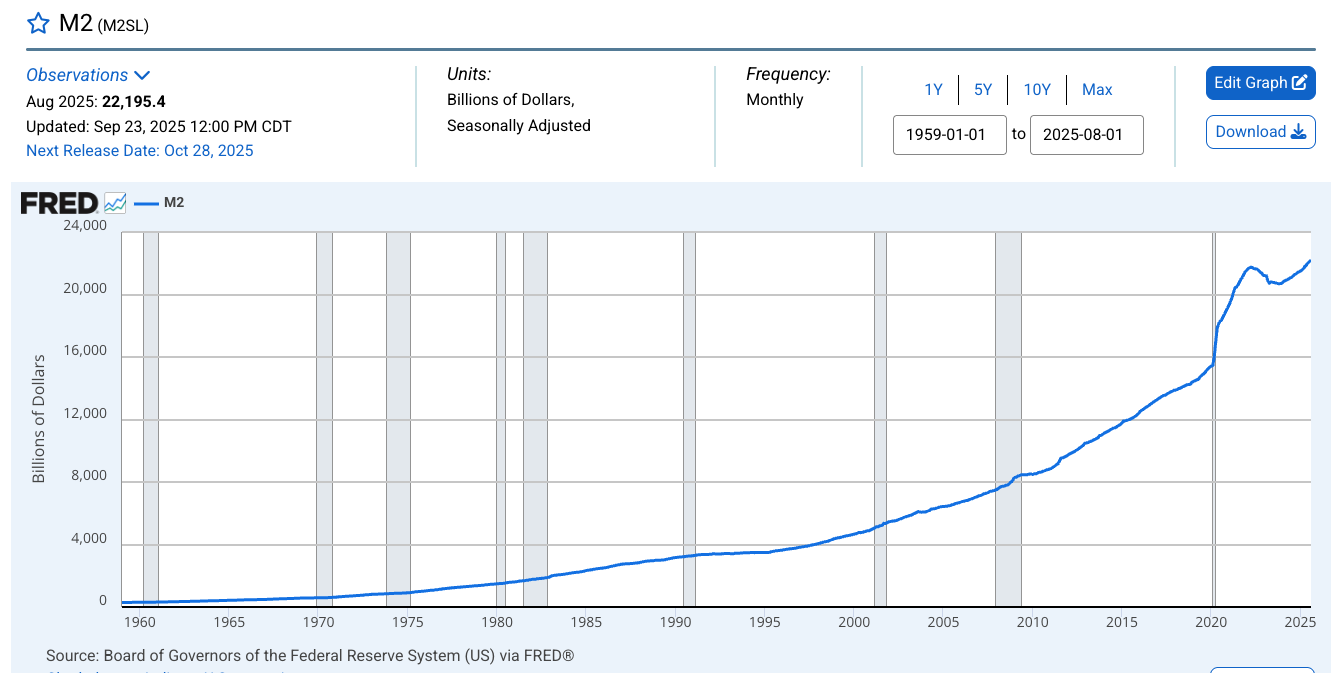

Tác động của QE thể hiện rõ trên đồ thị cung tiền: sau khi Fed bắt đầu QT và tăng lãi suất năm 2022, cung tiền giảm nhẹ nhưng nhanh chóng tăng trở lại.

Khi Ben Bernanke khởi động vòng QE đầu tiên vào thời kỳ suy thoái 2008, ông trấn an Quốc hội rằng Fed không “tiền tệ hóa nợ.” Ông khẳng định các trái phiếu chỉ được nắm giữ tạm thời và sẽ bán ra khi khủng hoảng kết thúc.

Điều đó đã không xảy ra.

Ngược lại, Fed còn mở rộng bảng cân đối thêm gần 5 nghìn tỷ USD trong đại dịch – về bản chất là tạo lạm phát.

Cựu Thống đốc Fed Kevin Warsh từng viết trên Wall Street Journal rằng có mối liên hệ trực tiếp giữa việc mở rộng cung tiền và lạm phát giá cả: “Cơ sở tiền tệ đã tăng 60% kể từ đại dịch. M2 tăng 36% trong 4 năm qua. Vì vậy, lạm phát cộng dồn khoảng 22% không có gì đáng ngạc nhiên.”

Thắt chặt định lượng (QT)

Thắt chặt định lượng là quá trình đảo ngược của QE.

Khi trái phiếu chính phủ và MBS đáo hạn, Fed không mua lại, khiến bảng cân đối thu hẹp dần theo thời gian. Điều này buộc Bộ Tài chính Mỹ phải vay từ công chúng để hoàn trả cho Fed – thực tế là “vay mới trả nợ cũ.” Khi nhà đầu tư mua trái phiếu, họ dùng tiền mặt, làm giảm tiền gửi ngân hàng và dự trữ hệ thống, đồng thời chuyển gánh nặng nợ sang khu vực tư nhân.

Fed công bố kế hoạch thu hẹp bảng cân đối vào tháng 3/2022 khi không còn có thể thuyết phục công chúng rằng lạm phát chỉ là “tạm thời.” Nếu thực hiện đúng kế hoạch, sẽ mất 7.8 năm để đưa bảng cân đối về mức trước đại dịch – chưa kể phần tăng thêm từ sau khủng hoảng 2008.

Dù vậy, Fed không tuân thủ kế hoạch. Tốc độ QT được giảm từ tháng 5/2024.

Từ đỉnh, Fed đã giảm khoảng 2.4 nghìn tỷ USD trên bảng cân đối – chỉ bằng một nửa mức mở rộng trong đại dịch. Powell xác nhận Fed không có ý định đưa quy mô bảng cân đối trở lại mức trước đại dịch.

Vì sao dừng QT ngay lúc này?

Nếu mở rộng cung tiền gây lạm phát, thì để kiềm chế lạm phát, Fed cần thu hẹp bảng cân đối mạnh mẽ. Nhưng họ đã không làm – và có lẽ sẽ không làm.

Vậy tại sao Fed lại bắt đầu giảm tốc QT từ tháng 6 và giờ muốn dừng hẳn? Có thể vì họ đã rút ra bài học từ năm 2018.

Khi Fed cố thu hẹp bảng cân đối sau năm 2017, thị trường chứng khoán sụp đổ, nền kinh tế phát tín hiệu suy thoái. Fed phải dừng tăng lãi suất vào cuối năm 2018, cắt giảm lãi suất năm 2019 và khởi động QE mới vào tháng 8/2019 để cứu thị trường cho vay ngắn hạn.

Lần này, Fed có thể thu hẹp mạnh hơn vì quy mô mở rộng trong đại dịch lớn và nhanh hơn, nhưng họ hiểu rằng nền kinh tế hiện tại không thể hoạt động nếu thiếu tiền rẻ.

Vấn đề nợ công của Mỹ

Thực tế, Fed không còn lựa chọn nào khác ngoài việc chấm dứt QT, do chính phủ liên bang đang chìm trong nợ và chi tiêu khổng lồ.

Fed hỗ trợ việc vay nợ của chính phủ bằng cách tạo nhu cầu nhân tạo cho trái phiếu, giúp giá tăng, lợi suất giảm, qua đó hạ chi phí đi vay của Washington. Nếu Fed không nắm giữ quá nhiều nợ chính phủ, lợi suất trái phiếu sẽ cao hơn nhiều.

Việc dừng QT là hợp lý khi chính phủ Mỹ hiện phải trả hơn 1 nghìn tỷ USD tiền lãi mỗi năm. Dù không bơm thêm tiền mới vào nền kinh tế, động thái này sẽ giảm lượng trái phiếu chính phủ phải bán ra thị trường, khiến giá trái phiếu tăng và lợi suất giảm.

Tuy nhiên, chỉ dừng QT có thể vẫn chưa đủ. Với nhu cầu trái phiếu Mỹ giảm toàn cầu và lợi suất vẫn cao, Fed có thể sẽ sớm phải khởi động lại QE, tức là quay lại in tiền để can thiệp sâu hơn vào thị trường trái phiếu.

fxstreet