Liệu sự suy giảm trong tâm lý người tiêu dùng Mỹ có thực sự đáng lo ngại?

Nguyễn Tuấn Đạt

Junior Analyst

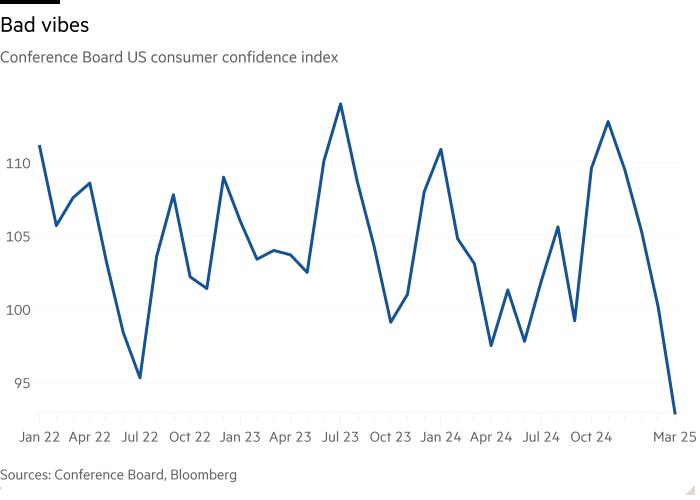

Vào thứ Ba, khảo sát tâm lý người tiêu dùng của Conference Board đã kể một câu chuyện quen thuộc: người dân lo lắng về nền kinh tế. Chỉ số khảo sát giảm xuống mức thấp nhất trong bốn năm, thấp hơn đáng kể so với mức 110 vào thời điểm Trump tái đắc cử vào tháng 11.

Kỳ vọng về điều kiện kinh doanh trong tương lai, thị trường lao động và triển vọng thu nhập giảm mạnh nhất, từ 75 vào tháng 2 xuống còn 65 vào tháng 3 – mức kỳ vọng tổng hợp thấp nhất kể từ tháng 3/2013. Điều này cho thấy tâm lý bi quan rộng khắp về tăng trưởng của Mỹ, xuất phát từ những lo ngại về thuế quan. Rosenberg Research lưu ý rằng "quan điểm của các hộ gia đình về tương lai hiện còn u ám hơn cả thời kỳ đỉnh điểm của suy thoái do đại dịch năm 2020".

Liệu điều này – cùng với tất cả các chỉ báo gần đây về tâm lý kém của người tiêu dùng, doanh nghiệp và nhà đầu tư – có ảnh hưởng đến nền kinh tế không?

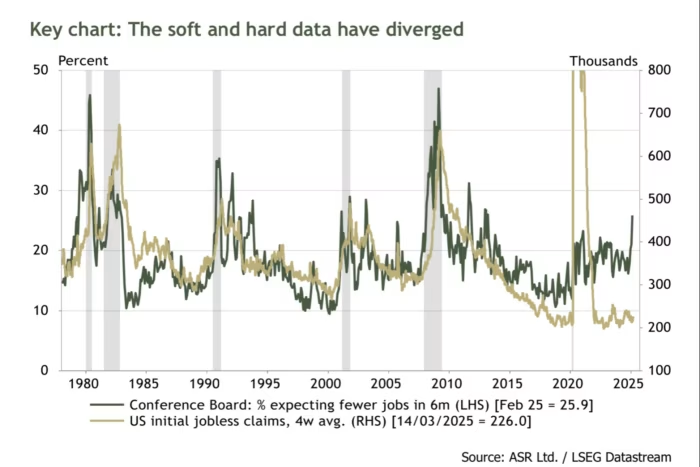

Cho đến nay, bất chấp những dữ liệu “mềm” tiêu cực về ý kiến, dữ liệu “cứng” về hoạt động kinh tế chỉ cho thấy sự giảm tốc rất nhẹ. Thậm chí, có thể gọi đây là một sự “bình thường hóa” sau nhiều năm tăng trưởng vượt xu hướng. Kể từ sau đợt điều chỉnh thị trường chứng khoán kết thúc cách đây hai tuần, tâm lý tiêu cực cũng không phản ánh vào lựa chọn của nhà đầu tư. Mặc dù khảo sát Global Fund Manager mới nhất của Bank of America cho thấy tâm lý rất bi quan, nhưng dòng vốn vào các quỹ cổ phiếu Mỹ vẫn mạnh mẽ. Ý định thể hiện qua lời nói là một chuyện, hành vi thực tế lại là chuyện khác.

Ngoài ra, một số dữ liệu “mềm” đang cải thiện. Hôm thứ Hai, ước tính nhanh của khảo sát PMI Mỹ tháng 3 đã được công bố. Chỉ số PMI tổng hợp tăng hai điểm lên mức cao nhất trong ba tháng, chủ yếu nhờ sự khởi sắc của lĩnh vực dịch vụ. PMI ước tính nhanh không hoàn toàn đáng tin cậy – tháng trước, PMI thực tế tốt hơn ước tính nhanh. Nhưng dù sao, không phải tất cả dữ liệu “mềm” đều đang đi xuống.

Liệu tâm lý kém có chuyển thành dữ liệu kinh tế kém? Nếu có, thì khi nào? Về lý thuyết, niềm tin của người tiêu dùng là một chỉ báo tiên phong. Khi người tiêu dùng thấy trước thời kỳ khó khăn, cuối cùng họ sẽ chi tiêu ít hơn. Nhưng ngày đó có thể sẽ không bao giờ đến. Theo Michael Weber từ Trường Kinh doanh Booth thuộc Đại học Chicago, “mọi người thường đánh giá quá mức các kết quả khảo sát”.

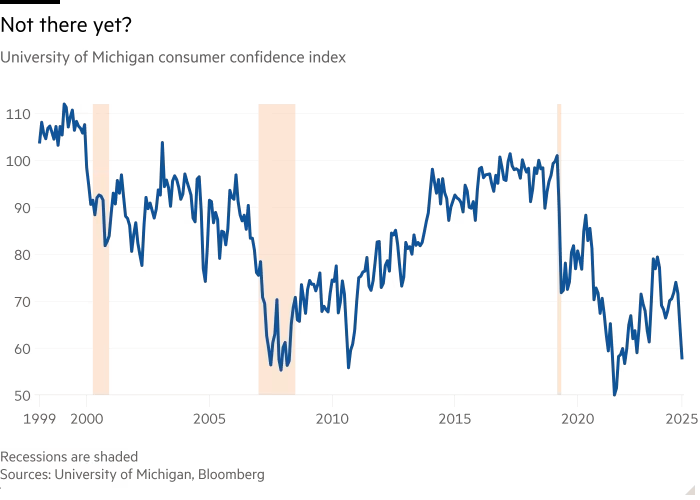

Xét theo chỉ số niềm tin người tiêu dùng của Đại học Michigan, các mức giảm gần đây không lớn như cú sốc của Covid-19 và cũng không kéo dài như những lần giảm trước suy thoái 2001 và 2007-09. Chúng ta cần thận trọng với dữ liệu này. Hầu hết các cuộc suy thoái gần đây (2000, 2008, 2020) đều không phải do niềm tin tiêu dùng suy giảm mà là do các sự kiện lớn bên ngoài tác động (bong bóng dot-com, khủng hoảng tài chính, đại dịch Covid-19). Niềm tin tiêu dùng giảm sâu cũng không nhất thiết dẫn đến suy thoái, như vào năm 2011 khi nỗi lo về trần nợ công khiến niềm tin tiêu dùng lao dốc nhưng nền kinh tế chỉ chững lại thay vì suy thoái.

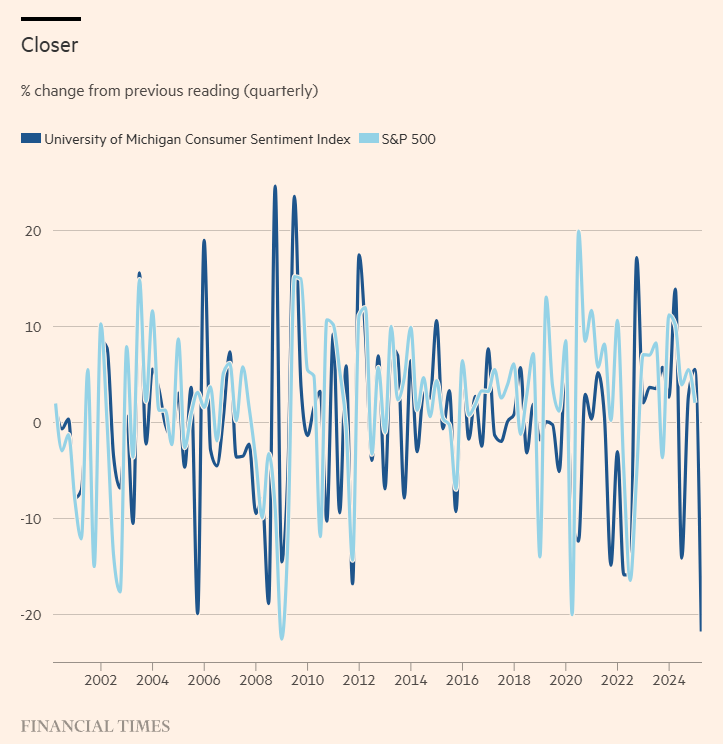

Mối quan hệ giữa thị trường chứng khoán và tâm lý tiêu dùng không phải lúc nào cũng rõ ràng. Trong những năm 2000, thị trường dường như dẫn dắt tâm lý tiêu dùng—khi giá cổ phiếu giảm, người dân thấy tài khoản hưu trí của họ mất giá và trở nên bi quan hơn về nền kinh tế. Tuy nhiên, xu hướng này không phải lúc nào cũng ổn định. Gần đây, có những thời điểm tâm lý tiêu dùng giảm trước, rồi thị trường chứng khoán mới phản ứng. Điều này đặt ra câu hỏi về mối quan hệ nhân quả: liệu sự bi quan của người tiêu dùng là nguyên nhân khiến thị trường đi xuống, hay chính thị trường mới là yếu tố tác động đến tâm lý?

Xu hướng thay đổi của niềm tin tiêu dùng quan trọng hơn chính mức độ của nó. Trước giữa năm 2022, niềm tin người tiêu dùng sụt giảm mạnh do lạm phát tăng vọt, nhưng điều đó không kéo theo sự sụt giảm tương ứng trong chi tiêu. Ngược lại, kể từ giữa năm 2022, dù chỉ số niềm tin vẫn thấp hơn mức trung bình lịch sử, xu hướng đi lên của nó lại đi kèm với sự phục hồi mạnh mẽ trong chi tiêu. Điều này cho thấy tâm lý tiêu dùng không nhất thiết phản ánh ngay lập tức hành vi kinh tế, mà quan trọng hơn là hướng biến động của nó.

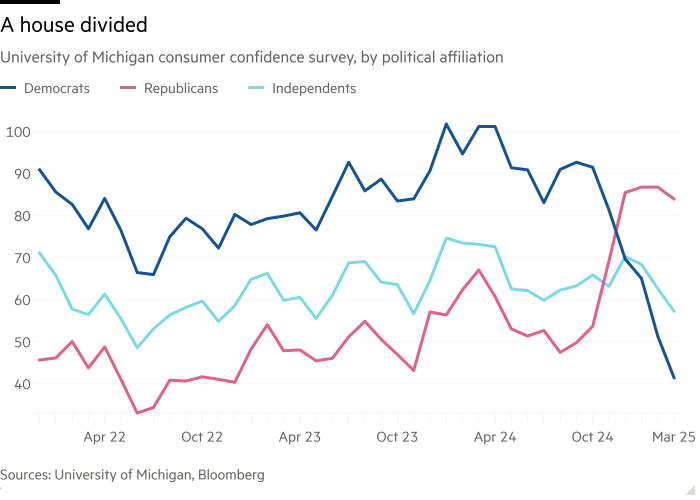

Sự phân cực chính trị ngày càng gia tăng có thể làm giảm tính chính xác của các chỉ số niềm tin tiêu dùng. Khi người Mỹ ngày càng sống trong những “bong bóng” truyền thông riêng biệt, cách họ nhìn nhận nền kinh tế bị ảnh hưởng nhiều bởi xu hướng chính trị hơn là dữ liệu thực tế. Điều này dẫn đến một xu hướng quen thuộc: mỗi khi một chính quyền mới lên nắm quyền, những người ủng hộ đảng đối lập thường có xu hướng bi quan hơn, bất kể tình hình kinh tế thực tế ra sao. Tình trạng này có thể khiến các chỉ số niềm tin tiêu dùng trở nên kém dự báo hơn. Chẳng hạn, từ 2022-2024, cử tri Cộng hòa liên tục đánh giá tiêu cực về nền kinh tế nhưng vẫn duy trì mức chi tiêu mạnh mẽ, cho thấy tâm lý bi quan không nhất thiết phản ánh đúng hành vi kinh tế.

Sự phân cực chính trị không chỉ làm giảm tính dự báo của chỉ số niềm tin tiêu dùng tổng thể mà còn ảnh hưởng đến các chỉ số thành phần trong khảo sát. Trước đây, mặc dù kỳ vọng tổng hợp của người tiêu dùng chưa bao giờ là thước đo đáng tin cậy cho tăng trưởng kinh tế, nhưng một số chỉ báo riêng lẻ, như kỳ vọng về việc làm, từng có mối liên hệ khá chặt chẽ với xu hướng kinh tế thực tế. Tuy nhiên, trong những năm gần đây, ngay cả mối quan hệ này cũng đã bị phá vỡ. Đáng chú ý, dữ liệu tháng Ba từ cuộc khảo sát của Đại học Michigan cho thấy kỳ vọng tiêu dùng đã suy giảm trên mọi nhóm tuổi, mức thu nhập, vị trí địa lý và cả xu hướng chính trị. Điều này cho thấy, dù sự phân cực có thể làm nhiễu dữ liệu, nhưng mức độ bi quan lan rộng hiện tại có thể phản ánh những rủi ro kinh tế thực sự.

Financial Times