London vẫn là trung tâm không thể thay thế của thị trường phái sinh châu Âu

Nguyễn Tuấn Đạt

Junior Analyst

Sau Brexit, EU vẫn chưa thể giành lại thị trường phái sinh quan trọng từ London, dù đã nhiều lần đặt mốc thời gian và gây áp lực. Thực tế cho thấy, việc để London tiếp tục xử lý các hợp đồng phái sinh bằng euro không chỉ giúp giảm chi phí giao dịch mà còn củng cố tính ổn định và thanh khoản cho toàn bộ thị trường tài chính châu Âu.

Liên minh châu Âu (EU) từ lâu vẫn duy trì hy vọng rằng sau khi Anh rời khỏi khối vào năm 2020, họ sẽ có thể giành lại một phần quan trọng trong hoạt động tài chính vốn trước đây do London nắm giữ. Tuy nhiên, thực tế đã chứng minh điều ngược lại khi London vẫn giữ vị trí dẫn đầu trong lĩnh vực xử lý các hợp đồng phái sinh bằng đồng euro. Nếu EU thực sự muốn thúc đẩy đầu tư và phát triển thị trường tài chính khu vực, họ nên từ bỏ ý tưởng cạnh tranh không cần thiết và thay vào đó, chấp nhận vai trò chủ đạo của London trong lĩnh vực này. Sự hợp tác thay vì đối đầu sẽ giúp tạo nên một hệ thống tài chính hiệu quả, ổn định và thu hút hơn, góp phần củng cố vị thế của châu Âu trên trường tài chính toàn cầu.

Hoạt động xử lý bù trừ (clearing) trong thị trường phái sinh đóng vai trò then chốt trong việc duy trì sự ổn định và hiệu quả của hệ thống tài chính. Đây là quá trình các bên trung gian thanh toán đứng giữa các giao dịch, theo dõi hàng nghìn tỷ euro các hợp đồng phái sinh, thu tiền đảm bảo và đảm bảo các khoản thanh toán được thực hiện đúng hạn. Nhờ vai trò này, các nhà đầu tư không phải lo ngại về rủi ro đối tác vỡ nợ, từ đó giúp thị trường vận hành trơn tru, giảm thiểu rủi ro tín dụng và chi phí giao dịch. Có thể nói, clearing chính là “người trọng tài” bảo đảm tính minh bạch và an toàn cho các giao dịch tài chính phức tạp trên thị trường toàn cầu.

Kể từ Brexit, các quan chức EU đã cố gắng giành lấy phần hoạt động kinh doanh liên quan đến các sản phẩm phái sinh bằng đồng euro, lập luận rằng họ không thể dựa vào một nước Anh độc lập để quản lý nó. Họ đã đặt ra các thời hạn — ban đầu là năm 2025, sau đó là năm 2028 — theo đó hoạt động bù trừ như vậy phải được chuyển vào trong phạm vi quyền hạn của EU. Họ đã tìm cách buộc các ngân hàng phải bù trừ nhiều giao dịch hơn thông qua các đối tác trung tâm có trụ sở tại EU.

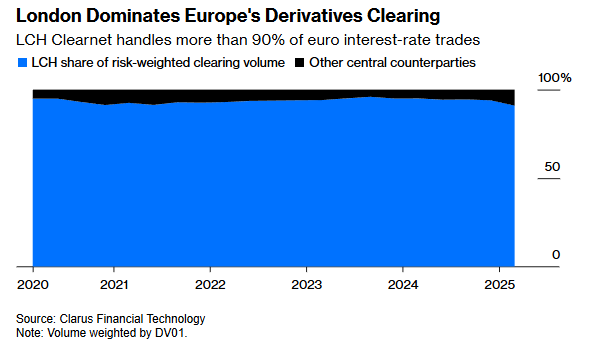

Tuy nhiên, cho đến nay họ vẫn chưa thành công. Tính đến quý 1 năm 2025, sàn giao dịch chứng khoán London (LCH Clearnet) vẫn xử lý hơn 90% các hợp đồng hoán đổi lãi suất bằng euro, thường được dùng để dự đoán xu hướng lãi suất hoặc chuyển đổi nợ lãi suất biến đổi thành cố định (hoặc ngược lại). Thị phần áp đảo này gần như không thay đổi kể từ Brexit.

Việc tập trung hoạt động phái sinh tại một trung tâm duy nhất, như London, mang lại lợi ích thiết thực cho tất cả các bên tham gia thị trường, từ EU, Anh đến các khu vực khác trên thế giới. Khi các vị thế phái sinh được hợp nhất tại một nơi, rủi ro tổng thể có thể được giảm thiểu thông qua việc đối ứng và bù trừ, đồng thời việc sử dụng tiền đảm bảo cũng trở nên hiệu quả hơn, giúp hạ thấp chi phí giao dịch. Điều này không chỉ làm tăng tính thanh khoản và độ sâu của thị trường phái sinh mà còn tạo đà phát triển cho các thị trường tài chính liên quan như trái phiếu doanh nghiệp và trái phiếu chính phủ. Nhờ đó, thị trường tài chính trở nên ổn định, hiệu quả và bền vững hơn trong dài hạn.

Các nhà lãnh đạo EU đã xác định hợp nhất thị trường vốn châu Âu là một ưu tiên hàng đầu nhằm thu hút đầu tư và thúc đẩy tăng trưởng kinh tế. Tuy nhiên, việc chia nhỏ thị trường phái sinh bằng cách phân tán hoạt động xử lý bù trừ ra nhiều trung tâm sẽ làm suy yếu mục tiêu này. Sự phân mảnh thị trường không chỉ làm giảm hiệu quả quản lý mà còn có thể khiến hệ thống tài chính dễ bị tổn thương hơn trong những thời điểm biến động. Thực tế, việc EU tự giám sát hoạt động clearing có thể không mang lại lợi ích vượt trội so với hệ thống của Anh, trong khi chi phí về tiền đảm bảo tăng lên trong các thời kỳ bất ổn sẽ đặt thêm gánh nặng lên các nhà đầu tư và thị trường nói chung.

Trong bối cảnh thế giới ngày càng biến động và cạnh tranh gay gắt, việc EU và Anh hàn gắn quan hệ kinh tế – tài chính sau Brexit trở nên cấp thiết hơn bao giờ hết. Đặc biệt, một thỏa thuận lâu dài về thị trường phái sinh và dịch vụ tài chính sẽ tạo nền tảng vững chắc giúp hai bên hợp tác hiệu quả, đồng thời tăng cường vị thế cạnh tranh của châu Âu trước sức ép từ Mỹ ngày càng khó đoán. Việc này không chỉ góp phần ổn định thị trường mà còn mang lại lợi ích kinh tế thiết thực cho cả EU và Anh, mở ra cơ hội phát triển bền vững trong tương lai.

Bloomberg