Thị trường chao đảo do lo ngại về chính sách của Trump và nguy cơ lạm phát đình trệ

Nguyễn Tuấn Đạt

Junior Analyst

Thị trường tài chính tuần qua chứng kiến những biến động mạnh mẽ, USD suy yếu và lợi suất TPCP Mỹ tăng vọt. Chính sách kinh tế thiếu ổn định của chính quyền Trump, kết hợp với nỗi lo lạm phát và thâm hụt ngân sách cao, đã tạo ra một môi trường đầy bất ổn. Trong bối cảnh này, câu hỏi lớn đặt ra là liệu chúng ta có đang đối mặt với nguy cơ lạm phát đình trệ như thời kỳ khủng hoảng dầu mỏ năm 1973? Hãy cùng nhìn lại những yếu tố ảnh hưởng đến thị trường và các bài học từ lịch sử để hiểu rõ hơn về tình hình hiện tại.

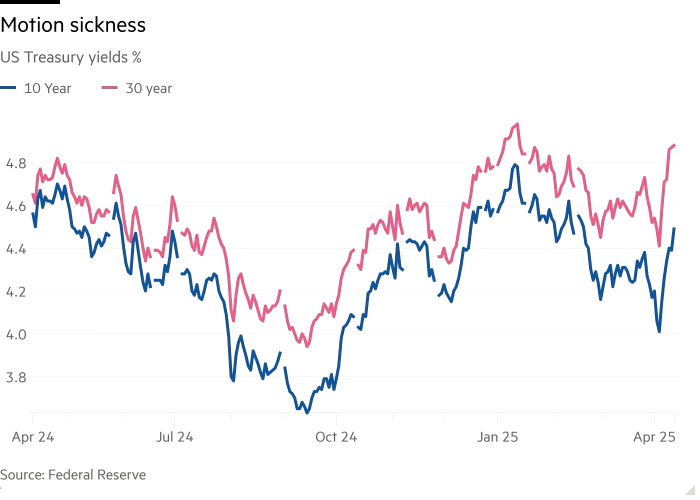

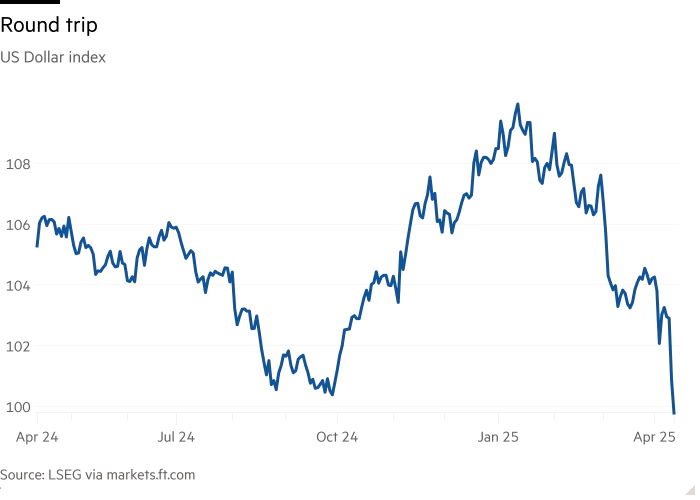

Trong tuần qua, thị trường tài chính toàn cầu rơi vào trạng thái hỗn loạn, 3 chỉ số chính – lợi suất trái phiếu Kho bạc Mỹ, biến động thị trường và USD – đồng loạt đi ngược lại các quy luật thông thường. Trong bối cảnh bất ổn, nhà đầu tư thường tìm đến trái phiếu Kho bạc như một nơi trú ẩn an toàn, khiến lợi suất giảm. Thế nhưng lần này, lợi suất lại tăng mạnh do bị bán tháo ồ ạt. Cùng lúc, thay vì mạnh lên theo thông lệ khi lãi suất Mỹ tăng, đồng đô la lại suy yếu. Diễn biến kỳ lạ này phản ánh một thực tế đáng lo ngại: chính sách kinh tế thiếu nhất quán và nghiệp dư của chính quyền Trump đã làm lung lay niềm tin vào các tài sản an toàn nhất thế giới – trái phiếu Kho bạc và đồng đô la Mỹ.

BOE equity volatility index showing Hold tight" src="/uploads/2025/04/14/image-7ee4d6a2901c54a45e838764dcdec142.png" />

Trong môi trường đầy rủi ro, các nhà đầu tư toàn cầu bắt đầu đòi hỏi mức lợi suất cao hơn để giữ trái phiếu Mỹ, còn các quỹ đầu cơ sử dụng đòn bẩy buộc phải tháo chạy, càng làm khuếch đại làn sóng bán tháo. Đây không chỉ là những con số bất thường, mà là dấu hiệu cho thấy nền tảng niềm tin vào thị trường Mỹ đang bị thử thách nghiêm trọng.

Đây là một thời khắc có thể mang tính bước ngoặt đối với thị trường toàn cầu, bởi niềm tin vào đồng đô la Mỹ và trái phiếu Kho bạc – hai trụ cột giữ ổn định cho cả hệ thống tài chính quốc tế – đang bị lung lay. Suốt nhiều thập kỷ, nhà đầu tư từ Tokyo đến Frankfurt đều xem chúng như “tài sản an toàn tối thượng”. Nhưng giờ đây, sự biến động dữ dội và phản ứng chính sách thiếu nhất quán từ Washington đang khiến giới tài chính hoài nghi. Nếu tình trạng này không sớm được kiểm soát, hệ quả sẽ không chỉ dừng lại ở những con số đỏ trên bảng điện tử, mà có thể lan rộng thành một cơn sóng ngầm làm chao đảo cả cấu trúc vốn đã mong manh của thị trường toàn cầu.

Thị trường cần tạm dừng và nhìn nhận lại tình hình. Dưới đây là năm điều quan trọng cần ghi nhớ:

- Đừng vội kết luận điều gì khi thị trường đang chuyển mình. Các nhà quản lý danh mục đầu tư của đủ loại hình đang thay đổi cơ cấu tài sản của họ một cách vội vàng. Điều này gây ra sự xáo trộn, một số trong đó sẽ là tạm thời. Một ngày, một tuần, và một tháng nữa, mọi thứ sẽ trông khác. Vẫn còn quá sớm để tuyên bố rằng sự thống trị của đồng đô la đang kết thúc, và rằng trái phiếu Kho bạc sẽ không còn bảo vệ rủi ro, hay rằng sự vượt trội của cổ phiếu Mỹ là một điều của quá khứ.

- Sự suy yếu của đồng đô la và sự tăng lên của lợi suất không phải là cực đoan. Như các biểu đồ trên cho thấy, đồng đô la đã quay lại mức trước khi bầu cử tổng thống, và lợi suất trở lại mức của tháng Hai. Các biến động này đã xảy ra rất nhanh, nhưng chưa đi quá xa.

- Gần đây, ông Trump đã hai lần rút lại các quyết định thuế quan – đầu tiên là bỏ ý tưởng đánh thuế với mọi nước (trừ Trung Quốc), sau đó là miễn trừ cho hàng điện tử Trung Quốc. Điều này cho thấy khi thị trường “gây sức ép” mạnh (chẳng hạn bằng việc bán tháo tài sản Mỹ), chính sách có thể đảo chiều. Tuy nhiên, sự bất ổn vẫn còn đó – vì chính sách bị thay đổi một cách tùy tiện, không theo kế hoạch rõ ràng.

- Sự thay đổi lợi suất vẫn có vẻ là hợp lý. Thuế quan tăng lên làm tăng rủi ro lạm phát và tình hình tài chính của Mỹ vẫn chưa rõ ràng. Ngoài ra, James Egelhof, nhà kinh tế trưởng tại BNP Paribas, đã chỉ ra rằng nếu Trump đạt được mục tiêu giảm thâm hụt thương mại, điều đó cũng có thể đẩy lợi suất lên. Thâm hụt thương mại và dòng vốn phải cân đối. Nếu thâm hụt giảm, dòng vốn sẽ giảm theo, và điều đó có thể có nghĩa là nhu cầu trái phiếu Kho bạc sẽ giảm và lợi suất sẽ tăng.

- Nền kinh tế vẫn mạnh. Mỹ đã thêm 228,000 việc làm trong tháng trước. Lạm phát đang giảm.

Fed đang đứng trước một tình thế khó xử. Những chính sách thuế quan mang tính đối đầu của chính quyền Trump đang làm dấy lên lo ngại về một kịch bản giống lạm phát đình trệ – tức giá cả tăng nhưng tăng trưởng lại chậm. Nếu viễn cảnh này xảy ra, Fed sẽ buộc phải chọn giữa hai mục tiêu đối lập: hoặc giữ ổn định giá cả, hoặc bảo vệ việc làm. Trong khi đó, thị trường trái phiếu Kho bạc đang chịu áp lực lớn, với lợi suất tăng mạnh và đồn đoán về khả năng Fed phải can thiệp. Phía sau những biến động này là bức tranh tài khóa thiếu rõ ràng: đảng Cộng hòa thống nhất trong việc cắt giảm thuế nhưng vẫn chưa có tiếng nói chung về việc cắt giảm chi tiêu.

Bài học từ khủng hoảng dầu mỏ năm 1973 vẫn còn nguyên giá trị với các ngân hàng trung ương ngày nay. Khi đó, cựu Chủ tịch Fed Arthur Burns đã bị chỉ trích vì không hành động đủ mạnh để kiềm chế lạm phát sau hàng loạt cú sốc tài khóa – từ chi tiêu cho đến kiểm soát tiền lương, lạm phát và từ bỏ bản vị vàng. Khi cú sốc dầu mỏ ập đến, ông tiếp tục do dự, để lạm phát kéo dài và ăn mòn tăng trưởng. Phải đến khi Paul Volcker lên thay và mạnh tay nâng lãi suất lên gần 20%, lạm phát mới thực sự được kiểm soát – dù cái giá là một cuộc suy thoái sâu. Volcker được lịch sử ghi nhận như người đã “trị dứt điểm” lạm phát, và từ đó trở thành hình mẫu cho những nhà hoạch định chính sách sau này. Với các thách thức hiện tại – từ thuế quan đến áp lực tài khóa – bài học từ quá khứ đang vang lên như một lời cảnh báo.

Jerome Powell và các ngân hàng trung ương hiện nay đang học hỏi từ kinh nghiệm của Paul Volcker trong việc đối phó với lạm phát. Dưới sự lãnh đạo của Volcker, Cục Dự trữ Liên bang đã hành động mạnh mẽ, tăng lãi suất lên mức cao kỷ lục để kiềm chế lạm phát trong những năm 1980, dù điều này dẫn đến suy thoái kinh tế. Tương tự, Powell và các nhà hoạch định chính sách tiền tệ ngày nay cũng quyết tâm không "nhìn qua" sự gia tăng lạm phát, đặc biệt là sau khi lạm phát leo thang trong năm 2022. Dù sự trì hoãn trong hành động của Fed đã gây tranh cãi, Powell đã kiên quyết tập trung vào việc kiểm soát giá cả, bỏ qua những lo ngại về suy thoái ngắn hạn. Chính sách của Fed hiện nay vẫn đặt mục tiêu duy trì kỳ vọng lạm phát ổn định, và mặc dù lạm phát đã giảm từ mức cao, các chỉ số cho thấy Fed vẫn có thể duy trì ổn định giá cả trong dài hạn mà không để tình trạng lạm phát bùng phát ngoài tầm kiểm soát.

Mặc dù Powell có thể học hỏi từ cách Volcker đã kiểm soát lạm phát vào thập niên 1980, nhưng môi trường hiện nay phức tạp hơn nhiều. Trong khi cú sốc dầu mỏ năm 1973 khiến nền kinh tế toàn cầu bị ảnh hưởng mạnh mẽ, tác động của chính sách thuế quan hiện nay lại khó dự đoán, đặc biệt vì thuế quan đã ở mức thấp trong thời gian dài. Tuy nhiên, Powell có thể may mắn hơn Burns khi bắt đầu từ một nền kinh tế có lạm phát khá nhẹ, với tỷ lệ CPI hiện nay chỉ 2.4%, thấp hơn nhiều so với mức 7.4% của năm 1973. Dù vậy, quyết định của Fed trong thời gian tới sẽ phụ thuộc vào kỳ vọng lạm phát dài hạn, và nếu không cẩn thận, việc cắt giảm lãi suất quá sớm có thể dẫn đến nguy cơ lạm phát quay trở lại, giống như trong những năm 1973.

Financial Times