Thị trường chứng khóa đạt đỉnh nhưng tiềm ẩn rủi ro nợ nần

Diệu Linh

Junior Editor

Mở rộng tín dụng – hay nói cách khác là tích lũy nợ ngày càng lớn – đang dẫn chúng ta đến hiện tượng "Bùng nổ rồi Sụp đổ" theo quan điểm của von Mises, với hệ quả là lạm phát đình trệ trong kịch bản tốt nhất, và siêu lạm phát trong kịch bản xấu nhất trong tương lai gần. Bài viết thể hiện quan điểm cá nhân của tác giả - ông Gary Tanashian - cây viết của Investing.com.

Số liệu bảng lương phi nông nghiệp hôm nay vượt kỳ vọng – nhưng đó chỉ là một con số. Liệu có chính xác? Bị bóp méo? Sẽ bị điều chỉnh? Dù sao đi nữa, nó vẫn hoàn toàn phù hợp với phân tích bên dưới, được viết ra trước khi dữ liệu được công bố. Vì thực chất, nền kinh tế đang "bùng nổ".

Với tổng nợ công vượt 36 nghìn tỷ USD và được dự báo sẽ tiến sát mốc 40 nghìn tỷ USD do các gói chi tiêu công khổng lồ, nước Mỹ dường như đang "tăng tốc vĩ đại", như những gì người ta thường ca ngợi. Hãy nhìn vào thị trường chứng khoán – đang lập những đỉnh cao lịch sử mới.

Nhưng hãy bình tĩnh – "Bùng nổ rồi Sụp đổ" là hệ quả của tín dụng và nợ (hai người anh em song sinh đáng sợ) phát triển ngoài tầm kiểm soát. Cấu trúc hệ thống tài chính hiện nay cho phép tín dụng được tạo ra liên tục và bơm thẳng vào nền kinh tế. Để hiểu rõ hơn về vấn đề này, có thể xem lại bài viết “Mỹ không còn là quốc gia tư bản” – một cái nhìn thẳng thắn về căn bệnh nghiện tăng trưởng bằng nợ trong thời kỳ "Lạm phát theo yêu cầu", được khai sinh từ thời Alan Greenspan hơn 25 năm trước.

Hệ quả không thể tránh khỏi của mô hình này là nền kinh tế dần trở nên mong manh, trong khi giá trị đồng tiền ngày càng bị bào mòn – từ từ, rồi nhanh chóng. Khi niềm tin vào tiền pháp định bị xói mòn, các nhà đầu tư buộc phải tìm đến tài sản – bất kỳ loại nào – để bảo toàn giá trị.

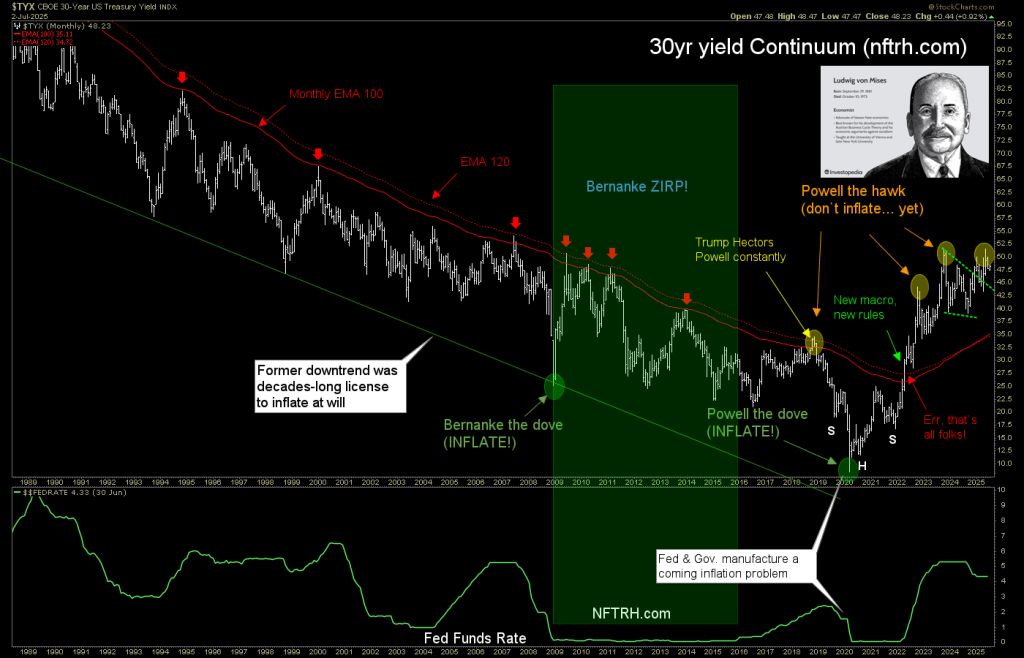

Điểm đáng chú ý: sự "phá vỡ" (breakout) của đường xu hướng Continuum vào năm 2022 đã xác lập rõ ràng chu kỳ Bùng nổ - Sụp đổ vẫn đang tiếp diễn...

...vì lãi suất dài hạn đang tăng, kéo theo cái giá phải trả của những chính sách lạm phát có tính chu kỳ mỗi khi thị trường tài sản gặp áp lực bán tháo. Đợt sụp đổ năm 2020 – với các chỉ số lạm phát lao dốc mạnh mẽ – là đợt giảm phát ngắn và dữ dội nhất kể từ khi Continuum ra đời vào thập niên 1980.

Các đường trung bình động màu đỏ, đại diện cho xu hướng vĩ mô, đã giữ tín hiệu lạm phát bị khóa trong nhiều năm. Chúng tôi đã sử dụng các đường này như những mốc cảnh báo mỗi khi xuất hiện sự cuồng loạn về việc "thị trường trái phiếu đã chết" hay “lợi suất sắp bứt phá”. Và rồi, vào năm 2022, điều đó thực sự xảy ra. Continuum đã xác nhận.

Nghe có vẻ ngược đời, nhưng chính xu hướng giảm kéo dài hàng chục năm qua – tín hiệu giảm phát – đã tạo điều kiện cho Fed thực hiện các chính sách lạm phát toàn diện mỗi khi thị trường cần cứu trợ. Những gì lẽ ra là một chu kỳ điều chỉnh lành mạnh lại bị chặn đứng, để rồi tiếp tục bơm phồng cho đến khi... vỡ tung.

Chúng ta đang kẹt trong một chu kỳ lặp đi lặp lại: bùng nổ – sụp đổ, tạo thêm nợ – tăng giá tài sản. Có thể gọi đây là “mô hình tăng trưởng dựa trên nợ”. Nhưng giờ đây, thị trường trái phiếu đang bắt đầu phản kháng: “Đủ rồi!”. Trong bối cảnh phá vỡ cấu trúc này, bất kỳ dấu hiệu giảm phát nào cũng chỉ là sự chống đỡ tạm thời, vì xu hướng chủ đạo vẫn là lạm phát.

Khi thị trường trái phiếu – vốn từng tuân thủ các nguyên tắc tài khóa – bị bỏ rơi, thì các chính sách lạm phát tiếp theo từ Fed hoặc chính phủ chỉ càng khiến hệ thống bị bào mòn nhanh hơn, giống như kiểu ăn mòn kinh tế trong thời kỳ lạm phát đình trệ (stagflation).

Cách đây vài tháng, NFTRH bắt đầu chuyển sang quan điểm tích cực với thị trường hàng hóa, đặc biệt là bạc – với kỳ vọng sẽ tạo đáy và bắt đầu vượt trội hơn vàng. Hàng hóa đang là điểm sáng, nhưng thị trường chứng khoán cũng có thể tiếp tục đà tăng trong ngắn hạn – dù khả năng cao sẽ tụt lại phía sau trong trung hạn do ảnh hưởng tiêu cực của lạm phát đình trệ.

Tôi không phải là người chuyên tạo sóng hay vẽ ra những kịch bản màu hồng. Nếu bạn cần một tay "bull vĩnh viễn", hãy tìm đến gã siêu chu kỳ ở cuối phố. Còn tôi – tôi chỉ phản ánh những gì tôi quan sát được. Năm 2022, tôi chứng kiến thông điệp của Continuum – vốn được duy trì suốt ba thập kỷ – thay đổi một cách đột ngột. Từ đó đến nay, công việc của tôi là cố gắng giải mã đúng bối cảnh vĩ mô mới. Và hành trình đó vẫn tiếp tục. May mắn thay, tư tưởng của Ludwig von Mises đã cho tôi một điểm tựa vững chắc về nơi chúng ta đang hướng tới.

Theo tôi, nếu không xuất hiện một đợt điều chỉnh rõ ràng trên thị trường hoặc một chuỗi dữ liệu kinh tế yếu đi đáng kể, thì chu kỳ “Bùng nổ – Sụp đổ” hiện tại vẫn sẽ tiếp diễn. Kịch bản khác là thị trường điều chỉnh trước, tạo điều kiện để chính sách lạm phát tiếp tục được bơm ra – và rồi, chu kỳ lại quay lại từ đầu.

Dù kịch bản nào xảy ra, điều quan trọng là xác định chính xác môi trường vĩ mô đang diễn ra: lạm phát là xu thế chủ đạo. Và trong bối cảnh đó, chiến lược phù hợp để thích nghi và tận dụng là yếu tố sống còn. Chúng tôi đang theo dõi một số chỉ báo và các mối tương quan chủ chốt hàng tuần để đảm bảo luôn đi đúng hướng.

Investing