Thuế quan chỉ góp phần làm PPI tháng 7 tăng mạnh, vậy lí do chính là gì?

Diệu Linh

Junior Editor

Giá sản xuất tại Mỹ tăng mạnh hơn dự kiến trong tháng 7, khiến thị trường rơi vào hỗn loạn và đặt ra nghi vấn về khả năng Cục Dự trữ Liên bang (Fed) cắt giảm lãi suất gần như chắc chắn trong tháng 9. Sự bùng nổ của lạm phát giá bán buôn dường như củng cố lo ngại rằng các mức thuế quan cao sẽ dẫn đến áp lực giá cả. Tuy nhiên, phân tích sâu hơn cho thấy thuế nhập khẩu khó có thể là nguyên nhân duy nhất.

Chỉ số giá sản xuất (PPI) tháng 7

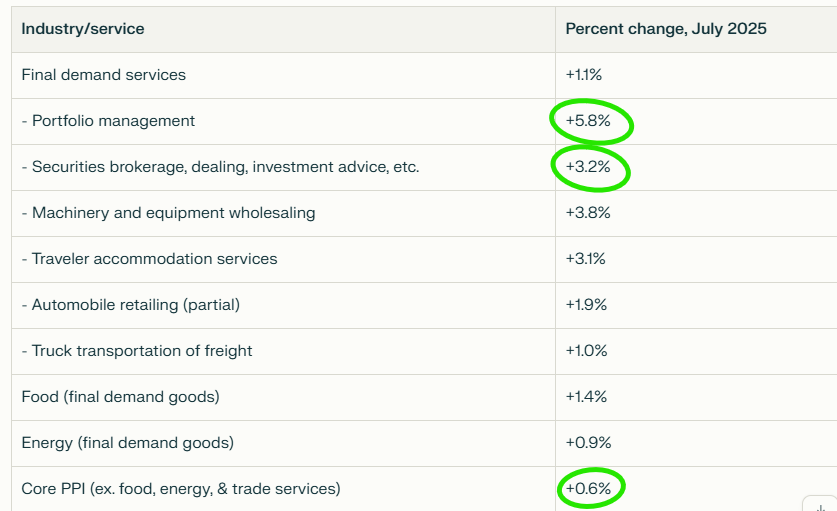

Theo dữ liệu từ Cục Thống kê Lao động, chỉ số giá sản xuất nhu cầu cuối cùng (final demand) trong tháng 7 tăng 0.9% so với tháng trước, mức cao nhất kể từ tháng 6/2022. Con số này vượt xa kỳ vọng của Wall Street là 0.2%.

Trên cơ sở hàng năm, giá sản xuất tăng 3.3%, cũng là mức cao nhất kể từ tháng 2. Loại trừ thực phẩm và năng lượng, PPI cốt lõi tăng 0.9%, cao hơn nhiều so với dự báo 0.3%.

Chỉ số PPI phản ánh chi phí mà doanh nghiệp phải chịu trong nhiều giai đoạn sản xuất và thường được coi là chỉ báo sớm về lạm phát, vì cuối cùng các công ty sẽ chuyển một phần chi phí sang người tiêu dùng. Trong khi CPI gần đây cũng cho thấy lạm phát giá đang nóng lên, mức độ không nghiêm trọng bằng PPI tháng 7.

Thuế quan có phải là nguyên nhân?

Truyền thông nhanh chóng đổ lỗi cho thuế quan về đợt tăng giá này. Carl Weinberg, kinh tế trưởng tại High Frequency Economics, nhận định với Reuters rằng báo cáo này là “một cú đấm vào mặt những ai tin rằng thuế quan sẽ không ảnh hưởng đến giá cả trong nước,” đồng thời gọi đây là “xác nhận mạnh mẽ” cho cách tiếp cận chờ-đợi của Fed.

Tuy nhiên, dữ liệu lại chỉ ra rằng dịch vụ mới là yếu tố dẫn dắt đợt tăng giá. Nhu cầu cuối cùng đối với dịch vụ tăng 1.1% so với tháng trước trong tháng 7, và tăng 4% so với cùng kỳ năm trước. Sự leo thang chi phí trong dịch vụ tài chính là động lực chính, với phí quản lý danh mục đầu tư tăng 5.8% nhờ thị trường chứng khoán bùng nổ. Giá phòng khách sạn, vé máy bay và vận tải cũng tăng mạnh.

Trong khi đó, giá hàng hóa tăng 0.7% trong tháng 7, có thể phản ánh tác động của thuế quan, đặc biệt trong giá thực phẩm. Loại trừ thực phẩm và năng lượng, giá hàng hóa chỉ tăng 0.4%, với áp lực chủ yếu từ thép, nhôm và kim loại màu sơ cấp.

WolfStreet nhận định: “Chính lạm phát dịch vụ ở cấp độ tiêu dùng mới là điều Fed khó kiểm soát, và đó là lý do tại sao Fed lo ngại nhất.” Đáng chú ý, chi tiêu cho dịch vụ chiếm tới 2/3 tổng tiêu dùng tại Mỹ. Giá tiêu dùng dịch vụ cốt lõi đã tăng 4.4% so với cùng kỳ, mức cao nhất trong sáu tháng và chiếm 60% CPI.

Nguyên nhân thực sự khiến lạm phát nóng lên

Nếu thuế quan không phải yếu tố chính đẩy giá dịch vụ, vậy đâu là nguyên nhân?

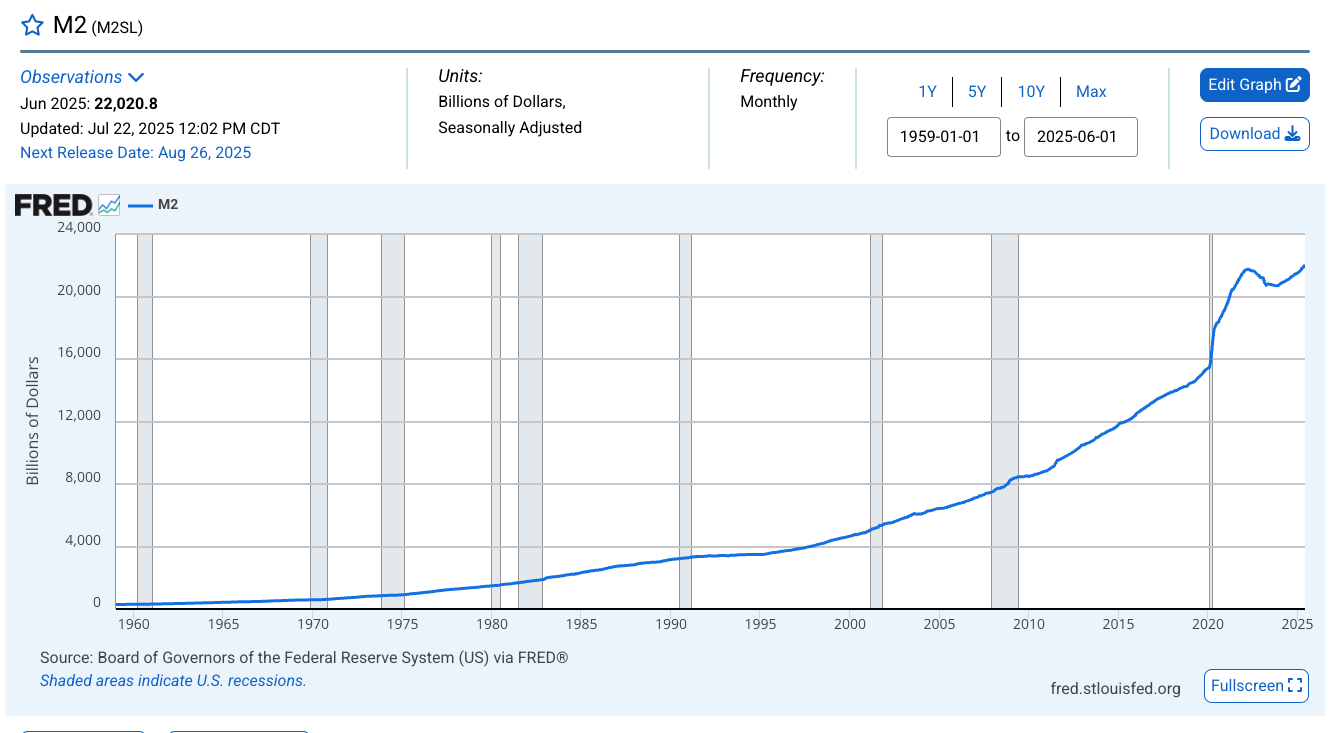

Câu trả lời có thể nằm ở lạm phát tiền tệ. Trong nhiều tháng qua, các nhà quan sát cho rằng Fed chưa hành động đủ mạnh để triệt tiêu lạm phát. Sau hơn một thập kỷ duy trì lãi suất thấp bất thường và bơm gần 9 nghìn tỷ USD vào nền kinh tế từ thời khủng hoảng tài chính đến đại dịch, việc nâng lãi suất lên 5.5% và thu hẹp bảng cân đối ở mức hạn chế chỉ giúp che giấu một phần triệu chứng, chứ không giải quyết gốc rễ.

Hơn nữa, Fed đã hạ lãi suất tổng cộng 100 bps và làm chậm tốc độ thắt chặt bảng cân đối. Trong khi đó, cung tiền đã mở rộng trở lại hơn một năm qua, tăng thêm hơn 600 tỷ USD từ đáy giữa năm 2023. Đến cuối tháng 6, cung tiền M2 đạt 22 nghìn tỷ USD, vượt cả đỉnh trong giai đoạn đại dịch.

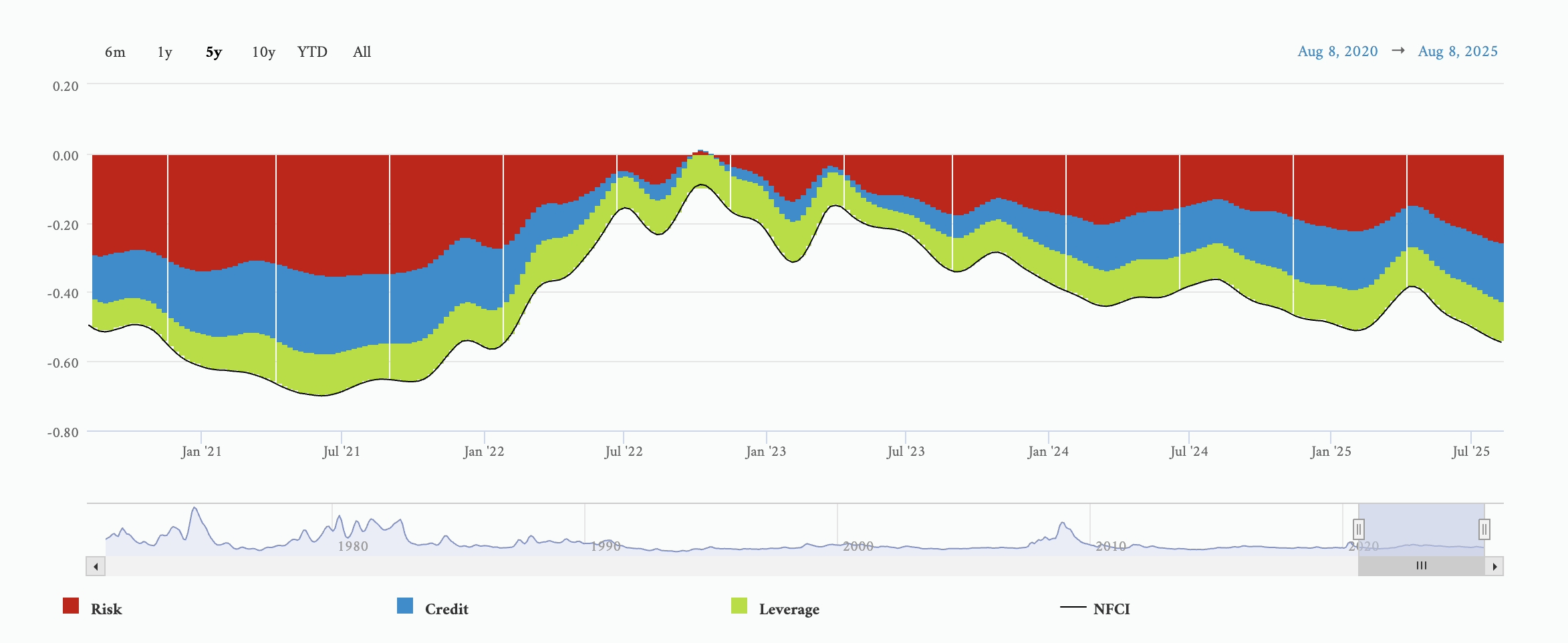

Theo định nghĩa, đây chính là lạm phát. Việc giá sản xuất và tiêu dùng tăng cao hiện nay không có gì bất ngờ. Chỉ số Điều kiện tài chính quốc gia của Fed Chicago cũng cho thấy chính sách tiền tệ đang ở trạng thái nới lỏng theo tiêu chuẩn lịch sử, và thậm chí chưa từng thực sự thắt chặt trong cả chu kỳ vừa qua.

Hiểu đúng về lạm phát

Điều cần nhấn mạnh là thuế quan không thể gây ra lạm phát chung. Chúng chỉ làm tăng giá một số mặt hàng, trong khi các giá khác có xu hướng giảm do hành vi tiêu dùng điều chỉnh. Yếu tố duy nhất có thể khiến mặt bằng giá chung tăng cao chính là sự mở rộng cung tiền và tín dụng. Như Milton Friedman từng nói: “Lạm phát luôn luôn và ở mọi nơi là một hiện tượng tiền tệ.”

Trước đây, lạm phát được định nghĩa chính xác là sự gia tăng cung tiền và tín dụng. Lạm phát giá chỉ là một trong những hệ quả tất yếu. Henry Hazlitt, tác giả cuốn “Kinh tế học trong một bài học,” cũng nhấn mạnh trong một bài luận rằng:

“Lạm phát là sự gia tăng lượng tiền và tín dụng. Hậu quả chính là giá cả leo thang. Do đó, lạm phát—nếu bị hiểu sai chỉ là sự tăng giá—chỉ có thể xuất phát từ việc in thêm tiền. Và chính sách tiền tệ của chính phủ phải hoàn toàn chịu trách nhiệm cho điều đó.”

Thuế quan có thể là cái cớ dễ dàng, nhưng như Hazlitt đã chỉ rõ, gốc rễ lạm phát nằm ở chính sách tiền tệ. Các chính trị gia thường né tránh sự thật này, vì khả năng tạo tiền chính là huyết mạch của bộ máy nhà nước. Và vì vậy, họ sẽ đổ lỗi cho bất cứ nguyên nhân nào, miễn là không phải chính họ.

fxstreet