Tuần tới: Quyết định từ RBA, BRNZ và biên bản họp Fed là tâm điểm khi các thỏa thuận thương mại vẫn chờ được ký kết

Diệu Linh

Junior Editor

Thời hạn áp thuế ngày 9/7 đang đến gần, trong khi các thỏa thuận thương mại vẫn chưa ngã ngũ. Giới đầu tư dõi theo biên bản họp Fed sau báo cáo việc làm tích cực. RBA dự kiến sẽ tiếp tục cắt giảm lãi suất, trong khi RBNZ có khả năng giữ nguyên. OPEC+ nhiều khả năng tăng sản lượng một lần nữa. Dữ liệu GDP của Anh, việc làm Canada và chỉ số giá tiêu dùng Trung Quốc sẽ là tâm điểm tiếp theo.

Cuộc đua về đích đang đến hồi gay cấn

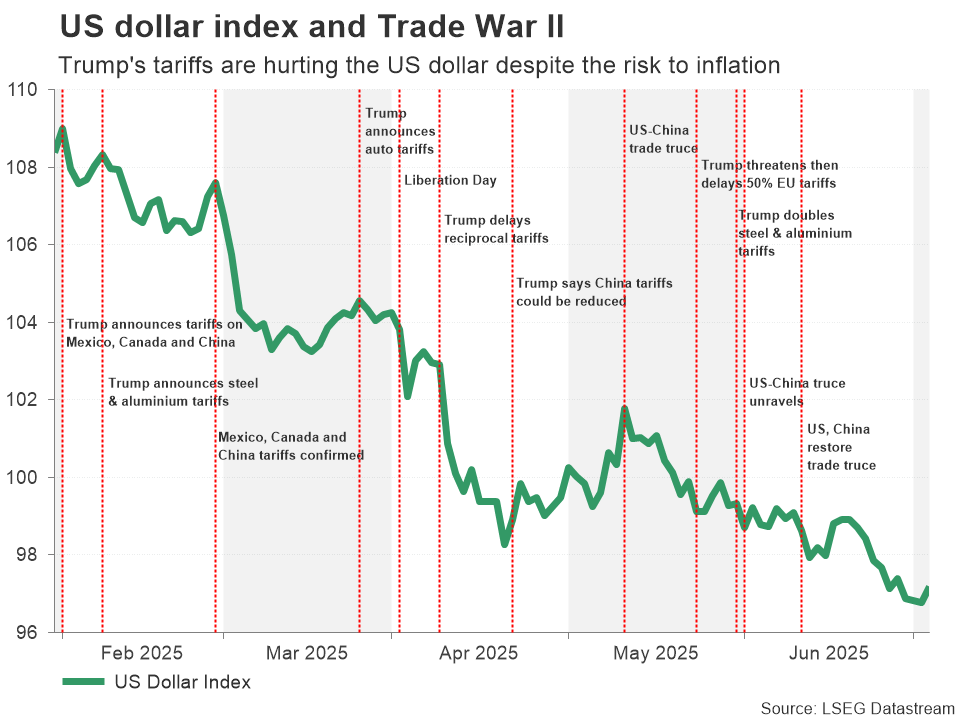

Đã ba tháng trôi qua kể từ khi Tổng thống Trump tạm hoãn áp thuế trả đũa để tạo điều kiện cho các cuộc đàm phán thương mại với các đối tác lớn của Mỹ. Tuy nhiên, khi thời hạn ngày 9/7 cận kề, Mỹ mới chỉ ký kết được hai thỏa thuận – với Anh và Việt Nam – trong khi đã đạt được một thỏa thuận đình chiến tạm thời với Trung Quốc, giúp hạ đáng kể các mức thuế ba chữ số.

Mặc dù liên tục có thông tin lạc quan về tiến triển trong đàm phán với Ấn Độ, Nhật Bản và Hàn Quốc, nhưng chưa có thỏa thuận nào được ký chính thức. Đáng chú ý, các cuộc đàm phán với Liên minh châu Âu bất ngờ chuyển biến tích cực hơn, và một thỏa thuận với Canada cũng có thể được công bố trong vài ngày tới.

Tuy vậy, ngay cả khi một số thỏa thuận được công bố vào hoặc trước ngày 9/7, mục tiêu hoàn tất đàm phán với toàn bộ 18 đối tác thương mại lớn của Mỹ có vẻ khó hoàn thành đúng hạn. Điều này đặt ra câu hỏi: Liệu ông Trump sẽ gia hạn thời hạn với các nước chưa đạt được thỏa thuận, hay sẽ tái áp dụng các mức thuế trả đũa?

Kịch bản khả dĩ nhất là Trump sẽ đưa ra lời đe dọa áp thuế cao hơn nhiều so với mức ban đầu vào “Ngày Giải phóng”, nhằm gây sức ép để buộc các đối tác còn lại phải nhượng bộ, trước khi đồng ý gia hạn thêm thời gian.

Phản ứng thị trường và diễn biến trong tuần tới sẽ phụ thuộc trong tuần tới nhiều khả năng sẽ xoay quanh việc có bao nhiêu thỏa thuận được ký kết. Nếu chỉ có một vài nước ký kết – và không bao gồm các đối tác lớn như Nhật Bản, Ấn Độ hay EU – thì kỳ vọng thị trường sẽ chỉ ở mức thận trọng, có thể hỗ trợ nhẹ các tài sản rủi ro nhưng chưa đủ mạnh để kéo đồng USD tăng giá rõ rệt.

Biên bản họp Fed sẽ dẫn dắt thị trường trong tuần ít dữ liệu

Giới đầu tư cũng sẽ tập trung vào thời điểm Cục Dự trữ Liên bang (Fed) có thể cắt giảm lãi suất tiếp theo. Hy vọng về một đợt cắt giảm trong tháng 7 đã bị dập tắt sau khi báo cáo việc làm tháng 6 vượt kỳ vọng. Nếu các dữ liệu kinh tế tiếp tục tích cực, xác suất cắt giảm lãi suất vào tháng 9 cũng có thể giảm dần.

Tuy nhiên, các dữ liệu kinh tế quan trọng phải chờ đến giữa tháng, nên tâm điểm tuần tới sẽ là biên bản cuộc họp chính sách tháng 6 của Fed vào thứ Tư và một vài phát biểu rải rác từ các quan chức Fed.

Sau khi đồng USD phục hồi trở lại trong vài ngày qua, nếu biên bản họp mang tính hawkish, đà tăng có thể được củng cố thêm.

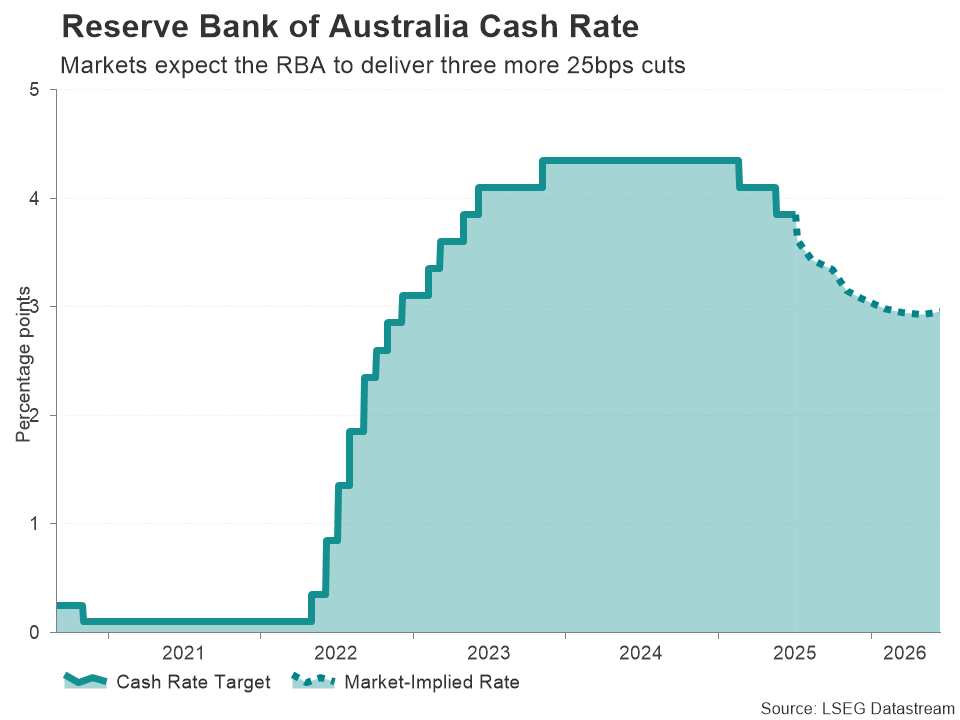

RBA chuẩn bị cắt giảm lãi suất lần thứ ba

Ngân hàng Dự trữ Úc (RBA) từng đi chậm hơn các ngân hàng trung ương khác trong việc nới lỏng chính sách, phần lớn do lạm phát tại Úc vẫn dai dẳng. Tuy nhiên, RBA nay đã rõ ràng bước vào chu kỳ nới lỏng, và dự kiến sẽ tiếp tục hạ lãi suất thêm 25 điểm cơ bản trong cuộc họp ngày thứ Ba tới.

Giới đầu tư đã định giá trước thêm hai lần cắt giảm sau tháng 7, nên trọng tâm sẽ là liệu Thống đốc Michele Bullock có phát tín hiệu về lộ trình lãi suất dốc hơn hay nông hơn so với kỳ vọng thị trường. Trong trường hợp không có gợi ý rõ ràng, giới đầu tư sẽ quan sát mức độ lo ngại của RBA trước tác động từ cuộc chiến thương mại.

Tuy nhiên, với việc đồng AUD vừa có tháng tăng giá thứ tư liên tiếp so với USD, một tuyên bố mềm mỏng từ RBA có thể khiến cặp tỷ giá này điều chỉnh giảm trong ngắn hạn.

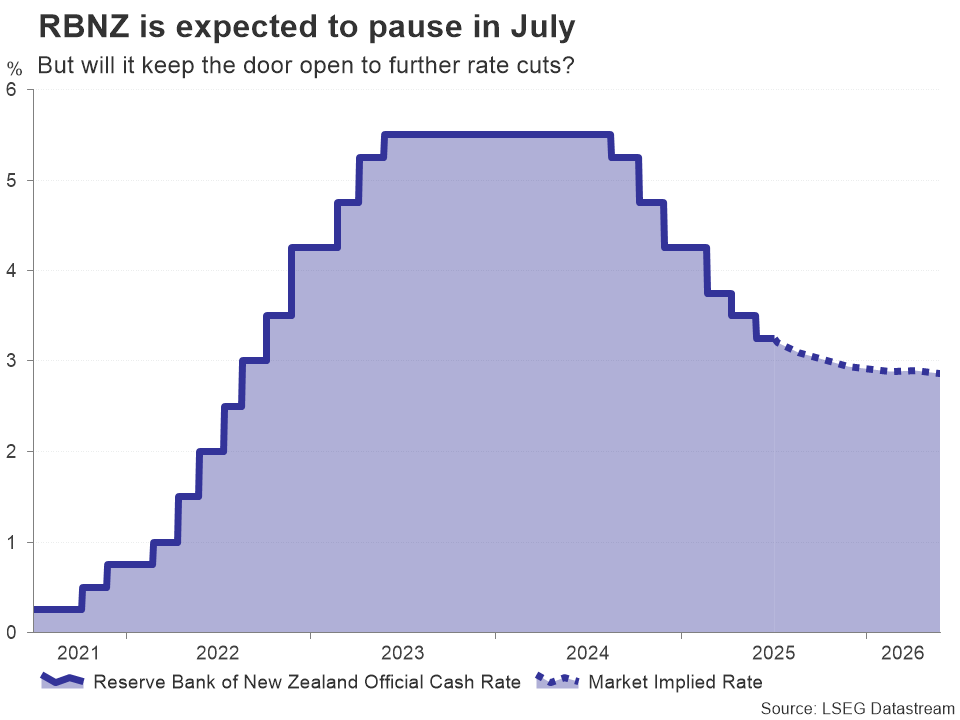

RBNZ có khả năng tạm dừng chu kỳ cắt giảm

Bên kia biển Tasman, Ngân hàng Dự trữ New Zealand (RBNZ) cũng sẽ họp chính sách sau RBA một ngày. Không giống RBA, RBNZ đã chủ động cắt giảm mạnh tay, với sáu lần cắt tổng cộng 225 điểm cơ bản kể từ tháng 8 năm ngoái.

Dữ liệu gần đây có phần trái chiều: tỷ lệ thất nghiệp vẫn ở đỉnh chu kỳ 5.1%, nhưng GDP quý I tăng trưởng tích cực và lạm phát đã nhích lên 2.5%.

Thị trường hiện đánh giá có 80% khả năng RBNZ giữ nguyên lãi suất ở mức 3.25% trong cuộc họp thứ Tư tới, nhưng vẫn dự báo một lần cắt giảm cuối cùng trước khi năm 2025 khép lại. Nếu RBNZ cho thấy chu kỳ cắt giảm đã kết thúc, đồng NZD có thể tăng giá so với USD. Ngược lại, nếu vẫn để ngỏ khả năng nới lỏng, đồng kiwi có thể suy yếu nhẹ.

OPEC+ có thể quyết định tăng sản lượng mạnh hơn

Trong bối cảnh bất ổn thương mại và căng thẳng địa chính trị gần đây, một điểm sáng đối với các ngân hàng trung ương là giá dầu đã nhanh chóng giảm trở lại sau khi Israel và Iran đạt được thỏa thuận ngừng bắn, làm dịu lo ngại về lạm phát.

Tuy nhiên, các dấu hiệu cho thấy OPEC và các đồng minh không hề chùn bước trước đà giảm này và có thể tiếp tục tăng sản lượng trong cuộc họp ngày 5/7. OPEC+ hiện đã chuyển trọng tâm từ duy trì giá cao sang bảo vệ thị phần trong năm 2025.

Không chỉ Mỹ mà cả các thành viên như Kazakhstan cũng đang sản xuất vượt hạn ngạch, khiến việc tuân thủ cam kết trở nên lỏng lẻo. Nếu có bất ngờ tại cuộc họp, khả năng cao là sản lượng sẽ tăng vượt mức 411,000 thùng/ngày đã thống nhất cho ba tháng gần đây.

Nếu đúng như vậy, thị trường dầu nhiều khả năng sẽ mở đầu tuần mới trong sắc đỏ.

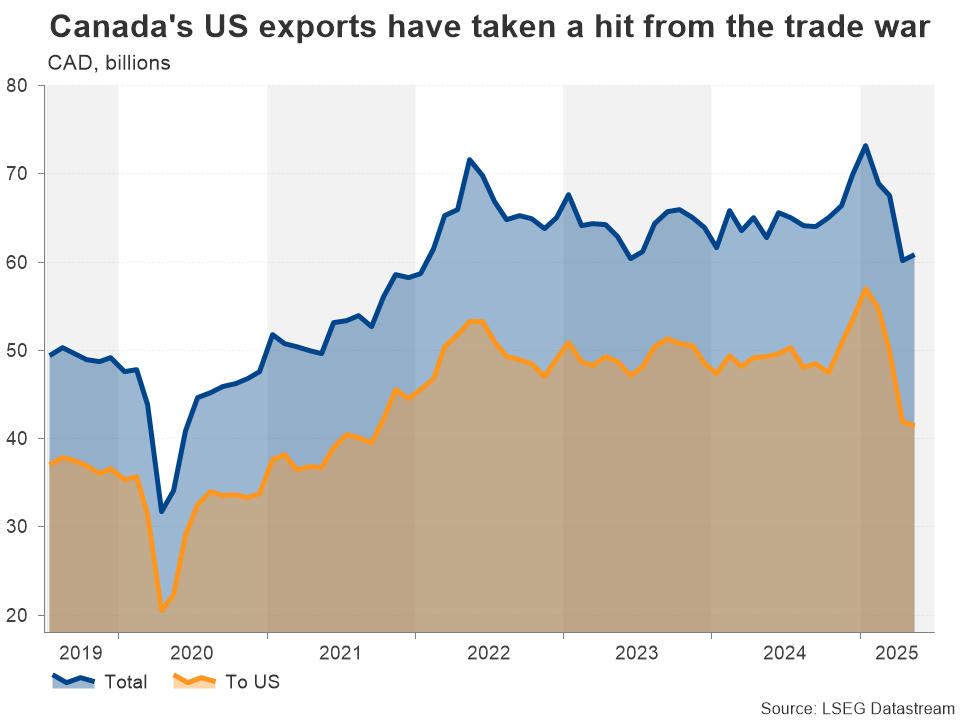

Thị trường lao động Canada suy yếu vì chiến tranh thương mại với Mỹ

Ở nơi khác, nhà đầu tư sẽ dõi theo loạt dữ liệu kinh tế quan trọng từ Canada, Trung Quốc, Nhật Bản và Anh. Tại Canada, báo cáo việc làm tháng 6 sẽ được công bố vào thứ Sáu. Nếu tiếp tục yếu kém, khả năng cắt giảm lãi suất trong tháng này có thể tăng từ mức 25% hiện tại.

Tin tốt cho Ngân hàng Canada là hai trong ba chỉ số lạm phát lõi đã giảm trong tháng 5. Vì vậy, nếu thị trường lao động tháng 6 không có sự phục hồi rõ nét, BoC hoàn toàn có thể hạ lãi suất trong cuộc họp tháng 7 hoặc ít nhất đưa ra tín hiệu rõ ràng về việc cắt giảm vào cuối năm – đặc biệt nếu vẫn chưa đạt được thỏa thuận thương mại lâu dài với Mỹ.

Dù vậy, đồng CAD sẽ tiếp tục chịu ảnh hưởng nhiều hơn từ diễn biến của đồng USD.

Trung Quốc, Nhật Bản và Anh công bố dữ liệu quan trọng

Tại Trung Quốc, chỉ số CPI và PPI sẽ được công bố vào thứ Tư. Cả lạm phát tiêu dùng và sản xuất đều ở mức âm từ tháng 2. Nếu xu hướng này tiếp diễn trong tháng 6, lo ngại về nguy cơ giảm phát tại Trung Quốc sẽ ngày càng rõ nét, ảnh hưởng xấu đến tâm lý thị trường toàn cầu.

Trong khi đó, Nhật Bản – quốc gia đã thoát khỏi giảm phát – đang chứng kiến lạm phát đủ mạnh để Ngân hàng Trung ương nước này (BoJ) chấm dứt chính sách lãi suất âm. Với cú sốc giá năng lượng đã qua, BoJ hiện tập trung vào tăng trưởng lương như là yếu tố then chốt để quyết định thời điểm thắt chặt tiếp theo.

Dữ liệu tăng lương tháng 5 sẽ được công bố vào thứ Hai, tiếp theo là chỉ số giá hàng hóa doanh nghiệp tháng 6 vào thứ Năm. Nếu mức tăng lương cao hơn kỳ vọng, đồng Yên có thể phục hồi nhẹ.

Cuối cùng tại Anh, sự chú ý lại dồn về tình trạng quản lý tài khóa yếu kém của chính phủ, vốn đã đẩy lợi suất trái phiếu tăng vọt trong tuần qua và khiến đồng bảng suy yếu. Báo cáo GDP tháng – dự kiến công bố vào thứ Sáu – có thể giúp bảng Anh lấy lại động lực nếu tăng trưởng kinh tế được cải thiện, từ đó làm tăng nguồn thu ngân sách và giảm bớt áp lực phải cắt giảm chi tiêu hoặc tăng thuế.

Action Forex