Chính sách lạm phát của Fed thay đổi là đòn giáng mạnh vào các tài sản 'trú ẩn an toàn'

Sau đại dịch Covid-19, Trái phiếu Chính phủ liệu còn hấp dẫn?

Đại dịch Covid-19 đã đẩy giá trái phiếu chính phủ lên mức cao nhất mọi thời đại, qua đó mới thấy được rằng “danh tiếng” về độ an toàn của những tài sản này mạnh mẽ hơn bao giờ hết. Tuy nhiên có một lý do để suy nghĩ lại, đó là trái phiếu chính phủ Hoa Kỳ đã mất đi một số lợi thế về tính đa dạng hóa và Ngân hàng Trung ương thay đổi mục tiêu lạm phát sẽ gây tổn thất cho những người nắm giữ Trái phiếu.

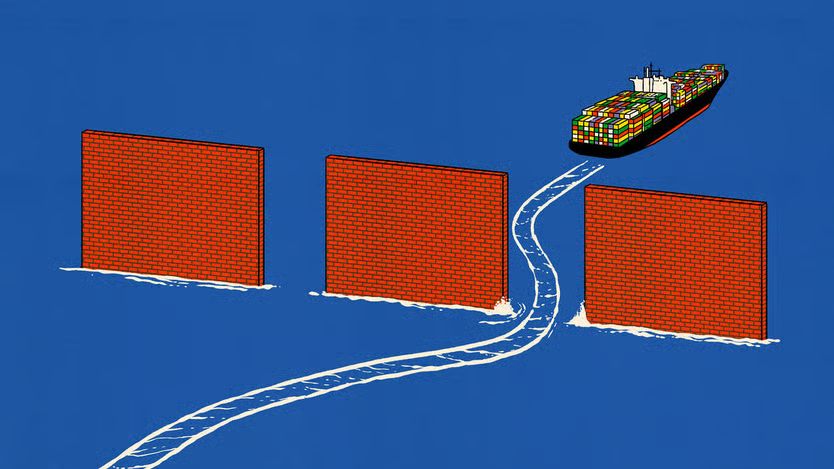

Nền kinh tế Mỹ là tâm điểm của “cơn bão” khủng hoảng tài chính gần đây nhất. Tuy nhiên, dòng vốn toàn cầu chảy vào trái phiếu chính phủ Hoa Kỳ, bất chấp đây là nguồn gốc của bất ổn tài chính.

Diễn biến tương tự xuất hiện trong bối cảnh đại dịch Covid-19 toàn cầu. Mặc dù, Hoa Kỳ có tỷ lệ tử vong và số ca nhiễm mới cao nhất trên thế giới. Trái phiếu chính phủ tiếp tục đóng vai trò truyền thống như một thiên đường cho nguồn vốn toàn cầu đang “sợ hãi”.

Cùng nhìn lại lịch sử, “an toàn” là một từ để mô tả con số nợ của Chính phủ. Trong chiến tranh thế giới thứ hai, những người thuộc tầng lớp trung lưu đã đầu tư rất nhiều vào trái phiếu chính phủ như một khoản để dưỡng già, vì họ đã trải qua và cảm nhận được mức độ ảnh hưởng nặng nề bởi tình trạng giảm phát những năm 1930. Tuy nhiên đến những năm 1960-1970, lạm phát đã xóa bỏ phần lớn tài sản của họ, khiến cuộc sống khi nghỉ hưu không còn đảm bảo.

Mặc dù vậy, trong trường hợp không có siêu lạm phát, thì trái phiếu chính phủ là một tài sản an toàn và hữu ích trong ngắn hạn. Trái phiếu chính phủ khi đó là một tài sản thế chấp làm nền tảng cho phần lớn mắt xích trong hệ thống tài chính. Về dài hạn, trái phiếu chính phủ an toàn khi kết hợp với các nghĩa vụ như trả các khoản lương hưu. Nhưng một câu hỏi đặt ra rằng: An toàn cho ai?

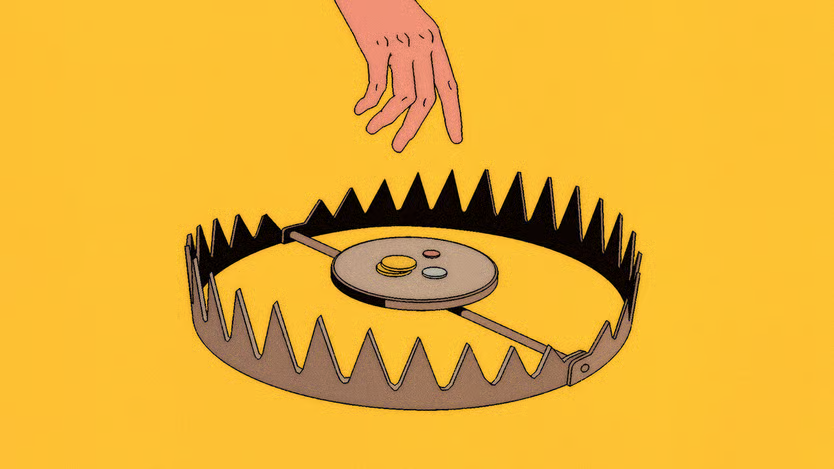

An toàn. Tất nhiên là có an toàn cho công ty tài trợ cho chương trình hưu trí phúc lợi đang tìm cách hợp lý hóa số liệu về các khoản nợ với tài sản có lãi suất cố định. Nhưng đối với những người tham gia chương trình hưu trí đó, không có sự an toàn nào khi giá tăng vượt quá điều khoản về mức trần bảo vệ lợi ích hưu trí.

Thật trùng hợp! Khi vấn đề này đặc biệt được chú ý khi chính sách tiền tệ siêu nới lỏng được Chủ tịch Cục Dự trữ Liên bang Jay Powell công bố vào tuần trước. Theo đó, lạm phát tương lai sẽ được phép vượt quá mục tiêu trước nay của Fed để bù đắp cho nhừng thời kỳ thiếu hụt lạm phát. Khái niệm “chặn trên” cũng đã bị loại bỏ khỏi phương thức hoạt động của Ngân hàng Trung ương

Bị tác động nặng nề bởi đại dịch Covid-19, nền kinh tế sẽ cần thời gian để phục hồi, cả yếu tố lạm phát và lãi suất cũng cần nhiều thời gian để tăng lên. Nhưng cuối cùng, lạm phát sẽ tăng, và điều đó sẽ làm thiệt hại nghiêm trọng các danh mục đầu tư được cho là an toàn với lãi suất cố định.

Điều đáng chú ý là năm 2020 trái phiếu chính phủ không còn mang lại độ tin cậy khi thị trường chứng khoán giảm giá. Kể từ khi bắt đầu đại dịch, có những thời điểm giá cổ phiếu và trái phiếu cùng giảm. Vì vậy, việc phân bổ một phần tài sản có lãi suất cố định để cân bằng với việc nắm giữ cổ phiếu rủi ro hơn có đúng hay không? Hiện có rất nhiều tranh cãi xung quanh câu hỏi này.

Đây tiếp tục là một chủ đề lớn: khi các Ngân hàng trung ương bơm tiền vào thị trường thông qua các chương trình mua trái phiếu với quy mô lớn kể từ cuộc khủng hoảng tài chính, các loại tài sản có xu hướng vận động đồng pha hơn. Khi đó, các yếu tố cơ bản không còn quan trọng đối với các chỉ số trên thị trường tài chính.

Longview Economics chỉ ra có mối tương quan giữa tỷ lệ giá / thu nhập của chỉ số S&P 500 - một thước đo phổ biến để định giá trên thị trường chứng khoán - và mức độ nới lỏng định lượng mà Fed thực hiện. Trong 5 tháng qua, Fed đã thực hiện gần 67% số lượng QE mà Fed đã thực hiện từ năm 2009 đến năm 2014. Trong bối cảnh này, việc thị trường chứng khoán tăng giá kể từ tháng 3 và sự tách biệt khỏi nền kinh tế thực trở nên dễ hiểu hơn.

Nếu trái phiếu chính phủ không còn được coi là tài sản trú ẩn, thì điều gì có thể thay thế?

Các cổ phiếu công nghệ đã thúc đẩy thị trường chứng khoán tăng mạnh trong năm nay như: Apple, Microsoft, Amazon, Alphabet và Facebook, hầu hết là những cổ phiếu có độ an toàn cao. Khác hoàn toàn so với thời kỳ bong bóng dot.com, Big Tech hiện là nhóm cổ phiếu có khả năng sinh lời cao.

Nhà kinh tế học Mỹ và là người nhận giải Nobel Kinh tế năm 2001- Michael Spence đã lập luận rằng xu hướng các công ty này có mức tài sản vô hình cao và cấu trúc chi phí nghiêng về chi phí cố định và chi phí cận biên thấp một cách bất thường. Đó là nền tảng cho khả năng mở rộng hơn nữa, do đó mang lại mức định giá hấp dẫn của nhóm các doanh nghiệp này.

Có vẻ hơi phi logic khi coi cổ phiếu là an toàn. Tương tự, thật khó để tin rằng trái phiếu chính phủ lãi suất thấp không còn là nơi an toàn, khi mà các ngân hàng trung ương đang làm việc thêm giờ để tạo ra lạm phát cao hơn. Đối với các nhà đầu tư dài hạn, điều này dẫn đến việc lựa chọn giữa trái phiếu chính phủ và các tài sản thực như cổ phiếu, hàng hóa và vàng.