S&P 500 có thể kéo dài đà suy yếu khi loạt báo cáo thu nhập và dữ liệu CPI được công bố. Các chỉ số tăng trưởng giá tiếp tục đóng vai trò quan trọng đối với chính sách tiền tệ sau khi Fed đưa ra quyết định lãi suất.

Triển vọng S&P 500 trong tuần tới vẫn là giảm do lo ngại ảnh hưởng từ chiến tranh Nga - Ukraine và 'thước đo sợ hãi' VIX chạm mức cao nhất kể từ đầu tháng 3. Giới trader đang đổ xô vào trái phiếu và đô la Mỹ nhằm phân bổ lại vốn.

Cập nhật chiến tranh Ukraine

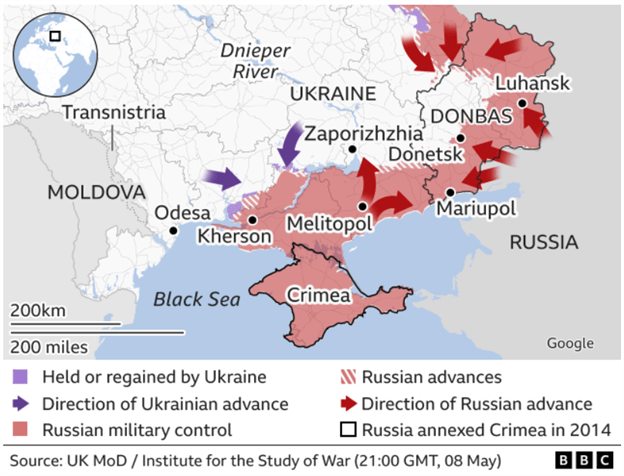

Cuộc chiến Ukraine đã bước sang tháng thứ ba khi các lực lượng Nga bắt đầu tiến về phía đông. Binh sĩ Ukraine ở khu vực Donbas đang trấn giữ thành phố trong lúc quân Nga đang phải đối mặt với các cuộc phản công xung quanh thành phố Kharkiv. Cách đây vài ngày, thị trấn Popasna đã bị Nga chiếm đóng.

Mục đích chính của cuộc tấn công về phía nam là chiếm đóng khu vực nằm giữa Crimea và Donetsk, Luhansk. Thành phố cảng Mariupol tiếp tục thu hút sự quan tâm của dư luận quốc tế. Quân Ukraine đang quyết liệt kháng cự bên trong nhà máy thép Azovstal.

Tổng thống Nga Vladimir Putin đã có bài phát biểu trong cuộc diễu binh Ngày Chiến thắng hàng năm của nước này. Ông khẳng định nghĩa vụ phụng sự quốc gia, bảo vệ tổ quốc, đồng thời cho rằng cuộc chiến ở Ukraine hiện nay cũng chính là bảo vệ các lực lượng Nga ở Donbas.

Ông Putin cũng đề cập đến NATO, coi việc mở rộng của khối này là lý do tấn công Ukraine. Thuỵ Điển và Phần Lan đang xem xét việc chính thức gia nhập khối liên minh quân sự này. Điều này vô tình củng cố tuyên bố của Putin rằng các thế lực thù địch đang tăng tốc xâm phạm Nga. Tuy nhiên, NATO cần xem xét rủi ro nếu Thụy Điển và Phần Lan không đồng ý gia nhập, giữ thái độ trung lập.

Moscow cảnh báo về việc đáp trả quân sự đối với một số nước Bắc Âu và láng giềng. Chưa có tuyên bố chính thức nào được đưa ra, các nhà đầu tư đang trong trạng thái phòng thủ do lo ngại về những phản ứng quyết liệt từ phía Nga.

Dữ liệu CPI của Mỹ, các phát biểu từ quan chức Fed

Giới trader đang chờ đợi kết quả chỉ số CPI và dữ liệu thất nghiệp lần đầu được công bố tuần này. Lạm phát dự kiến đạt 8.1% YoY, thấp hơn một chút so với mức 8.4% trước đó. Đơn xin thất nghiệp lần đầu dự kiến giảm từ 200,000 xuống còn 192,000. Dữ liệu CPI có thể mang đến nhiều tín hiệu khả quan cho thị trường sau một tuần ảm đạm.

Chủ tịch Fed Jerome Powell đã tăng lãi suất 50 điểm cơ bản để chống lại lạm phát cao nhất trong 40 năm qua khi “thị trường lao động thắt chặt và lạm phát quá cao”. Họ sẽ cần biết cân bằng giữa thắt chặt chính sách để hạ lạm phát, nhưng cũng không được đưa kinh tế vào suy thoái.

Báo cáo thu nhập trong tuần trước có các kết quả trái chiều. Một số công ty lớn như Under Armour và Adidas chịu lỗ nặng nề do ảnh hưởng từ việc Trung Quốc kéo dài lệnh giãn cách. Khi các điều kiện tín dụng thắt chặt hơn, kinh tế suy giảm có thể khiến lợi nhuận trượt dài trong những tháng tới.

Loạt các công ty tên tuổi như Coinbase, Walt Disney, SoftBank, Sony, Honda sẽ công bố báo cáo thu nhập trong tuần tới. Điều này có thể khiến các chỉ số Dow Jones, Nasdaq biến động, thúc đẩy các trader rút vốn khỏi thị trường chứng khoán, chuyển sang đầu tư những tài sản ít rủi ro hơn như đô la Mỹ.

Triển vọng S&P 500

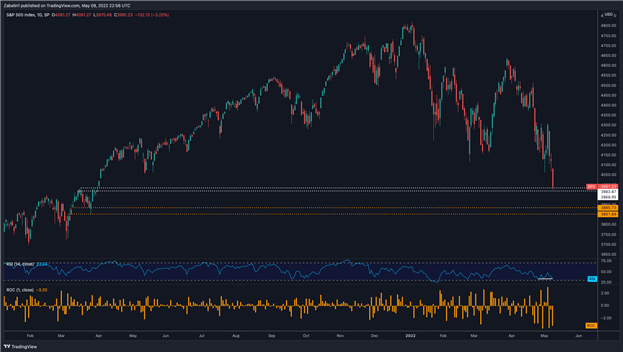

Chỉ số S&P 500 giảm hơn 4% kể từ tuần trước, đóng cửa phiên thứ Hai ngay trên vùng kháng cự cũ đã trở thành hỗ trợ tại 3,983-3,968. Nếu phá qua 3,968, S&P 500 có thể lao dốc không phanh.

Phân kỳ RSI dương có thể là tín hiệu cho thấy đà giảm đang chậm lại và có thể sớm đảo chiều.

Tuần tới, nếu phe mua chiếm ưu thế với động lực bắt đáy cao, đà giảm của S&P 500 có thể chững lại. Nhưng với triển vọng cơ bản, cùng bức tranh kỹ thuật không mấy khả quan, việc tăng trở lại phần lớn sẽ chỉ là tạm thời chứ không đảo chiều hoàn toàn.