Giá vàng và bạc sẽ ra sao sau khi trải qua nhiều biến động?

Đức Nguyễn

FX Strategist

Có ba yếu tố đang cho thấy giá vàng có thể tăng lên, đó là vĩ mô, nguồn cung-cầu của vàng, và nguồn cung-cầu của bạc.

Một góc nhìn với vàng là giá vàng rơi từ đỉnh $1,900 từ đầu tháng Sáu xuống quanh mức $1,800 lúc này. Một cách khác là nhìn ở góc độ rộng hơn. Đây là giá vàng và bạc 10 năm nay.

Trong hơn 4 năm, kể từ khi đạt đỉnh $1,900 vào tháng 9/2011, giá vàng bắt đầu đi xuống. Đến tháng 12/2015, giá vàng chỉ hơn $1,000. Suốt đến tháng 8/2018, vàng đi ngang dưới mức $1,200. Trong hai năm gần đây, vàng phi mã, vượt $2,000 vào tháng 8/2020. Nhưng kể từ đó, vàng lại giảm và về mức $1,800 hiện tại.

Bạc thậm chí còn sập mạnh hơn, và tăng muộn hơn (bạc chỉ khoảng $12/oz khi đại dịch bắt đầu lan rộng). Nhưng dù tăng muộn hơn, bạc tăng nhanh hơn, gấp đôi giá lên $29 vào tháng Hai năm nay. Và cũng kể từ đó, bạc suy yếu và về mức dưới $23.

Câu hỏi lớn lúc này là: Vàng và bạc sẽ đi đâu từ đây?

Một số thứ đã thay đổi từ tháng 3/2020. Thứ nhất, chính phủ các nước khối OECD đang can thiệp nhiều chưa từng có. Thứ hai, chính phủ cũng đang tăng thêm thâm hụt chi tiêu. Họ tiêu rất nhiều so với thuế thu được. Họ vay tiền mà không đoái hoài đến chi trả ra sao trong tương lai.

Thứ ba là việc lãi suất lao dốc. Dù lãi suất đã giảm trong suốt 4 thập kỷ, nhưng lại giảm mạnh nhất kể từ Covid. Trong tháng 1/2020, lợi suất trái phiếu 10 năm ở mức 1.8%, nhưng khi dịch bắt đầu đã giảm xuống 0.5%.

Nhu cầu vàng, lãi suất và trái phiếu

Đồng đô la là một công cụ nợ của Fed, được bảo trợ bởi nợ chính phủ, và nợ chính phủ được bảo trợ bởi khả năng áp thuế. Khi dịch hoành hành, sản xuất trì trệ, trong khi nợ tăng. Chính phủ Mỹ do vậy dần tiến tới vỡ nợ.

Cùng lúc đó, lãi suất giảm khiến việc nắm giữ nợ chính phủ rủi ro hơn dù sinh lời thấp hơn. Và chi phí cơ hội để nắm giữ vàng, vốn không có lợi suất, giảm xuống. Lợi suất 1.8% có thể còn hấp dẫn, nhưng 0.5% thì không hấp dẫn chút nào.

Lợi suất trái phiếu 10 năm bắt đầu tăng lại từ tháng Tám năm ngoái, lập đỉnh vào tháng Ba năm nay (trùng với thời điểm Covid bùng phát). Kể từ đó, lợi suất bắt đầu suy yếu.

Nhiều doanh nghiệp buộc phải vay để trụ qua mùa dịch. Nợ càng cao, cần càng nhiều thanh khoản, và không thể nâng lãi suất. Lúc này nhiều nhà đầu tư sẽ có xu hướng bán vàng và mua trái phiếu để hưởng lợi suất cao, nhưng những người vay phải mua đô la ở bất cứ giá nào.

Giá vàng không chỉ tỷ lệ nghịch với lợi suất, mà còn sự chênh lệch giữa lợi suất và thị hiếu thời gian. Kể từ khi lợi suất đạt đỉnh vào năm 1981, thị hiếu thời gian đã suy giảm. Do vậy, lợi suất giảm không phải là yếu tố duy nhất đẩy giá vàng lên. Nhưng lúc này, khi lãi suất gần bằng 0, đang có sự phân kỳ giữa nhu cầu đô la của người tiết kiệm và người vay nợ, dẫn tới biến động giá vàng. Dù lãi suất cao hơn thường khiến nhu cầu giảm và lãi suất thấp sẽ tăng nhu cầu.

So sánh nhu cầu bạc và vàng

Bạc và vàng là kim loại tiền tệ. Chúng có mô hình trữ lượng và lưu lượng tính theo năm hoặc thập kỷ. Tuy nhiên, bạc được sử dụng trong cả các ngành công nghiệp. Một phần nhu cầu của bạc đến từ hoạt động kinh tế. Trong khi đó, nhu cầu của vàng đi ngược với hoạt động kinh tế.

Chứng khoán có thể đang tăng, và GDP cũng vậy, nhưng lao động đang thấp hơn trước thời kỳ Covid. Trên thực tế, kinh tế đang co lại. Và bạc đang yếu hơn vàng.

Tuy vậy, bạc rất dễ biến động. Tâm lý có thể xoay chuyển nhanh chóng, thậm chí nhanh hơn cả vàng. Tâm lý với bạc đạt đỉnh vào tháng Ba năm ngoái và tháng Hai năm nay, nhưng sau đó đã suy giảm.

Phân tích cơ bản giá vàng

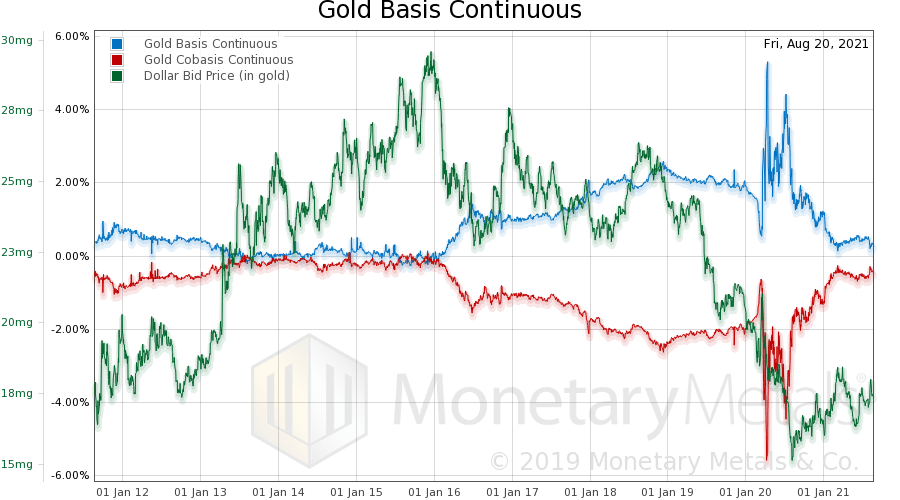

Biểu đồ trên là giá vàng trong 10 năm gần đây, nhưng thay vì là vàng/USD, đây là USD/vàng. Có thể thấy đỉnh là mức 29mg vàng cho mỗi đô la trong tháng 12/2015.

Cùng lúc đó, có thể thấy xu hướng tăng của nguồn cung và xu hướng giảm của sự khan hiếm. Nói cách khác, tại 29.6mg vàng/USD (tức $1,050/oz), vàng đang khá khan hàng. Không ai đưa vàng ra thị trường cả. Khi giá vàng tăng, nguồn cung càng nhiều.

Nguồn cung sẽ càng nhiều khi lợi suất càng cao. Đây là do những người tạo lập thị trường phải vay tiền mua vàng và bán chứng khoán. Kiểu carry trade này đã hạn chế mức chênh lệch của nguồn cung.

Có thể thấy xu hướng giảm của độ khan hiếm kết thúc vào tháng 12/2018, nhưng sau đó lại tăng tốc vào tháng Ba năm nay. Kể từ đó thì đi ngang

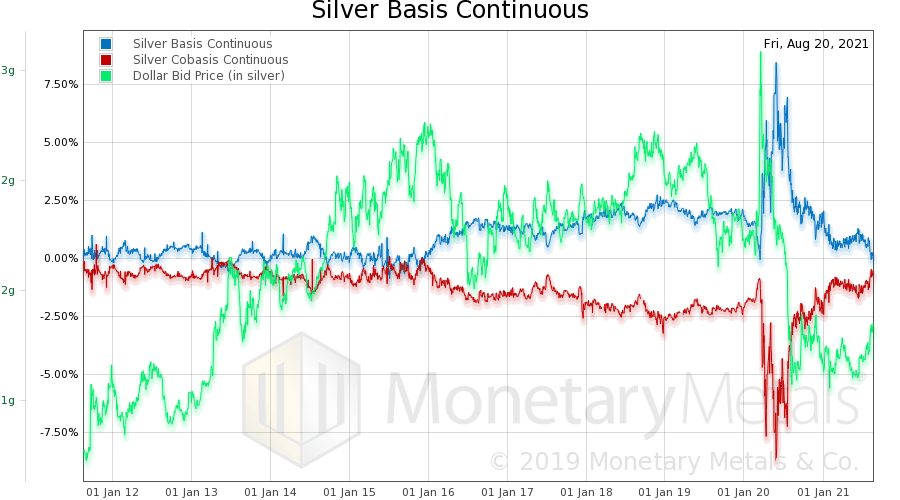

Phân tích cơ bản giá bạc

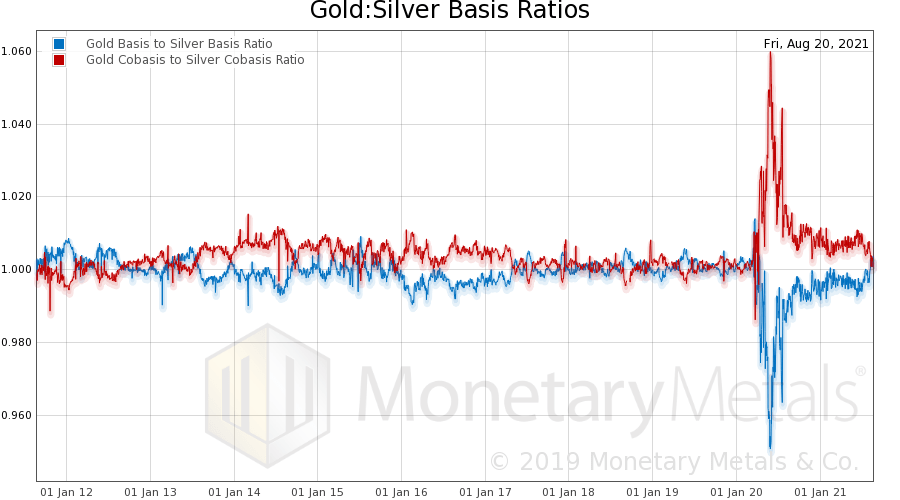

Có thể thấy bạc rất giống với vàng trong vấn đề này. Nhưng đường nguồn cung màu xanh dương gần chạm đường khan hiếm màu đỏ ở phía bên phải. Hãy chuyển qua biểu đồ tỷ lệ giữa lượng cung vàng/bạc, và độ khan hiếm vàng/bạc:

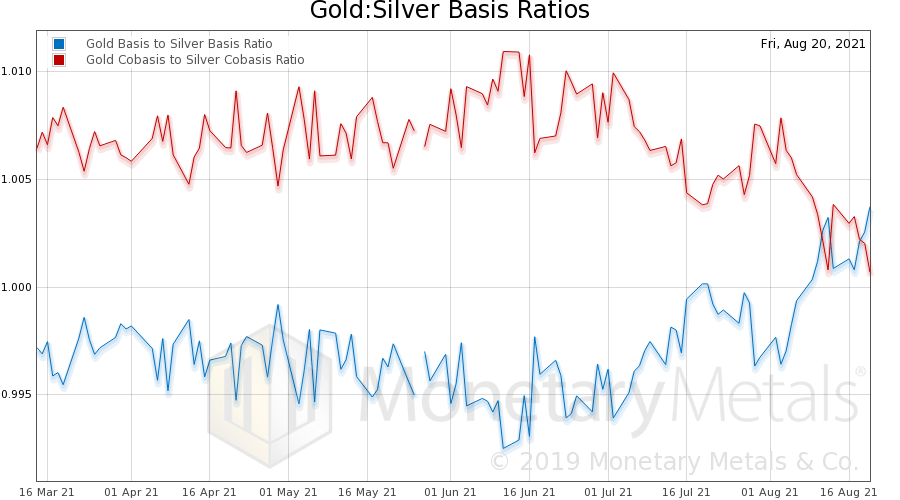

Cả hai đường này đều đã cắt nhau. Có thể thấy rõ hơn trong 150 ngày gần đây.

Biểu đồ cho thấy yếu tố cơ bản của cung và cầu với bạc đang mạnh hơn kể từ dịch Covid. Điều này có nghĩa bạc đang khan hiếm hơn vàng.

Bạc thường tăng mạnh hơn vàng mỗi khi vàng bứt phá. Như vậy, ta có ba chỉ báo rằng vàng nhiều khả năng sẽ tăng: kinh tế vĩ mô, cung-cầu, và cung-cầu của bạc.

Seeking Alpha