Hướng đi nào cho Vàng và Bitcoin? Quan điểm của Mark Cudmore, chiến lược gia Bloomberg

Nam Anh

Senior Economic Analyst

Hãy cứ bình tĩnh, nhu cầu dài hạn của các nhà đầu tư đối với các tài sản lưu trữ giá trị chỉ mới bắt đầu đà tăng, trong bối cảnh các chính sách kích thích kinh tế vô tiền khoáng hậu liên tục được áp dụng, điều sẽ khó có thể kết thúc trong 1 sớm 1 chiều

Hãy cứ bình tĩnh, nhu cầu dài hạn của các nhà đầu tư đối với các tài sản lưu trữ giá trị chỉ mới bắt đầu đà tăng, trong bối cảnh các chính sách kích thích kinh tế vô tiền khoáng hậu liên tục được áp dụng, điều sẽ khó có thể kết thúc trong một sớm một chiều. Trong điều kiện đó, vàng và bitcoin chính là 2 tài sản được hưởng lợi mạnh mẽ nhất.

Lý thuyết tiền tệ hiện đại (Modern monetary theory) từ lâu đã đối mặt với những tranh cãi vô cùng nảy lửa. Theo đó, một quốc gia có thể hoàn toàn duy trì mức thâm hút khổng lổ mà chẳng may may lo lắng về tình trạng vỡ nợ bởi họ có quyền tối cao trong việc quyết định in tiền nhằm tài trợ cho các khoản thâm hụt. Mặc cho việc lý thuyết trên gây chia rẽ trầm trọng về tính hiệu quả, bản thân Hoa Kỳ chính là quốc gia đang lặng lẽ áp dụng nó mà chẳng gặp phải bất cứ sự phản đối nào. Điều này hàm ý cho sự kết thúc của thời kỳ mà lợi suất thực trái phiếu chính phủ Mỹ được mặc định lớn hơn 0.

Tại sao?

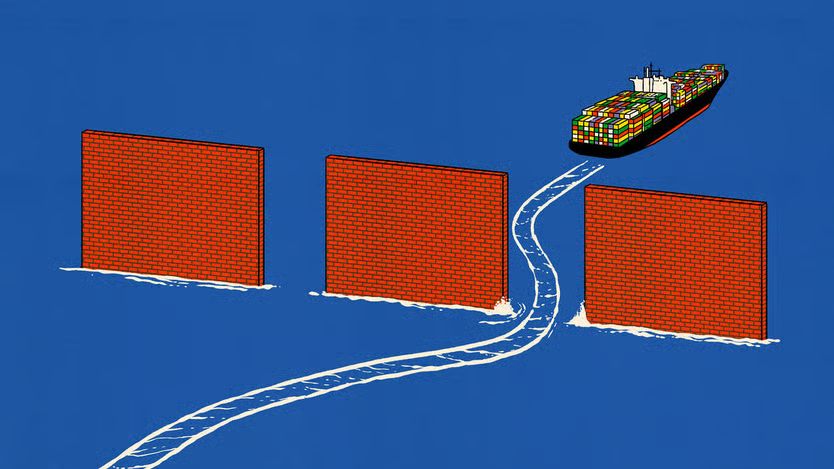

Tổng nợ công của Hoa Kỳ đã lên tới hơn 26 nghìn tỷ USD, tương đương khoảng 106% GDP. Đối mặt với gánh nặng nợ chồng chất đó, nước Mỹ có 3 lựa chọn: 1. Tuyên bố vỡ nợ; 2. Tạo ra lạm phát nhằm giảm giá trị thực của các khoản nợ; 3. Áp dụng chính sách thắt lưng buộc bụng

Lựa chọn thứ 1 là bất khả thi về mặt chính trị cũng như hoàn toàn không cần thiết bởi Hoa Kỳ được toàn quyền thực hiện in tiền nhằm chi trả các khoản nợ. Lựa chọn số 3 có vẻ khá có triển vọng tuy nhiên sẽ khó có thể xảy ra trong 1 vài năm tới khi cả 2 phe Cộng hòa và Dân chủ đều cho thấy sự sẵn sàng trong việc tăng cường vay nợ.

Như vậy, số 2 sẽ là lựa chọn khả dĩ nhất, và thực tế cũng là kịch bản cơ sở của các nhà đầu tư sau cuộc khủng hoảng tài chính năm 2008. Sự khác biệt bây giờ là ở các hậu quả đối với thị trường, điều có lẽ nhiều nhà đầu tư vẫn chưa nhận thức hết, trong đó bao gồm việc lợi suất thực trái phiếu chính phủ Mỹ sẽ duy trì mức âm cho đến khi có cuộc cải tổ, hoặc sự sụp đổ của toàn bộ hệ thống tài chính.

Hiển nhiên, biện pháp này sẽ làm suy giảm giá trị của đồng tiền pháp định, tuy nhiên quá trình đó sẽ không diễn ra với tốc độ nhanh chóng như những gì nhiều người đang vội vã kết luận. Không thể phủ nhận đây là 1 lo lắng hợp lý, nhưng với rất nhiều áp lực giảm phát cơ bản cũng như sự can thiệp của các nhà hoạch định chính sách, quá trình này sẽ được điều tiết 1 cách ổn định. Sự suy yếu của đồng tiền nhiều khả năng sẽ diễn ra dần dần qua nhiều năm, điều đồng nghĩa với việc nhu cầu đối với các tài sản lưu trữ giá trị sẽ ngày 1 tăng lên.

Vậy đâu sẽ là tài sản giúp lưu trữ tốt giá trị. Cũng như cái đẹp, giá trị ở đây cũng phụ thuộc vào nhận thức và sở thích của mỗi người.

- Xuyên suốt phần lớn lịch sử loài người, tầm quan trọng của vàng vượt xa những mục đích sử dụng thông thường. Những nhà dự báo tận thế liệt kê vàng vào danh sách những thứ cần có nhằm sống sót qua sự diệt vong cùng với súng và thức ăn đóng hộp. Không rõ họ nghĩ ôm hàng đống vàng sẽ giúp ích gì trong 1 tương lai hoang tàn của loài người. Tuy nhiên, chính những cách nghĩ phi logic này là 1 trong những lý do khiến vàng luôn giữ được vị thế như 1 tài sản lưu trữ giá trị tối thượng.

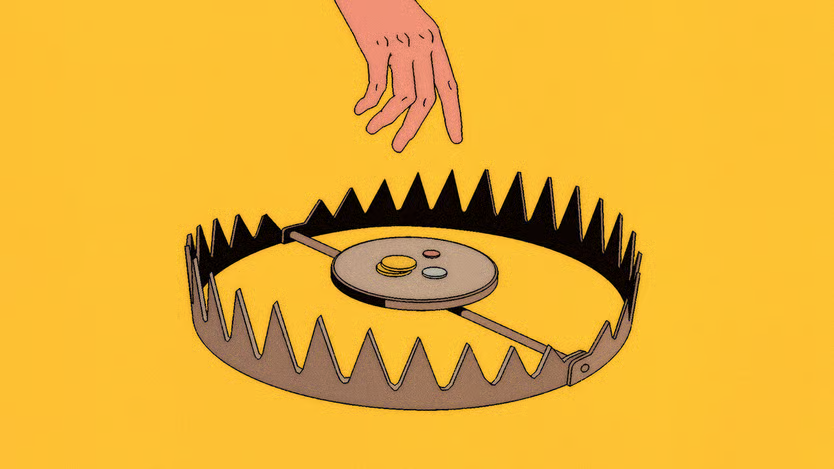

- Bitcoin cũng được nhìn nhận như 1 tài sản lưu trữ giá trị. Bitcoin khó có thể trở thành 1 phương tiện giao dịch thường ngày trong khi những giá trị nội tại của nó vẫn gặp phải vô vàn tranh cãi, điều khiến tôi hết sức đau đầu về triển vọng dài hạn của nó. Tuy nhiên, với đặc tính hiệu ứng mạng lưới (network effect) cũng như việc những tổ chức chính thức như CFTC phê duyệt bitcoin như 1 loại hàng hóa có thể giao dịch, tôi bắt đầu tin rằng bitcoin đã đạt đến độ phổ biến rộng rãi để có thể được coi như 1 loại vàng kỹ thuật số, theo đó, 1 tài sản lưu trữ giá trị trong tương lai.

Rõ ràng vẫn có những tài sản giúp lưu trữ giá trị khác. Ngoài ra, quan trọng hơn, tôi không hề loại bỏ khả năng sẽ xuất hiện những cú sốc giảm phát, điều sẽ gây ra những đợt điều chỉnh khủng khiếp đối với giá vàng, bitcoin hay các tài sản thay thế khác. Điều tôi muốn nhấn mạnh chính là việc rồi cũng sẽ đến thời điểm, Fed sẽ thực hiện bơm 1 lượng lớn tiền ra thị trường nhằm duy trì lợi suất thực ở mức âm, điều sẽ làm củng cố nhu cầu dài hạn đối với các tài sản bảo toàn giá trị, ngược lại làm sụt giảm nhu cầu đối với các đồng tiền pháp định.