Sức mạnh của các đồng tiền khi Mỹ bị hạ bậc xếp hạng

Diệu Linh

Junior Editor

Tổng quan về sức mạnh cơ bản của các đồng tiền (tuần 21, 2025)

Dưới đây là hướng dẫn nhanh về sức mạnh cơ bản và các yếu tố ảnh hưởng dự kiến đối với các đồng tiền chính trong tuần tới

- Yên Nhật (JPY): Sức mạnh Tương đối Mạnh / Ảnh hưởng Tương đối Tăng.

- Franc Thụy Sĩ (CHF): Sức mạnh Tương đối Mạnh / Ảnh hưởng Tương đối Tăng.

- Euro (EUR): Sức mạnh Trung lập / Ảnh hưởng Trung lập.

- Đô la Úc (AUD): Sức mạnh Trung lập / Ảnh hưởng Trung lập.

- Đô la Mỹ (USD): Sức mạnh Trung lập / Ảnh hưởng Tương đối Giảm.

- Đô la New Zealand (NZD): Sức mạnh Tương đối Yếu / Ảnh hưởng Tương đối Giảm.

- Bảng Anh (GBP): Sức mạnh Tương đối Yếu / Ảnh hưởng Tương đối Giảm.

- Đô la Canada (CAD): Sức mạnh Tương đối Yếu / Ảnh hưởng Tương đối Giảm.

Yên Nhật (JPY)

JPY có vẻ khá tốt trong tuần này. Về lâu dài hơn, đến tháng 6 năm 2025, triển vọng cơ bản của không còn mạnh mẽ như vậy, nhưng đồng tiền này vẫn có thể tăng giá, đặc biệt nếu BoJ gợi ý các chính sách chặt chẽ hơn dự kiến.

Gần đây, JPY thường là một lựa chọn an toàn. Đồng tiền Nhật mạnh lên khi căng thẳng thương mại Mỹ-Trung đạt đỉnh vào tháng 4 và đầu tháng 5, bất chấp những tin tức kinh tế trái chiều của chính Nhật Bản. BoJ đã luôn thận trọng do rủi ro thương mại toàn cầu, cùng với lo ngại về giá cả tăng ở trong nước.

Chỉ trong tuần trước, đồng Yên đã tăng giá ngay cả khi nền kinh tế Nhật Bản suy giảm trong quý đầu tiên. Điều này làm nổi bật sức hấp dẫn của JPY khi các mối lo ngại kinh tế mới của Mỹ xuất hiện. BoJ đang cẩn trọng về việc tăng lãi suất do khả năng áp thuế của Mỹ, và mọi người đang chờ đợi chi tiết vào tháng 6 về cách họ sẽ giảm mua trái phiếu.

Franc Thụy Sĩ (CHF)

Đồng Franc Thụy Sĩ đang có vẻ khá mạnh trong tuần tới, với cơ hội tăng giá tốt. Nhìn xa hơn đến tháng 6 năm 2025, triển vọng của đồng tiền này mang tính trung lập hơn. Tuy nhiên, sức hấp dẫn nơi trú ẩn an toàn thông thường của CHF có thể bị thử thách nếu bối cảnh toàn cầu giữ yên bình trong một khoảng thời gian dài.

Trong bảy tuần qua, đồng Franc thực sự là một lựa chọn an toàn, mạnh lên khi căng thẳng thương mại toàn cầu và lo ngại chính sách của Mỹ đạt đỉnh vào tháng 4 và đầu tháng 5. Việc Ngân hàng Quốc gia Thụy Sĩ cắt giảm lãi suất vào tháng 3 hầu như bị bù đắp bởi tất cả dòng tiền đổ vào. Trong tuần trước, đồng Franc nhận được một cú hích nữa từ sự bất ổn toàn cầu gia tăng sau khi Mỹ bị hạ bậc tín nhiệm. Thụy Sĩ cũng báo cáo số liệu quý 1 vững chắc cho ngành công nghiệp và tăng trưởng kinh tế của mình. Tuy nhiên, giá vàng giảm, vốn thường di chuyển cùng với đồng Franc, có thể kìm hãm đồng tiền Thụy Sĩ một chút.

Euro (EUR)

Đồng Euro có vẻ sẽ khá trung lập trong tuần này. Tuy nhiên, nhìn xa hơn đến tháng 6 năm 2025, EUR có thể mạnh hơn một chút. Điều đó chủ yếu là do Ngân hàng trung ương Châu Âu (ECB) có thể không vội vàng hạ lãi suất thêm một lần nữa sau đợt cắt giảm dự kiến vào tháng 6, đặc biệt nếu lạm phát cơ bản thực sự neo lại.

Trong bảy tuần qua, giá đồng Euro đã biến động. Một mặt, có tin tức kinh tế tốt từ khu vực, như tăng trưởng vững chắc trong quý đầu tiên và số liệu thương mại mạnh mẽ. Mặt khác, ECB đã khá rõ ràng về kế hoạch làm cho việc vay mượn rẻ hơn. Họ đã cắt giảm lãi suất vào tháng 4, và một đợt cắt giảm nữa gần như chắc chắn sẽ diễn ra vào tháng 6. Tuy nhiên, lạm phát cơ bản dai dẳng đó đang khiến mọi người tự hỏi điều gì sẽ xảy ra tiếp theo. Tình hình thương mại Mỹ-Trung cũng đóng một vai trò.

Chỉ tuần trước, Eurozone đã công bố thặng dư thương mại kỷ lục trong tháng 3, và lạm phát tổng thể trong tháng 4 ổn định. Tuy nhiên, lạm phát cơ bản đã nhích lên. Các quan chức ECB đang nói rằng việc cắt giảm lãi suất vào tháng 6 có thể xảy ra, nhưng họ cũng đã gợi ý rằng họ có thể tạm dừng cắt giảm sau đó.

Đô la Úc (AUD)

Có vẻ như AUD sẽ khá ổn định trong tuần tới, và điều đó dự kiến sẽ tiếp diễn đến tháng 6 năm 2025. Đồng tiền Úc có lẽ sẽ không có những bước nhảy vọt lớn vì ngay cả khi số liệu việc làm của Úc mạnh mẽ, vẫn còn lo ngại về việc Trung Quốc mua ít tài nguyên hơn và khả năng Ngân hàng Dự trữ Úc (RBA) có thể cắt giảm lãi suất.

Trong bảy tuần qua, AUD/USD đã biến động. Điều này chủ yếu là do tâm lý toàn cầu thay đổi, tin tức thương mại Mỹ-Trung, dự đoán về lãi suất của Úc và tình hình kinh tế của Trung Quốc. Giá quặng sắt tốt đã giúp AUD tăng giá vào tháng 4, nhưng lo ngại về nhu cầu của Trung Quốc và việc RBA cắt giảm lãi suất thường ngăn đồng tiền này tăng quá cao. Chỉ trong tuần trước, AUD/USD ban đầu tăng cùng với một số tin tức thương mại tốt từ Trung Quốc nhưng sau đó giảm trở lại khi USD mạnh lên. Ngoài ra, báo cáo việc làm vững chắc của Úc trong tháng 4 có nghĩa là mọi người hiện đang nghĩ rằng RBA sẽ không cắt giảm lãi suất mạnh như suy nghĩ ban đầu.

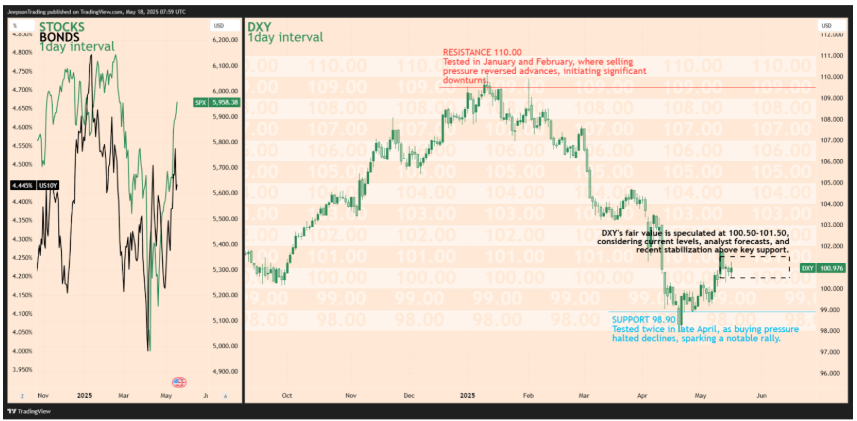

Đô la Mỹ (USD)

USD đang có vẻ hơi trung lập khi bước vào tuần, nhưng có một xu hướng giảm rõ rệt. Tâm lý giảm giá này có thể kéo dài đến tháng 6 năm 2025, chủ yếu nhờ lo ngại về tình trạng lạm phát đình đốn (tăng trưởng chậm, giá cao) sau khi Moody's hạ bậc tín nhiệm của Mỹ, cộng với kỳ vọng Fed sẽ hạ lãi suất.

Đó là bảy tuần đầy biến động đối với USD. Tháng 4 là một cuộc đua rollercoaster, với tin tức kinh tế xấu của Mỹ như GDP quý 1 suy giảm làm dấy lên lo ngại suy thoái và đặt cược lớn vào việc Fed cắt giảm lãi suất, điều này thực sự ảnh hưởng mạnh đến USD vào một số thời điểm. Một số tin tốt về thương mại Mỹ-Trung và số liệu việc làm tháng 4 mạnh mẽ đã giúp USD phục hồi một chút. Nhưng tuần trước, sự phục hồi đó đã chững lại. Một thỏa thuận đình chiến thương mại Mỹ-Trung mang lại một cú hích nhanh chóng, nhưng lo ngại kinh tế nhanh chóng quay trở lại, đặc biệt là sau khi Moody's hạ bậc và niềm tin tiêu dùng tháng 5 thấp hơn nhiều. Vì vậy, bây giờ, hầu hết đều kỳ vọng Fed sẽ can thiệp trở lại.

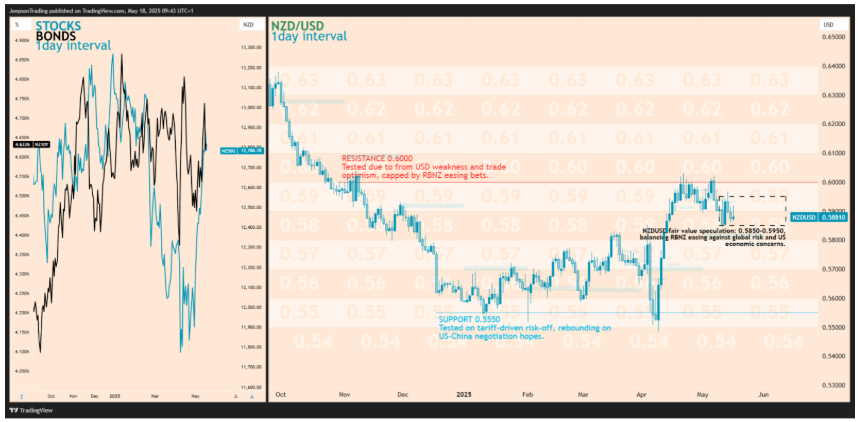

Đô la New Zealand (NZD)

NZD có khả năng phải đối mặt với một số áp lực giảm giá trong tuần này và đến tháng 6 năm 2025. Điều này chủ yếu là do chính sách lãi suất thấp dự kiến của RBNZ và nền kinh tế trong nước yếu kém, mặc dù các cuộc khảo sát của chính họ cho thấy kỳ vọng lạm phát đang tăng.

Gần đây, NZD/USD đã bị ảnh hưởng bởi tâm lý thị trường toàn cầu, dự báo lãi suất của RBNZ và sự thay đổi giá sữa. Đồng tiền New Zealand đã tăng giá vào tháng 4 khi USD yếu hơn, nhưng kỳ vọng RBNZ cắt giảm lãi suất thường hạn chế đà tăng của nó. Lo ngại về thuế quan của Mỹ cũng kìm hãm nó.

Tuần trước, NZD/USD ban đầu tăng do lạc quan về thương mại Mỹ-Trung, sau đó giảm khi USD mạnh lên. Trong khi chỉ số PMI của Business NZ tháng 4 cho thấy tăng trưởng, nhiều người vẫn kỳ vọng RBNZ sẽ cắt giảm lãi suất vì nền kinh tế chung vẫn còn yếu.

Bảng Anh (GBP)

GBP/USD có vẻ sẽ hơi yếu, với xu hướng giảm giá vào tuần tới. Xu hướng đi xuống này có thể kéo dài đến tháng 6 năm 2025, tùy thuộc vào cách Ngân hàng Trung ương Anh xử lý sự chậm lại của tăng trưởng tiền lương và liệu có bất kỳ lo ngại thương mại nào của Mỹ xuất hiện trở lại hay không.

GBP/USD đã có một chặng đường khá gập ghềnh trong bảy tuần qua. GBP đã giữ vững tốt vào tháng 4, một phần nhờ USD yếu hơn. Nhưng sau đó mọi thứ thay đổi: kỳ vọng Ngân hàng Trung ương Anh có thể nới lỏng chính sách, do lo ngại về điểm yếu thương mại của Anh, đã kéo GBP/USD xuống vào cuối tháng đó. Và trong khi tháng 3 mang lại doanh số bán lẻ mạnh mẽ, niềm tin tiêu dùng thực sự đã giảm mạnh.

Tuần trước, GBP/USD vẫn giảm bất chấp số liệu GDP quý 1 tốt. Có vẻ như các yếu tố thị trường rộng hơn, như USD mạnh hơn, đang đẩy đồng tiền Anh Quốc xuống. Vì vậy, bây giờ, mọi ánh mắt đều đổ dồn vào số liệu lạm phát và doanh số bán lẻ sắp tới của Anh.

Đô la Canada (CAD)

Đô la Canada không có vẻ quá mạnh trong tuần tới và có khả năng sẽ chịu một số áp lực giảm giá. Xu hướng này có lẽ sẽ kéo dài đến tháng 6 năm 2025. Điều đó chủ yếu là do Ngân hàng Canada có thể nới lỏng lãi suất, và mọi người vẫn lo ngại về sản xuất. Tuy nhiên, giá dầu cao hơn có thể mang lại một chút hỗ trợ.

Trong bảy tuần qua, CAD đã gặp khó khăn. Phần lớn điều này là do chính sách thương mại của Mỹ, tin tức kinh tế từ Canada và giá dầu biến động. Canada đã được hưởng một số miễn trừ thuế quan từ Mỹ, nhưng lo ngại về các lĩnh vực quan trọng như ngành ô tô đã khiến mọi người lo lắng. Sau đó, tin tức kinh tế xấu vào tháng 4, như các cuộc khảo sát kinh doanh tệ hại và mất việc làm trong tháng 3, càng làm tăng khả năng Ngân hàng Canada sẽ cắt giảm lãi suất.

Chỉ trong tuần qua, Đô la Canada đã mất giá so với USD mạnh, ngay cả khi giá dầu tăng. Số liệu việc làm yếu kém của Canada và khoảng cách ngày càng tăng giữa lãi suất của Canada và Mỹ tiếp tục đẩy CAD xuống.

Kết luận và các sự kiện quan trọng sắp tới

Tuần này, những diễn biến của nền kinh tế Mỹ sẽ là yếu tố lớn ảnh hưởng đến thị trường tiền tệ, đặc biệt sau khi Moody's hạ bậc tín nhiệm. Hãy theo dõi các số liệu của Mỹ như hoạt động kinh doanh (PMI) và số liệu nhà ở – chúng sẽ thực sự thiết lập tâm lý thị trường.

Đồng thời, các ngân hàng trung ương trên thế giới đang có những hành động khác nhau về lãi suất, điều này sẽ mở ra cơ hội giao dịch. Quyết định lãi suất của ngân hàng trung ương Úc, cộng với số liệu lạm phát từ Anh, Canada và Nhật Bản, có khả năng khiến các đồng tiền đó biến động mạnh.

Vì vậy, nếu bạn đang giao dịch ngoại hối, hãy đảm bảo cập nhật các dữ liệu này và bất kỳ thông tin mới nào từ các ngân hàng trung ương. Tất cả phụ thuộc vào ý nghĩa của những yếu tố này đối với tăng trưởng kinh tế và hướng đi của lãi suất.

Năm sự kiện hàng đầu cần theo dõi (19 - 23 tháng 5 năm 2025):

Ngày 20 tháng 5: Quyết định lãi suất và Biên bản cuộc họp của Ngân hàng Dự trữ Úc. Sự kiện này là then chốt đối với AUD/USD. Bất kỳ sự sai lệch nào so với kỳ vọng hiện tại của thị trường về lập trường chính sách của RBA hoặc sự thay đổi đáng kể trong định hướng tương lai của họ có thể gây ra biến động đáng kể cho các cặp AUD.

Ngày 21 tháng 5: Chỉ số Giá Tiêu dùng (CPI) tháng 4 của Vương quốc Anh. Một thông tin công bố quan trọng đối với GBP/USD. Số liệu lạm phát cao hơn dự kiến có thể làm giảm bớt kỳ vọng về việc Ngân hàng Trung ương Anh cắt giảm lãi suất, từ đó hỗ trợ GBP/USD. Ngược lại, con số thấp hơn có thể làm gia tăng tâm lý giảm giá.

Ngày 22 tháng 5: Chỉ số PMI sơ bộ của S&P Global cho Mỹ, Eurozone, Anh, Nhật Bản, Úc. Các Chỉ số Quản lý Mua hàng này là các chỉ báo kịp thời về sức khỏe và động lực kinh tế trên các nền kinh tế lớn. Các số liệu PMI của Mỹ sẽ đặc biệt được xem xét kỹ lưỡng để tìm kiếm bất kỳ dấu hiệu chậm lại nào của nền kinh tế sau khi bị hạ bậc tín nhiệm gần đây, điều này sẽ ảnh hưởng đến USD và tâm lý rủi ro chung. EUR, GBP, JPY và AUD cũng sẽ phản ứng với số liệu PMI theo khu vực tương ứng của họ.

Ngày 22 tháng 5: Ngân sách New Zealand năm 2025. Đây là một sự kiện nội địa quan trọng đối với NZD/USD. Các thông báo chính sách tài khóa của chính phủ, dự báo tăng trưởng kinh tế và kế hoạch chi tiêu sẽ ảnh hưởng lớn đến hướng đi của đồng tiền này.

Ngày 23 tháng 5: Chỉ số Giá Tiêu dùng Quốc gia (CPI) tháng 4 của Nhật Bản. Quan trọng đối với Yên Nhật và đánh giá chính sách của BoJ. Lạm phát duy trì ở mức cao có thể gia tăng áp lực buộc BoJ phải điều chỉnh lập trường bất chấp những lo ngại hiện tại về tăng trưởng kinh tế, trong khi số liệu thấp hơn có thể củng cố cách tiếp cận thận trọng của ngân hàng trung ương.

fxstreet