Triển vọng đồng Yên: Kịch bản nào cho Yên Nhật trước câu chuyện Fed có thể xoay trục vào năm sau?

Nguyễn Hồng Nhung

Junior Analyst

Các nhà kinh tế tại Bloomberg nhận định đồng yên vào cuối năm 2023 sẽ chỉ tăng nhẹ so với hiện tại.

Ba kịch bản có thể xảy ra với yên Nhật

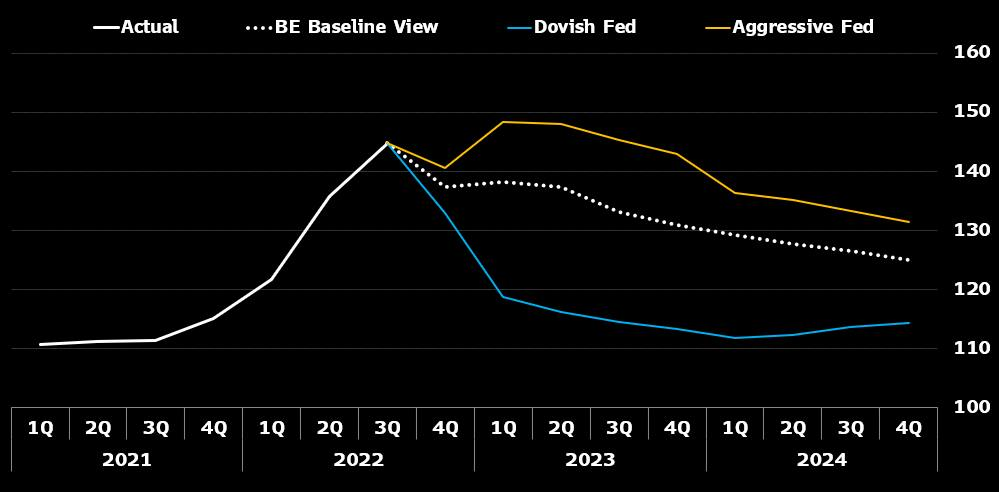

Liệu đà hồi phục của đồng yên có duy trì? Mặc dù đã tăng gần 10% trong 6 tuần qua, yên Nhật vẫn là đồng tiền thị trường phát triển kém hiệu quả nhất năm nay. Tương lai ra sao phần lớn phụ thuộc vào quyết định lãi suất của Cục Dự trữ Liên bang Mỹ Fed. Mô hình dự báo của chúng tôi cho thấy kết quả khả thi nhất là đồng yên vào cuối năm sau chỉ cải thiện nhẹ so với hiện tại. Tuy nhiên, kịch bản Fed dovish có thể khiến đồng yên hồi phục toàn bộ mức giảm của năm 2022.

Để dự đoán được phạm vi tiềm năng, chúng tôi đã tích hợp dự báo lãi suất cao nhất và thấp nhất của Fed từ một cuộc khảo sát của Bloomberg vào mô hình FX của chúng tôi.

- Kịch bản cơ sở của các nhà kinh tế cho rằng yên Nhật sẽ cải thiện nhẹ từ mức 136.5 so với USD hiện tại lên mức 130.9 vào cuối năm 2023.

- Trong kịch bản dovish nhất của Fed, đồng yên có thể chạm mốc 113 trong quý 4/2023. Phân tích từ đội chuyên gia của chúng tôi cho thấy phe dovish sẽ áp đảo ở các cuộc họp FOMC năm sau.

- Còn ở kịch bản Fed tiếp tục tăng lãi suất mạnh tay, đồng yên có thể suy yếu xuống mức 143.

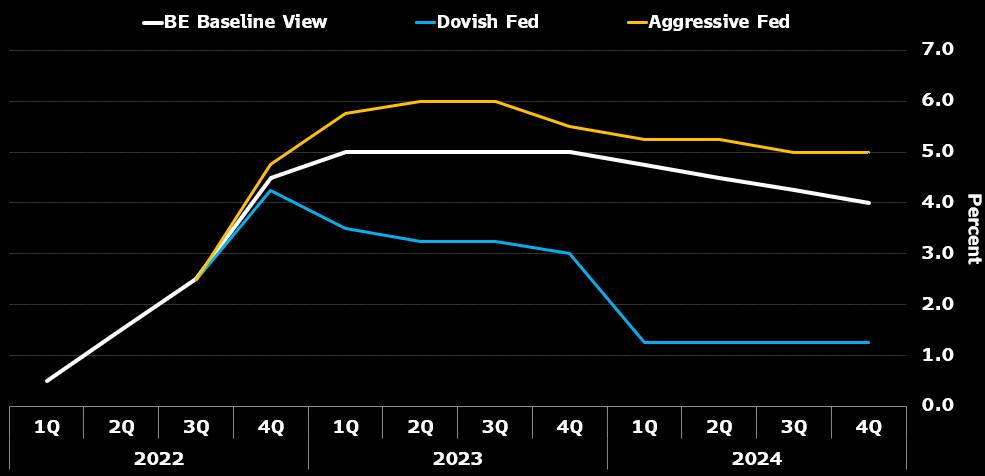

Lộ trình tăng lãi suất của Fed

Các dự báo cho thấy lãi suất Fed sẽ dao động trong khoảng 3%-5.5% vào cuối quý 4/2023, nhiều khả năng nhất là 4.75%. Chúng tôi nghĩ BOJ sẽ duy trì mục tiêu lợi suất trái phiếu chính phủ Nhật kỳ hạn 10 năm ở mức 0% trừ khi Fed bày tỏ lập trường hawkish nhất. Triển vọng tăng trưởng ảm đạm của Nhật Bản có nghĩa rằng bất kỳ ai tiếp quản vị trí của Thống đốc sắp mãn nhiệm Haruhiko Kuroda vào tháng Tư năm sau cũng sẽ khó thay đổi gói kích thích trong năm 2023.

Theo kịch bản cơ sở của chúng tôi, lạm phát cao dai dẳng sẽ buộc Fed tăng lãi suất thêm 50 bps vào quý này và quý 1/2023, lãi suất đạt đỉnh ở mức 5.0%. Suy thoái sẽ xảy ra vào quý 3/2023. Đồng yên hồi phục về mốc 130.9 vào cuối quý 4/2023, thị trường sẽ bắt đầu định giá khả năng Fed nới lỏng vào quý tiếp theo.

Mô hình của chúng tôi chỉ ra đồng yên có thể tăng giá lên mức 113 so với USD vào cuối năm sau nếu Fed chỉ nâng lãi suất thêm 25 bps lên mức 4.25% vào quý này và dừng lại, sau đó giảm lãi suất còn 3% trong 12 tháng tới.

Nếu kịch bản hawkish nhất của Fed xảy ra, chúng tôi nghĩ Fed sẽ tăng 75 bps lên mức 4.75% trong quý này, lãi suất đạt đỉnh ở mức 6% vào quý 2/20223 và giảm xuống còn 5.5% vào quý 4/2023. Khi đó, BOJ sẽ dịch chuyển định hướng chính sách trở nên trung lập và nâng mục tiêu lợi suất trái phiếu chính phủ kỳ hạn 10 năm lên khoảng 0.25% trong quý 3/2023. Nếu Fed mạnh tay tăng lãi suất, đồng yên có thể suy yếu xuống mức 143.

Độ nhạy của đồng Yên với biến động chênh lệch lợi suất Mỹ-Nhật về cơ bản vẫn ổn định trong quý 3/2023, lợi suất ngắn hạn có xu hướng tăng trong khi lợi suất dài hạn có xu hướng giảm. Mô hình cho thấy chênh lệch lợi suất ảnh hưởng đến đồng yên nhiều hơn là tính chất tài sản trú ẩn an toàn, được đo lường bởi "thước đo sự sợ hãi trong thời kỳ khủng hoảng" VIX.

Theo mô hình định lượng, chênh lệch lợi suất kỳ hạn 2 năm Mỹ-Nhật nới rộng 1% sẽ khiến đồng yên suy yếu 5% so với USD. Yên Nhật sẽ giảm 3% khi chênh lệch lợi suất kỳ hạn 2 năm và 10 năm tăng thêm 1%. Trong khi đó, khi chỉ số VIX tăng 1 điểm phần trăm, đồng yên lại chỉ tăng 0.02% so với USD.

Bloomberg